요약하면 초격차는 사라졌는데, 슈퍼싸이클도 끝나감.

실력도 운도 고갈되어 가는 것처럼 보이지만, 돈은 100조 이상 충분하고, 국민 주식이 되었으니, 주주환원을 열심히 해서 죄를 씻으면 좋겠음.

지난 10년간 삼전의 경쟁력이 개선된 부분을 찾기가 어렵다.

과거의 초격차가 전부 사라져서 마치 껍데기만 남은 인텔의 느낌을 받는다.

낸드는 v낸드 이후 후발업체와 몇 년 간 벌어졌던 격차가 이미 역전. 중국 업체도 mu도 하이닉스도 다 비슷하다.

디램은 최소 반년에서 1년 이상의 격차를 유지했으나 최근 명목상으로 mu에 뒤진다.

tsmc와 파운드리의 격차는 10년 동안 벌어짐. 폰과의 내부거래로 점유율 유지했으나 경쟁력 상실했고 엑시노스를 갤럭시가 쓰네 마네 하고 있을 뿐이다.

디스플레이에서 소형 oled의 초격차는 완전히 사라졌다. lg, 중국업체도 비슷한 물건을 만들어낼 수 있다.

대형 oled는 수율을 못 잡아서 결국 시기를 놓쳤고 lg만 10년 가까이 만들어왔다. qd-oled, 마이크로led도 말만 무성할 뿐이다. 그것으로 대형 tv, 자동차, xr디스플레이에서 차별화된 상품을 내 놓을 가능성은 상당히 멀리 있는 것으로 보인다. 차별화된 상품이 나와도 삼성 제품이 될 가능성은 tv정도에 불과하다.

삼성의 연구개발은 10년 동안 효율이 떨어져 왔고 '초격차'는 사라졌다.

디램 치킨게임 승리의 배경에는 초격차의 기술력이 있었지만 지금은 알 수 없다. 치킨게임을 돈만으로 해서는 승리하기 어렵다. 서로 괴로울 뿐이다.

낸드에서 치킨 게임을 10년 정도 더하면 과점화될 수 있겠지만 중국 업체가 메이저 경쟁업체가 된다는 것은 독점시장을 가진 망할 수 없는 경쟁자가 나타났다는 것이다. 과거 디램의 유럽, 일본, 대만 업체들처럼 망해서 흡수되는 것을 기대하기 어렵다. 중국이 안 망하면 mu, wdc, 키옥시아 - 하이닉스 (인텔) 중에 뭐가 망하나?

'하만'의 예를 보면 삼성에게 대형 인수합병은 돈을 썩히는 일이다. 하다 못해 현대차가 한전부지를 비슷하게 10조 주고 산 것은 10년도 되기 전에 땅값이라도 억수로 올랐지만, 하만의 가치는 제자리거나 뒷걸음이다.

돌이켜보면 삼전의 전성기는 반도체 슈퍼싸이클의 전성기인 17년부터 22년까지가 아니라 12년 전후였다.

갤럭시 s2를 출시해서 스마트폰에서 아이폰을 추격하던 시기였고, 몇년 이상 앞선 기술력을 바탕으로 치킨게임에서 승리한 후 디램과 낸드가 회복 중이었고, 파운드리는 애플의 A거시기를 납품하면서 실력을 키워 엑시노스를 만들고 있었고, 소형 oled는 전 세계에서 삼성만 만들 수 있는 그런 리즈 시절이었다.

만약 삼성에 외계인이 있었다면 12년에 떠났다. 외계인 광고는 사기이다.

당시의 성과는 전적으로 이건희의 것이었고, 이재용과는 상관없는 일이었다. 이재용의 시대는 15년 삼성물산, 에버랜드의 합병을 주도하면서 시작된 것으로 보인다.

이재용은 갑자기 경영을 넘겨받고 나서 감옥 갈 일을 했고, 감옥에 갔다 왔고, 사면 받았다. 그게 전부.

16년 후반부터 시작된 메모리 슈퍼싸이클의 전성기에는 클라우드 수요가 크게 기여했다.

빅테크는 돌아가면서 capex를 경쟁적으로 늘렸고, 아직도 높은 수준으로 유지하고 있다.

기업과 개인에 대한 메모리 수요가 모든 분야에서 폭증했고, 메모리 업체들의 capex는 시의 적절 (운인지 실력인지 판단 어려움)해서 공급 과잉으로 고생하는 것이 아니라 슈퍼싸이클 수혜를 모든 업체들이 골고루 입었다.

지금은 기업용 클라우드용 수요는 남아있지만 pc, 폰, 채굴에 사용되는 수요는 코로나 특수 이후 감소했고 몇 년 내 고점일 가능성도 배제할 수 없다.

이 슈퍼싸이클의 시작이 디램 치킨 게임이 끝나고 하이닉스가 sk에 넘어간 12년부터라고 볼 수도 있을 것이다. 디램의 단가가 내려가지 않는 장기간의 시기가 시작된 것이 그 시기 정도이다. 그 이전에는 디램 가격은 해마다 따박따박 수십년동안 내려갔다. 안 내려가면 이상한 것이었다.

예전의 메모리 슈퍼싸이클은 90년대 초반에서 95년까지 지속되었고, 2000년의 it버블기에도 슈퍼싸이클은 아니지만 큰 수요 피크가 있었다. 5년 혹은 10년 간의 슈퍼싸이클이라고 할 수 있다.

당시의 수요는 60, 70년대 부터 이어진 3차산업 혁명의 연장이었고, 정보통신혁명이라고 요약될 수 있을 것이다. it기술, 통신기술, 인터넷 확산이 인류의 생산성 향상에 직접 기여하던 시기였고 80년대 이후 pc, 폰의 도입이 개인에게까지 이루어지면서 인류가 정보를 만들어내고, 전달하는 능력이 한 세대 전과 비교해서 차원이 달라졌다.

이 3차 산업의 큰 파도에 삼성이 디램을 만들면서 올라탈 수 있게 된 것이다.

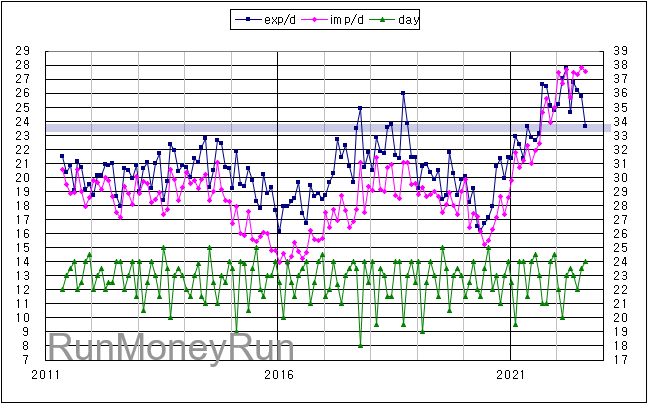

google finance: 마이크론의 22년짜리 쌍봉.

(바우포스트의 세스 클라만이 마이크론을 대량으로 사들인 것은 2012-13년 경이었다. 마이크론의 일본업체 인수. sk의 하이닉스 인수로 치킨게임의 종말이 나타난 이후 실적이 대폭 개선될 것으로 본 것 같지만, 유럽처럼 더블딥이 없는 미국 경제의 장기 상승도 기대한 것으로 본다. 빅테크의 10년 상승이 시작된 시점과 대략 일치한다.)

20년 이상 떨어져서 시작한 두 개의 메모리 슈퍼싸이클에 해당하는 시기는 3차, 4차 산업혁명으로 구분할 수도 있고, 그냥 3차 산업혁명으로 하나로 묶어서 보기도 한다.

1차 슈퍼싸이클의 지속기간은 1990년-1995년 (혹은 1990년-2000년).

2차 슈퍼싸이클의 지속기간은 (2012년-2022년 혹은) 2017년-2022년.

이런 구분의 성립할지는 몇 년 후에 알 수 있지만, 다시 메모리 슈퍼 싸이클이 보이려면 2040년 중반은 되어야 할 것이다. 조선, 해운 싸이클만 긴 것이 아니다.

이재용이 70살이 넘은 후가 될 때까지 메모리에서는 내세울 만한 성과를 보여줄 수 없다는 것이다.

그럼 무엇으로 먹고 살 것인가?

삼성의 문제는 한국 경제의 문제.

또한 삼성의 문제는 이재용의 지배력 문제.

이차전기/전기차는 삼성 LG가 잘 할 수 있는 분야이고, 전장은 sk와도 차별되는 부분이다.

거기에 규모가 큰 산업이라서 전장까지 합치면 메모리 반도체보다 커질 수도 있다.

테슬라/byd/catl/lges 등의 시총을 보면 미래에 더 커질 수 있다고 보는 걸 수도.

20년은 너무 머니 10년 후만 생각해도 한국에서 재벌 순위가 바뀔 수 있는 가능성이 보인다.

메모리가 10년 동안 정체되고, 삼성이 이차전지/전기차에서 lg나 sk에 뒤지는 경우에 발생할 수 있다.

삼성바이오의 바이오시밀러는 공정기술이 중요하다는 점에서 반도체와 닮았다.

대규모의 capex가 필요하다는 것도 그렇고, 카피업체끼리 치킨게임을 여러 대륙에서 벌인다는 것도 그렇고, 롯데처럼 한국재벌 중에 후발주자가 나타면서 내부 경쟁이 나타나는 것도 그렇다.

미국이 중국을 막으려고 하면서 불똥이 튈 가능성이 있는 것까지 그렇다.

닮았으니 닮은 결과를 낼 수 있고, 그러면 20년 동안 이재용의 자랑이 될 수도 있을 것이다.

잘 해도 덩치는 반도체, 밧데리만 못할 것이다.

이상은 삼전을 사면 안 되는 이유였다.

sdi, 바이오가 잘 되면 삼전이 자회사로 둘 이유가 있을까? 라는 질문에 답이 없으니 이런 회사들도 가외로 신경을 써야 한다.

다행히 시장에는 삼전의 대안이 차고 넘친다.

다른 메모리업체를 사고 싶다면? mu. 하이닉스. 하다못해 wdc.

다른 파운드리를 사고 싶다면? tsmc. 기타 대만, 중국, 미국에 여러개.

좋은 팹리스를 사고 싶다면 한국에 없다. nvda, amd, 퀄컴, 애플, 구글,

좋은 장비회사를 사고 싶다면 한국에 없다. 아래.

그래도 나중에 삼전을 사야하는 이유가 발생할 수 있다.

1) 주주 환원을 미국 기업처럼 하거나

2) 12년 이전처럼 초격차를 유지하는 모습을 보일 때

장기 투자를 시도할 수 있을 것이다.

이 때는 이재용이 여기저기서 칭송을 받고 있을 것이다.

아니면 3) 반도체 매출이 전분기 대비 30% 이상 감소했을 때

악재 반영이 충분하다는 확신이 들면 대박을 노리고 단기 투자를 시도할 수 있을 것이다.

아마 그 때가 되면 외국인들이 공격적으로 삼전을 사들이면서 표시가 날 것이다.

모르긴 해도 원화 약세가 피크아웃하는 기미가 보일 것이다.

매수버튼을 누르려면 손가락도 심장도 떨릴 것이다.

이 때는 이재용이 여기저기서 욕을 먹고 있을 것이다.

참고

korea export - 반도체 싸이클의 하락 초입 20220501

반도체 장비 싸이클 - 5만전자의 미래 20220618