source: stockcharts.com

us treasury, yen, gold.

금융위기 전후 최고의 '안전자산'이었다.

그러나 2011년 이후 앞서거니 뒤서거니 하락이 시작되었고, 2013년 드디어 최고의 위험자산으로 전락했다.

그런데 '우연히' 모두 벼랑끝에 나란히 서 있다.

대학살.

토사구팽.

적당한 말이 무엇일까?

연준의 수장, 이사들이 모두 양적완화를 더 지속할 것이라고 립서비스를 하지만, 개선된 경기신호가 끊임없이 나오면서 시장은 테이퍼링에 베팅하고 있다.

만약 동시에 '안전자산'들의 폭락이 발생한다면 자체로 충격이 클 수도 있다.

그러나 피할 수 없는 것은 피할 수 없다.

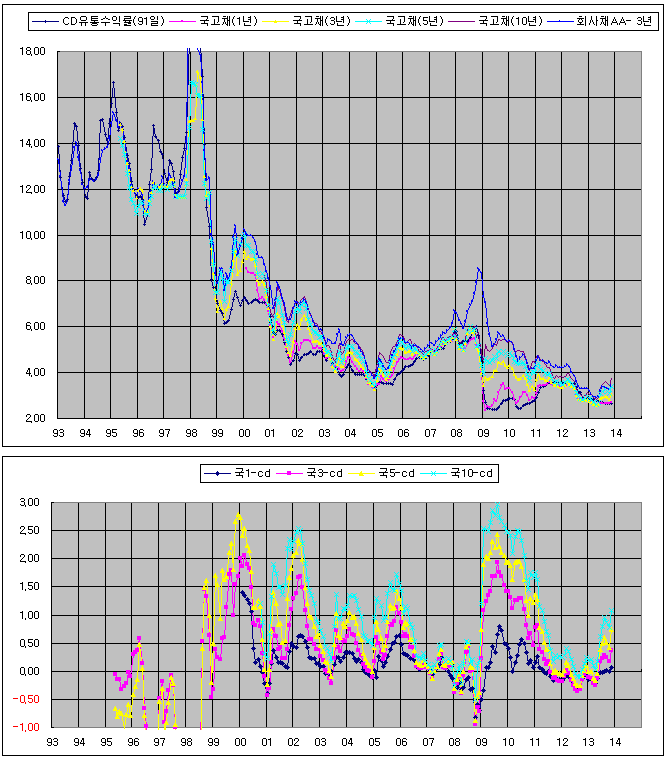

명목 지표들이다.

cpi와 pce를 제외하면 걱정할 것이 없다.

실질 지표들이다.

낮은 cpi가 제 몫을 하고 있다.

소비마저 바닥을 확인하고 있는 것처럼 보인다.

adp발표에서 예상을 뛰어넘은 고용을 보면 내일 노동부 발표에서 실업율이 나쁠리가 없다.

낮은 회복 속도, 기대에 못 미치는 실업율 이것으로 테이퍼링을 늦추면, 미국정치권의 반복된 자해소동의 악영향도 감소할 것이다. 그럼 안팎으로 제자리이다.

지표 개선에 따른 테이퍼링의 위험은 경기 위축의 위험보다 장기적으로 크지 않다.

안전 자산의 거품이 꺼지고 있다.

위험자산의 거품이 존재하더라도 덜 위험하다.

지금은 다른 답이 별로 없다.

선진국 국채, 엔, 금, 은.

고전적인 안전자산의 거품이 꺼지기 시작했다.

끝이 아니라 시작이다.

전세계 많은 나라(북유럽, 호주, 뉴질랜드, 중국, 홍콩, 캐나다...)의 부동산은 상상할 수 없는 거품이라는 의심을 받고 있다.

http://runmoneyrun.blogspot.kr/2013/12/worldwide-housing-bubble.html

http://runmoneyrun.blogspot.kr/2013/12/worldwide-housing-bubble.html

거품이 적거나 없는 부동산은 선진국 중에는 일본, 남유럽에서나 발견할 가능성이 있다.

일본은 한국 사람들에게는 방사능에 오염된 땅이고, 유럽은 너무 멀어서 가기 어렵다.

선진국 주식시장을 제외하면, 신흥국 주식시장은 테이퍼링의 사정권에 있다.

fragile 5. piigs보다 이름이 멋있다.

인도, 인도네시아, 브라질, 터키, 남아프리카공화국.

브릭스외 다양한 테마로 엮이던 많은 나라들이 짧으면 몇년 길면 십수년이 걸릴 고난의 행군을 시작할 가능성이 있다.

경상수지흑자, 충분하다고 인정되는 외환보유고, 물가 안정, 정치적 안정.

쉬워보여도 신흥국들이 수십년이 걸려도 달성하기 어려운 과제이다.

한국, 대만, 홍콩, 싱가폴. 아시아의 네마리 용. 30년 전의 용사들이다.

폴란드, 체코, 멕시코. 독일, 미국의 그늘 아래 잘 버티고 있다.

여기에 미국, 유럽, 일본, 중국(?).

테이퍼링이 언제 어떻게 진행되든 '위험자산'이 덜 위험하다.

이름이 무엇이든 '안전자산'이 가장 위험하다.

이름이 무엇이든 '안전자산'이 가장 위험하다.

real gold vs real interest rate

금값을 올리려면 급격한 인플레이션이나 금리인하가 필요하다. 쉽지 않거나 불가능하다.

http://runmoneyrun.blogspot.kr/2013/12/gold-demand-from-wgc-20131202.html