환율이 심리적인 저항선처럼 보이던 1300원을 건드렸다.

물가상승률의 비율이 환율에 가장 중요하다고 보지만 한국의 물가는 고자 상태라서 비교가 어렵고 오히려 유로달러의 비율은 물가상승률의 차이에 잘 동행하고 있다.

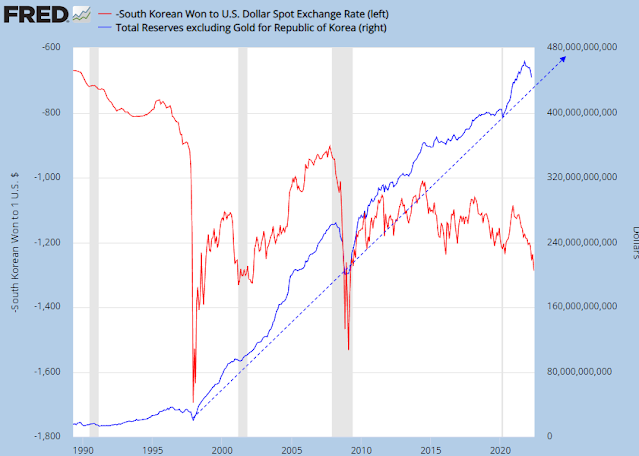

다행히 원화의 방향은 2012년 이후 외환보유고의 변화에 매우 잘 비례하고 있다.

외화보유액의 발표는 늦지만, 외환보유액 증감은 전세계에서 가장 빨리 발표되는 경기지표 중 하나인 무역수지와 상당히 잘 동행하고 있어서 무역수지 변화의 방향으로 대충 짐작할 수 있다.

https://runmoneyrun.blogspot.com/2022/06/korea-export-20220621.html

요약하면

(무역수지 -> 외환보유액 -> 원화가치 -> 무역수지)

이 음성 피드백 루프 중에서 환율의 무역수지에 대한 영향은 상대적으로 느린 억제 단계에 해당한다.

외환보유액에 영향을 주는 국제수지의 구성요소들인 경상수지, 자본금융계정 등은 한 두달 이후에 알 수 있고, 시장 심리에 주는 영향은 상대적으로 느리거나 적다.

각설하고 외환보유액과 환율의 관계를 본다.

https://runmoneyrun.blogspot.com/2022/04/krw-m1-foreign-exchange-reserve-20220428.html

2달 전보다 기울기가 가파른 것을 보면 가속되고 있는 중이다.

과거의 단기 싸이클과 비슷한 주기를 보인다면 싸이클 저점 확인에는 1-2년의 시간이 필요하다.

외환보유액 자체를 환율과 비교하려면 외환위기의 저점부터 장기간 유지되는 직선 기울기를 고려해야 한다.

http://runmoneyrun.blogspot.com/2013/03/blog-post_12.html

https://runmoneyrun.blogspot.com/2013/06/20130628.html

https://runmoneyrun.blogspot.com/2015/09/inflation-foreign-reserve-krw.html

직선보다 60일 이동평균선을 빼주면 환율과의 관계는 더 잘 드러난다.

외환보유액은 늦게 발표되는 점만 제외하면 원화를 설명하는데 상당히 좋은 도구이다.

인플레이션이 지배하는 상황이 지속되는 한 현재의 단기 하락 추세는 유지될 것이다.

추세선 근처에서 무슨 일이 발생할지는 예상하기 어렵다.

다만 과거에도 그랬던 것처럼 시장에 충격이 발생할 것이다.

어느 쪽일지는 모른다.

환율이 고공행진하는 것은 시장의 불안감을 키울 것이다.

안정시키려면 한국 외환시장에 달러가 밀려들어와야 한다.

수출이 늘고, 수입이 줄고, 한국인의 해외투자가 감소하고, 해외소비가 줄어야 한다.

외국인의 한국 투자가 늘고, 외국인의 한국 여행이 늘어야 한다.

인플레이션과 리오프닝 상황에서 한국에 유리하다고 보기 어렵다.

요약

1. 외환보유액이 감소하면 원화가치 하락은 지속된다.

2. 외환보유액이 늘려면 필요한 것은?