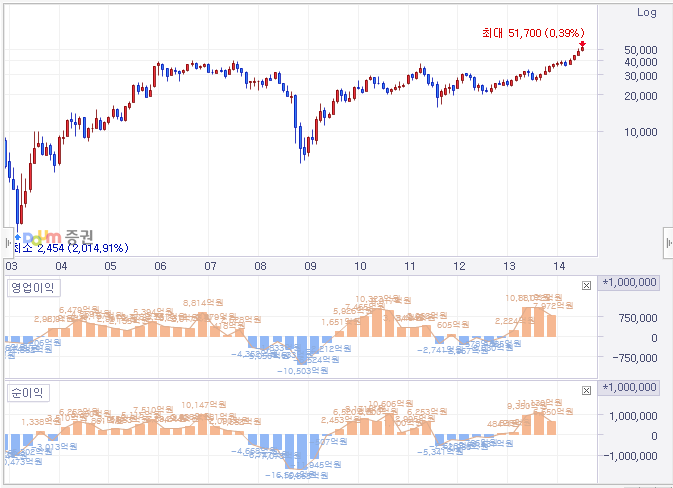

2014년 7월 8일 화요일

sec 2q2014 preliminay - couldn't be worse?

매출이 감소했다.

그런데 2007년 이래 2분기 매출이 1분기 매출보다 낮았던 적은 없다.

있을 수 없는 일이 발생한 것이다.

이것은 비용, 환율, 재고 등의 문제로 설명하기는 어렵다.

반도체, 디스플레이의 내부거래는 전체 매출에서 감하기때문에 그런 것과도 관련이 없다.

그냥 전화기가 덜 팔린 것이다.

정황상 판관비는 최대로 썼을테니, 최대의 비용을 집행하고도 매출이 감소한 것이다.

이것이 3분기의 회복을 위한 초석이 되려면 팔릴만한 제품이 있어야 한다.

주주로서 제발 그러기를 빈다.

암울하지만 IM부문과 기타 부문(가전, 반도체, 디스플레이)으로 나누어보면 다르게 볼 여지가 없지는 않다.

기타 부문의 매출은 2011년 이후 정체되어 있지만 영업이익은 분기 평균 2.5조원 수준에서 안정화되어있다.

기타부분은 성장성이 없지만 안정성이 높고 영업이익은 10조원이 넘는다.

IM부문은 성장의 한계에 부딪혔을 가능성이 있으나, 분기 4조 연간 15조 이상의 영업이익은 유지할 가능성이 있다.

최소 두 개의 회사로 볼 수 있게 되면 현재 삼성전자는 여전히 매우 할인되어 있다는 점이 명백해진다.

사업부문별 분할, 지주회사 전환, 주주환원개선 등 저평가를 해소할 다양한 방법이 가능하다. 그러나 성장을 위해 끊임없는 설비투자로 다시 공급과잉과 치킨게임의 악순환을 만들어내거나, 루머처럼 뉘앙스인수 등의 터무니없는 인수합병 시도로 보유현금을 낭비할 가능성을 배제할 수 없다.

개인적으로 이재용의 삼성전자 지배를 피할 수 없다면, 최대한 잘게 쪼개서라도 리스크를 줄이는 것이 삼성전자뿐 아니라, 한국에도 도움이 될 것으로 본다.

매출 변화율은 지난 8년 중 최저이다.

이보다 나쁠 수 있을까?

영업이익 변화율은 아직 최악은 아니다.

금융위기를 제외하면 2010년말, 11년 초 갤럭시 s2가 나오기 전이 최악이었다.

확정실적이 나오지 않았지만, 메모리반도체 업황개선의 효과가 지속될것이고, 시스템반도체는 더 나빠질 것도 없을 것이고, 디스플레이는 1분기를 저점으로 턴어라운드했을 가능성이 높다. 가전은 성수기가 지나가고 있지만 매출, 이익자체가 타 부문에 비해 크지않고 안정적이어서 변화의 여지가 적다.

2분기에 im부문의 악성 채널재고 소진으로 비용이 커진 것이라면 매출과 상관없이 비용이 감소하기는 할 것이다.

종합하면 실적이 최악의 상황을 지난 것으로 볼 근거는 없다.

그러나 가능성이 없는 것은 아니다.

memory big cycle far from over, far from samsung

micron

1차: 1.5 -> 39.7

2차: 11.38 -> 88.06

3차: 5.43 -> 32.86 -> ?

samsung

1차: 29,800 -> 176,000

2차: 32,600 -> 394,000

hynix

3차: 23,600 -> 51,900 ->?

micron을 보면 이미 보통의 메모리 싸이클은 넘어섰다.

dram뿐 아니라, nand, foundry, fabless, 종합 업체, 잡종 업체들까지 삼성전자를 제외하면 반도체 관련 업체가 전부 동참하고 있다.

치킨게임이 끝나고, 기술적 한계로 인한 증설경쟁의 강도 약화가 시작이었으나, 관련 분야 전체의 수요증가에서 보듯 pc와 스마트기기의 수요 증가가 싸이클을 강화시키는 추진력이다.

빅싸이클이라는 점은 명확한데, 열광적이지 않은 것은 기관이나 개인들보다 외국인들이 전적으로 주도하고 있기 때문인 것으로 보인다. 결국 시작과 중간처럼 끝도 저사람들 손에 달려있을 것이다.

나스닥 붐에 삼성전자가 동참할 수 있을지 아직 알 수 없다. 그러나 어닝 쇼크에도 불구하고 가장 싸다는 점은 변함없다.

http://runmoneyrun.blogspot.kr/2014/07/semi-etf-soxx-smh.html

TAARSS from DB: etf flow

도이치뱅크에서 etf의 자금 유출입을 이용해서 전세계 자산 배분의 장기적인 변화를 추적하고 이를 이용하면 기계적으로 일정기간마다 리밸런싱하는 것에 비해 초과수익을 거둘수 있다고 한다.

백테스트는 당연히 통과했겠지만, 이제 3개월 된 것이라 이것이 예측력이 있는지 판단하기는 매우 이르다.

일본, 스웨덴은 3개월간 유출이 있었고, 스페인은 3개월간 유입이 있었다.

일단 회의적이지만 두고 보자.

Deutsche Bank: ETF flows have a predictive value

피드 구독하기:

덧글 (Atom)