2016년 6월 15일 수요일

cosmetics export 20160615

3304 5월 국가별 품목별

전월대비 중국수출 유지, 홍콩 수출 급감.

그러나 전년 대비로는 급증 유지.

중국홍콩 합계는 전년대비 증가추세 유지.

3월 증가후 감소하는 전년과 유사한 계절성.

중국, 홍콩 제외한 수출도 꾸준히 증가.

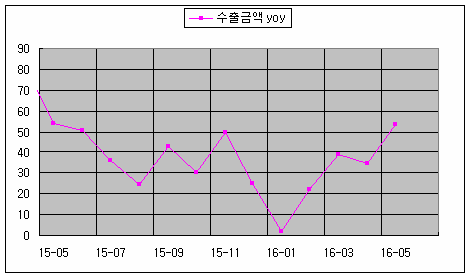

전년 동월비 1월 기점으로 증가세 지속.

특이사항은 15년 이후 전년동월비가 전체 수출과 비슷한 추이를 보인다는 점.

비교를 위해 최근 1년 확대.

15년 7월 이후 전체 수출입 증가율.

화장품과 유사.

레벨은 화장품이 50%정도 높게 유지.

화장품의 전체수출 대비 비중은 0.8% 이내. 화장품 범위를 넓게 잡아도 1%.

화장품수출의 장기추세가 한국 전체수출과 전혀 다르기때문에 단기적인 변동이 비슷한 것은 당연한 일은 아니다. 추적해 볼 가치가 있다.

http://runmoneyrun.blogspot.kr/2016/06/cosmetics-export-20160601.html

단기 변동에도 불구하고 12개월 누적 수출은 지속 상승.

중국홍콩향 수출에 비해 느리게 증가하는 기타 지역으로의 수출도 실제로는 4년 동안 2배 증가.

수출이 수입을 넘어서는 중.

선진국에서 고급화장품을 일방적으로 수입하던 시기는 이미 과거지사.

로레알, 에스티로더, 엘리자베스아덴, 시세이도와 전세계에서 경쟁할 시기도 멀지 않은 듯.

icbc 20160615

http://runmoneyrun.blogspot.kr/2016/01/hscei-icbc-crisis-or-opportunity.html

6개월이 흘렀다.

기름값이 2배가 올랐고, 달러강세도 꼭지는 확인했다.

그러나 중국, 홍콩 금융시장의 수급상황은 아직 회복되지 않은 듯하다.

fig

cnyhkd, 홍콩달러는 미국달러에 여전히 페그되어 있으니 달러라고 봐도 추세는 동일.

상해는 위안, 홍콩은 홍콩달러.

보이지 않았으나, icbc와 hscei의 관계는 동일.

상해주가를 홍콩달러로 환산 후 비교.

홍콩 주가는 저점권.

홍콩/상해 비율도 저점권.

위안도 약세.

확대해서 비교하면 2011년 이후 위안화 강세와 홍콩주식 강세가 동행하는 현상 지속.

위안화 강세일때 상해주식 강세가 아니라는 점에 주의. 자꾸만 혼동이 온다.

상해주가의 프리미엄이 언제든 뒤집어질 수 있는 수준이기 때문에 환율도 그럴 수 있다.

11년 유럽위기 수준의 위험은 이미 반영되어 있다.

브렉시트가 발생해도 08년같은 세계적인 금융위기를 만들어낼 힘이 있을 것으로 보지 않는다.

중국의 운명은 영국이 망하거나 말거나 중국이 결정한다.

한국이라고 다르지는 않을 것이다.

피드 구독하기:

덧글 (Atom)