정권이 바뀐 뒤로 재벌들의 투자계획이 끊임없이 발표되고 있다.

삼성 450조, 8만명, 5년 (국내 360조, 메모리, 시스템반도체, 바이오, ai, 6G...) 그냥 목숨 걸고 한다

sk 247조, 5만명, 5년 (국내 179조, bbc 반도체 배터리 bio ai 저탄소 신재생 디지털...)

lg 국내 106조, 5만명, 5년 (r&d 48조, 배터리/소재 전장 디스플레이 ai software big data...)

현대차 국내 63조, 4년 (미국 13조 별도)

포스코 53조, 2.5만명, 5년 (국내 33조, 그린철강, 이차전지/수소, 친환경인프라...) 추가

한화 38조, 2만명, 5년 (에너지, 탄소중립, 방산/우주항공)

롯데 37조, 5년 (바이오cdmo 전기차렌탈 충전인프라 수소 전지소재....)

gs 21조, 2.2만명, 5년 (화학, 친환경 에너지, 유통서비스, 건설인프라...) 추가

현대중공업 21조, 1만명, 5년 (스마트, 친환경, 디지털, 제약바이오) 추가

신세계 20조, 5년 (오프라인, 온라인, 자산개발, 신규사업) 추가

두산 5조, 5년 (원전, 가스, 수소...)

앞으로 5년 동안 과거 투자했던 것보다 훨씬 많이 투자하겠다는 것이다. 투자 대상도 반도체 배터리 전기차 바이오 친환경에너지 등으로 대부분 겹친다.

재벌들이 대략 1000조를 5년 동안 몇 개의 산업에 집중투자하면서 20만에 가까운 인력을 고용할 가능성이 높다면 이것은 한국 경제에서 의미있는 변화를 낳을 수 있다.

반드시 성공이 보장된 것은 아니어서 지난 30년간의 반도체 투자처럼 치킨게임에서 승리하고 놀라운 결과를 낳을 수도 있지만, 과잉투자 중복투자 출혈경쟁으로 지난 10년 간의 조선산업처럼 죽쒀서 개주는 결과를 낳을 수도 있다.

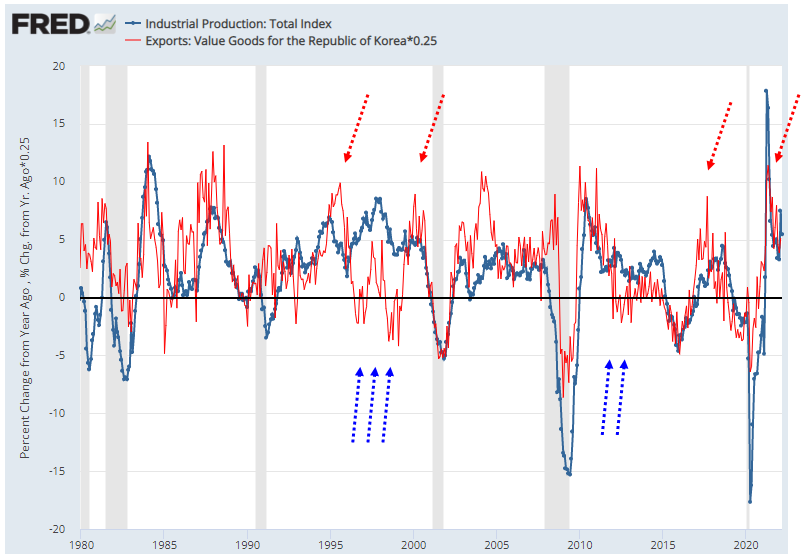

냉전 시대 종료 이후 수십년간의 세계화 추세 속에서 한국은 수출 경쟁력을 바탕으로 꾸준한 성장을 지속했으나, 과거의 모든 추세가 뒤집어지고 있는 현재의 상황은 미래에 대한 가시성이 어느 때보다 떨어져 있는 시기라고 볼 수 있다. 신 정부의 세제혜택이나 미국의 직접투자 압박 등도 작용했겠으나 향후 장기간 진행될 esg의 중요성 증가와 전세계의 경제외교군사적 패권의 변화를 대비하는 차원에서도 재벌들의 승부를 건 투자는 필요한 일로 보인다. 대응없이 시간을 흘려보내고 나면 재기할 기회 자체가 없어질 수도 있는 일이다.

쌓인 자본의 비효율적이고 부정한 분배로 인해 한국 자본시장 금융시장의 후진성이 다른 산업에 비해 두드러졌던 것을 고려하면, 화끈한 투자가 어떤 결과를 가져오든 과실을 나누는 것은 다른 문제이다. 그런 점에서 투자의 위험, 분배의 위험을 가진 재벌 대기업보다 투자의 콩고물이 떨어지는 호시절에 높은 성장이 기대되는 재벌 하청업체 소위 소부장 기업들이 몇년동안 각광을 받을 수 있다.

극심한 인플레이션 압력을 낮추기 위한 전세계적인 긴축이 진행중이고 침체나 스태그플레이션의 가능성이 높아진 상황에서 장기간에 걸쳐 안정적인 자금 조달이 가능한 재벌과 가능하지 않은 재벌이 나뉠 수 있다. 기대한 만큼 투자를 늘리지 못하는 기업이나 무리하게 부채를 늘리는 기업은 살펴봐야 한다. 보유 현금이 많지 않고, 안정적으로 벌지도 못하면서 부채를 이용한 무리한 투자를 한 경우 말로는 대개 비슷하다. 하청기업들의 재무 상태는 일반적으로 재벌 대기업보다 열악한 경우가 많고 재벌의 투자에 맞추어 함께 투자를 늘리다 보면 일부 기업은 돌아올 수 없는 강을 건널 수 있다.

실질 소득의 감소, 소비의 위축이 당연시 되는 환경에서 재벌들의 투자 급증은 경기 방어에 중요한 역할을 하게 될 것이고 현 정부의 시장 중심적인 정책 기조에서 상당기간 지원을 받을 수 있을 것이다. 만약 빠르고 강한 투자가 실제 진행된다면 미국 경제와의 디커플링도 불가능하지는 않을 것이다. 한국의 리오프닝은 미국유럽보다 반년-1년 이상 늦었고 실제로 4월 들어 본격적으로 진행되었다. 중국처럼 향후 몇개월 이상 방역으로 인한 내수 위축을 겪을 나라와도 싸이클이 같다고 하기 어렵다.

요약

재벌들의 투자 뉴스를 보면서 간만에 희망회로를 돌려본다.