산탄데르가 유럽에서는 최초로 코코본드(AT1)에 대한 콜옵션을 행사하지 않았다고.

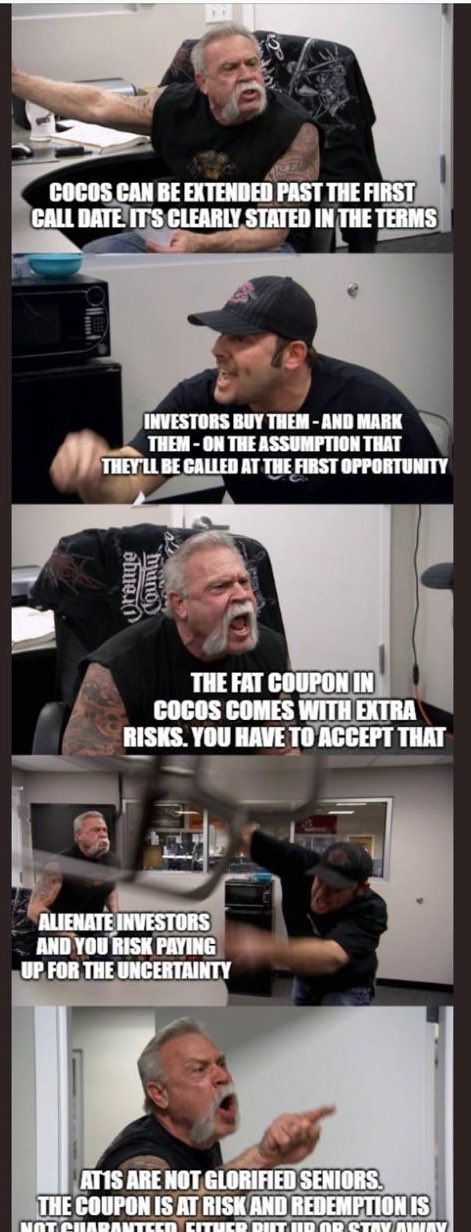

유사시에도 상환해야하는 부채가 아니라, 상환할 필요없는 자본의 역할을 할 수 있는 경우에 자본으로 인정해줄 수 있다는 것이 금융위기를 겪은 이후 바젤 3가 코코본드에 요구한 것이겠으나, 실제로 코코본드의 콜옵션 행사는 신사협정처럼 당연한 것으로 받아들여지고 있었던 듯.

한국에서 과거에 발행된 영구채의 경우 콜옵션 행사를 하지 않으면 금리가 징벌적으로 상승하는 조건이라서 자본이 아니라고 보는 입장이 다수였던 듯하나, 바젤 3에서는 step-up을 금지하고 있다고.

산탄데르의 영구채는 콜옵션 기일 이후 6.25% 고정금리에서 5.5% 전후의 변동금리로 바뀌기 때문에 실리를 취한 것으로 볼 수 있다고.

반면 투자자들, 시장에게는 침묵으로 일관해서 의외의 양아치짓으로 받아들여진다고.

향후 코코본드 시장에서 자금조달할 일이 없다고 보면 못 할바는 아니지만, 알 수 없는 일.

산탄데르의 영구채는 콜옵션 기일 이후 6.25% 고정금리에서 5.5% 전후의 변동금리로 바뀌기 때문에 실리를 취한 것으로 볼 수 있다고.

반면 투자자들, 시장에게는 침묵으로 일관해서 의외의 양아치짓으로 받아들여진다고.

향후 코코본드 시장에서 자금조달할 일이 없다고 보면 못 할바는 아니지만, 알 수 없는 일.

기왕에 침체로 향하는 것으로 의심되는 유럽 경제에 대한 불신을 키울 수도.

코코본드가 상각되거나, 주식으로 전환되는 것을 고려하는 투자자는 실제로는 거의 없는 모양이니 향후 금리가 올라 갈 수도.

코코본드가 상각되거나, 주식으로 전환되는 것을 고려하는 투자자는 실제로는 거의 없는 모양이니 향후 금리가 올라 갈 수도.

"The non-called deal currently yields 6.25 percent but will switch to a lower floating rate around 5.50 percent after the call expires. That means it's costing them less than refinancing," Blain said.

So, bad for investors, bad for Santander and bad for smaller banks. Was it really worth it for a small financial gain?

https://www.businessinsider.com/santander-coco-bond-call-implications-140-billion-market-2019-2

https://twitter.com/queenofchartz/status/1095624370469462016

댓글 없음:

댓글 쓰기