2019년 6월 26일 수요일

federal rate, capacity utilization, employment-population ratio 20190626

capacity utilization 설비 가동률: 설치된 설비 중 가동되고 있는 설비의 비율이다.

civilian employment-population ratio 고용률: 노동가능한 인구 중 고용된 인구의 비율이다.

두 지표는 대상의 다르지만 개념은 같다.

미국의 최근 설비가동률(tcu)은 78.1%이다.

미국의 최근 고용률(emratio)은 60.6%이다.

당연히 경기싸이클에 따라 오르내린다.

평균을 내서 적당한 수치를 빼면 단기금리와 동행하도록 만들 수 있다.

왜 단기금리가 설비가동률, 고용률의 평균과 동행할까?

어려운 질문은 아니다.

(힌트:단기금리는 장기금리보다 시장의 영향을 덜 받는다)

그래서 저 그림이 미래를 보여주고 있나?

어려운 질문이다.

(힌트: 과거로 길게 연장해도 답은 없다)

한국의 기준금리, M1, M2, GDP 20190626 - 적당한 시기

https://runmoneyrun.blogspot.com/2019/01/bok-base-rate-m1-m2-20190118.html기준금리와 통화량과의 관계를 확인했던 것이다.

계절조정한 M1, M2, 기준금리에 관련성이 보인다.

전년동월대비 차이를 보면 관련성이 더 명확히 드러난다.

20여년간 기준금리와 M1과의 대칭성이 상당히 잘 유지되고 있다.

단순한 설명은 금리를 올리면 M1이 축소되고, 금리를 낮추면 M1이 증가한다는 것이다.

반면 M2는 M1과도 기준금리와도 관련성이 떨어진다.

M2는 신용창조를 통해 금융시장에서 확장되는 부분이 커서 M1의 3배 이상이다.

많은 부분은 은행을 통한 부동산 관련 대출을 통해 증폭된다.

부동산과 달리 한국의 경기를 반영하는 지표(동행지수 등)은 M2가 아니라 M1과 동행한다.

M1과 M2의 괴리가 발생하는 시기에 한국은행은 어느 쪽에 중점을 두고 기준금리를 조정할지 고민하지 않을 수 없다.

나는 M1이 한국에서 최근 10여년간 더 중요하다고 본다.

나에게 어떤 수단이 주어진다면, M1이 증가하도록 조작할 것이다.

만약 M2를 낮추고 M1을 높이는 선택적인 방법이 있다면 그렇게 할 것이다.

혹은 종합적으로 그런 결과를 가져오도록 하는 조합을 선택할 것이다.

다만 부동산 가격이 안정되면서 한국은행이 저물가, 저성장, 고용파탄에 더욱 적극적으로 대처할 수 있게 되었다.

한국기준금리-미국기준금리

미국 장단기금리차(10년물-기준금리)

달러원 환율

미국의 장단기금리차가 침체에 선행한다는 것은 의심할 필요가 없다.

지금이 다수가 기대하는 예외적인 시기인지는 침체가 안 온다는 것이 확인된 3년 정도 후에 결론이 날 수 있다.

장단기금리차가 역전되는 이유는 장기금리가 내려오는 것때문이 아니고 단기금리가 올라가기 때문이라고 주장했었고, 달리 바꿀 이유가 없다.

경기 후반 단기금리가 상승하기 전까지는 장기금리의 하락은 금리차를 일시적으로 축소시킬 뿐, 역전시키지 않는다.

중요한 것은 금리가 상승하는 이유와 상황이고, 그것은 성장, 고용, 물가의 개선이 유지되었기 때문이다.

단기금리상승이 선행되면 장기금리는 횡보, 상승, 하락 어떤 조건에서도 금리차가 역전될 수 있다. (의심스러우면 스스로 찾아보기 바람)

한국과 미국의 기준금리가 역전된지 시간이 꽤 지났다.

실제로 미국의 장단기금리차 역전과 상당히 일치한다.

둘 간의 공통점은 미국의 기준금리(단기금리)를 빼 준다는 것이다.

그렇게 두개의 금리차가 역전되면 어떤 일이 생기나?

이번에는 다를까?

미국 한국 간에만 저런 것이 아니고, 미국 독일 간에도 그렇다.

당연히 한국, 독일 간의 관련성이 매우 높다.

수출 의존도가 높은 두 나라가 비슷한 싸이클을 보이는 것이 이상한 일이 아니다.

M1, gdp, 금리의 관계이다.

명목 GDP와 M1의 비율(통화유통속도, 파랑색)은 금리와 높은 관련성을 보인다.

한국에서는 유통속도가 시장의 장기, 단기 금리보다 기준금리와 더 관련성이 높다.

최근 유통속도가 급감한 것이 gdp감소에 기인한 것이고, 이것이 한국정부때문이든 아니든, 부동산가격, 물가, 고용 등을 함께 고려할 경우 기준금리가 내려가는 것이 자연스럽다.

한국기준금리-미국기준금리

미국 장단기금리차(10년물-기준금리)

달러원 환율

미국의 장단기금리차가 침체에 선행한다는 것은 의심할 필요가 없다.

지금이 다수가 기대하는 예외적인 시기인지는 침체가 안 온다는 것이 확인된 3년 정도 후에 결론이 날 수 있다.

장단기금리차가 역전되는 이유는 장기금리가 내려오는 것때문이 아니고 단기금리가 올라가기 때문이라고 주장했었고, 달리 바꿀 이유가 없다.

경기 후반 단기금리가 상승하기 전까지는 장기금리의 하락은 금리차를 일시적으로 축소시킬 뿐, 역전시키지 않는다.

중요한 것은 금리가 상승하는 이유와 상황이고, 그것은 성장, 고용, 물가의 개선이 유지되었기 때문이다.

단기금리상승이 선행되면 장기금리는 횡보, 상승, 하락 어떤 조건에서도 금리차가 역전될 수 있다. (의심스러우면 스스로 찾아보기 바람)

한국과 미국의 기준금리가 역전된지 시간이 꽤 지났다.

실제로 미국의 장단기금리차 역전과 상당히 일치한다.

둘 간의 공통점은 미국의 기준금리(단기금리)를 빼 준다는 것이다.

그렇게 두개의 금리차가 역전되면 어떤 일이 생기나?

이번에는 다를까?

미국 한국 간에만 저런 것이 아니고, 미국 독일 간에도 그렇다.

https://runmoneyrun.blogspot.com/2017/06/short-term-rate-difference-germany-vs-us.html

당연히 한국, 독일 간의 관련성이 매우 높다.

수출 의존도가 높은 두 나라가 비슷한 싸이클을 보이는 것이 이상한 일이 아니다.

한국 금리와 통화유통속도의 관계 korea interest rates vs money velocity

https://runmoneyrun.blogspot.com/2017/09/korea-interest-rates-vs-money-velocity.html

길은 하나로 통한다 - interest rate, money velocity 금리, 통화유통속도

https://runmoneyrun.blogspot.com/2017/09/interest-rate-money-velocity.html

M1, gdp, 금리의 관계이다.

명목 GDP와 M1의 비율(통화유통속도, 파랑색)은 금리와 높은 관련성을 보인다.

한국에서는 유통속도가 시장의 장기, 단기 금리보다 기준금리와 더 관련성이 높다.

최근 유통속도가 급감한 것이 gdp감소에 기인한 것이고, 이것이 한국정부때문이든 아니든, 부동산가격, 물가, 고용 등을 함께 고려할 경우 기준금리가 내려가는 것이 자연스럽다.

micron CY 2019Q2 - 공급축소 진행

마이크론이 2분기 실적을 발표했다.

매출, 영업이익, 순이익 감소는 가이던스와 비슷하게 감소했다.

또 실적 전망도 긍정적이지 않다.

그보다 더 중요한 것은 capex와 생산량을 축소하겠다는 내용을 명확히 했다는 점이다.

시장은 이런 뉴스를 원했을 것이다.

한국의 두 기업이 마이크론과 행동을 같이 한다면 메모리반도체시장의 공급과잉은 점차 해소될 수 있을 것이다.

만약 한국업체들이 정부와 코드를 맞추기 위해 감산과 투자축소를 진행하지 않는다면 단기적으로 점유율 확대가 가능하나, 한국의 독자적인 장기 불황가능성도 함께 증가할 것이다.

마이크론의 2분기 매출과 3분기 가이던스.

아직은 하락하고 있으나 속도는 감소하고 있는 중.

한국의 두 기업 매출은 기왕에 마이크론보다 빠르게 감소했고, 아래의 메모리 수출과 비교하면 바닥을 형성하는 과정일 수도 있다.

메모리 반도체 수출(원화 환산)과 매출.

6월 수출은 20일까지 관세청 자료로 추정.

대다수 반도체 애널의 삼전, 하이닉스에 대한 2분기 매출추정치는 1분기보다 낮다.

그러나 2분기 수출은 반도체, 메모리 공히 1분기보다 증가할 것으로 보인다.

수출보다 매출이 상대적으로 적게 나오는 경우가 18년 이후 반복되고 있지만, 두 회사의 메모리매출이 1분기보다 증가할 가능성을 배제할 수는 없다.

매출vs영업이익 (19년 1분기까지)

17년 이후의 과잉 투자 이후 고정비용 증가로 이익률 감소가 진행되었고, 하이닉스에서 월등히 빠르다.

하이닉스의 손익분기점은 5조 초반, 삼성전자의 손익분기점은 10조 전후일 것으로 본다.

올해말, 내년 초에 도달할지 현재로서는 알 수 없다.

2019년 6월 21일 금요일

divided FOMC 201906 - 높아진 불확실성

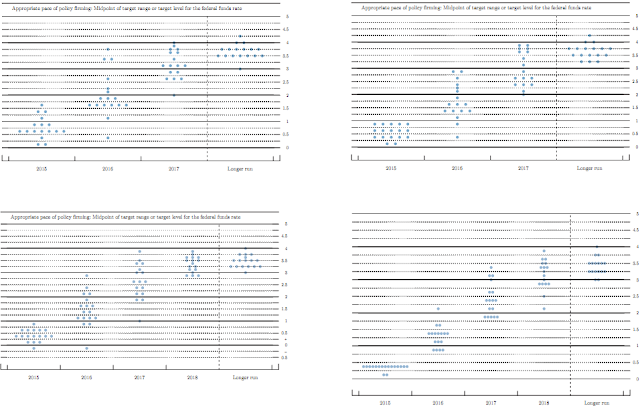

2015년 이래 연준은 기준금리를 올리고 있었다.

점도표는 연준 이사 각각의 금리전망을 표시한 것이고, 연준의 입장은 평균값보다는 median값으로 짐작할 수 있다.

아래는 15년 이후의 점도표를 모아 놓은 것이다.

19년 6월의 점도표는 이전의 점도표와 특별히 다른 점이 있다.

2015년 3, 6, 9, 12월

2016년 3, 6, 9, 12월

2017년 3, 6, 9, 12월

2018년 3, 6, 9, 12월

2019년 3, 6월

1년보다 먼 미래에 대한 연준 이사들의 의견은 넓게 분포하기도 하고, 2개 이상의 분리된 피크를 보이기도 한다.

반면 매, 비둘기 사이의 중립 의견들로 인해 당해년도의 금리 전망이 완전히 분리된 적은 없다.

그런데 어제 발표된 점도표는 2019년 내에 금리동결과 금리2회 인하의 의견이 한표 차이로 팽팽하게 갈라져 있다.

더구나 2020년의 금리에 대한 전망도 비슷한 정도로 분열되어 있다.

시간이 지나서 성장, 고용, 물가 지표들의 추세가 변하면 시작하면 점도표의 팽팽한 균형도 한쪽으로 기울어질 것이다.

그러나

점도표의 분열이 제조업의 둔화와 서비스업의 확장 지속, 고용의 과열과 물가의 하락 압력에서 보이는 실제의 균열을 반영하는 것이라서 시장이 기정사실화하고 있는 2번 혹은 3번의 금리인하에 이르는 길이 순탄할지 의심스럽다.

분열의 이유가 경제외적인 문제들에 대한 고려때문일 수도 있지만, 순전히 경제지표만 가지고 판단해도 경기고점을 그 시점에 확실히 알 수 있는 방법이 없기때문에 선제적인 정책대응에 대한 의견이 갈릴 가능성이 높은 시기이다.

지금은 금리 인상 속도만 문제가 되던 지난 몇년과는 전혀 차원이 다른 상황이다.

방향도 모르고, 속도도 모른다.

일부 알지만, 일부 모르는 상황이 아니고, 아무것도 알 수 없는 상황이다.

외부인이라서 모르는 것이 아니고, 내부인들도 알 수 없는 상황이다.

요약

연준 외부의 경제적, 정치적 불확실성도 높지만, 연준 내부의 불확실성도 어느 때보다 높다.

2019년 6월 12일 수요일

oecd cli 20190612 - 늪에 빠진 한국

oecd cli는 선행지수지만 사후 변동이 매우 크다는 점을 염두에 두어야.

과거를 '예측'하는 경우에도 해당 시점에는 전혀 다른 지표를 보고 있었을 가능성.

한국은 2단 하락.

중국은 반등.

멕시코는 상승 가속.

한국의 회복은 기약이 없다는 것을 한국은행장도 인정.

이제는 한국정부 빼고 전부 심각성을 받아들이고 있을 듯.

https://data.oecd.org/chart/5AEU

4월.

멕시코는 이전 수치들이 많이 변해도 작년 하반기 이후 회복의 지속성을 유지.

중국은 반등을 굳히는 모양새. 돈을 푸는 것이 효과를 보는 것일 수도.

한국은 2달전과 전혀 다른 모양.

2월.

1월에는 한국이 중국보다 훨씬 앞선 것처럼 보였으나 지금은 거기서 거기

4개월 전 중국과 같은 위치에 있던 멕시코는 완전히 앞서 가고 있다.

1월

10월

https://runmoneyrun.blogspot.com/2019/04/oecd-cli-20190409.html

https://runmoneyrun.blogspot.com/2019/03/oecd-cli-20190314.html

https://runmoneyrun.blogspot.com/2019/02/china-oecd-cli-cycle.html

https://runmoneyrun.blogspot.com/2019/01/oecd-cli-20190115-mexico-china-korea.html

https://runmoneyrun.blogspot.com/2018/12/china-mexico-korea-oecd-cli-20181221.html

2019년 6월 6일 목요일

initial claim, adp employment 20190606

initial claims vs unemployment rate - the beginning of the end of the cycle

https://runmoneyrun.blogspot.com/2019/05/initial-claims-vs-unemployment-rate.html

끝나가는 미국 경기 싸이클 - earnings vs unemeployment 20190503

https://runmoneyrun.blogspot.com/2019/05/earnings-vs-unemeployment-20190503.html

us unemployment rate - recession indicator 20190220

https://runmoneyrun.blogspot.com/2019/02/us-unemployment-rate-20190220-recession.html

https://runmoneyrun.blogspot.com/2019/05/gdp-gap-vs-unemployment.html

https://runmoneyrun.blogspot.com/2019/05/recession-indicator-no-of-states-with.html

5월 실업률이 3.8% 전후로 나오면, 4월 실업률 3.6%는 단기적 저점이 될 수 있다.

향후 제조업 경기의 하락이 지속되면 4월은 역사적 저점이 될 수 있다.

내년까지 실업률이 4%에 도달하면 침체에 진입했을 가능성이 높아진다.

내일 발표되는 5월의 미국 고용지표는 여러모로 중요하다.

신규실업수당청구와 비교해보면 실업률은 3.8% 전후로 추정할 수 있다.

어제 발표된 adp 취업자수는 예상치보다 낮고 이전의 추세보다 낮다.

2014년부터 2016년까지 발생한 제조업침체는 취업자수에 별다른 흔적을 남기지 않았다.

2011년의 유럽위기, 미국신용등급강등, 중국의 경기고점 등과 관련된 경기둔화에서 급락이 발생한 이후 최대폭이다.

내일 발표될 bls의 취업자수(total nonfarm payrolls)가 adp처럼 급락을 보이면 실업률이 3.8%보다 높아도 이상하지 않을 것이다.

낮은 물가로 인해 금리인하에 뻣뻣한 연준이라도 완전고용에 균열이 생기면 기준금리 인하를 적극적으로 고려할 수 있을 것이다.

그것으로 장단기 금리차의 역전으로 인한 침체 리스크의 증가를 억제할 수 있을지는 두고 볼 일이다.

요약

실업률이 상승할 가능성이 높아지고 있다.

침체 가능성도 높아지고 있다.

--------------

참고

아래 왼쪽 열은 investing.com 전망치.

나는 시간당 임금은 더 높고, 실업률도 더 높고, 취업자수는 더 낮을 것으로 예상한다.

-----

5월 고용 발표치

실업률 3.6%

취업자수 90k

평균임금 3.1%

결과는 의외.

취업자수 급감에도 실업률은 최저를 유지.

시간당임금 상승률은 낮아짐.

2019년 6월 1일 토요일

korea export 20190601 - 중대한 위험

경상수지, 상품수지, 서비스수지, 본원소득수지 20190601

https://runmoneyrun.blogspot.com/2019/06/20190601.html

상품수지 vs 순상품교역조건 20190601

https://runmoneyrun.blogspot.com/2019/06/vs-20190601.html

두 개의 글로 준비운동을 한 이유는 수출, 수입의 감소보다 무역수지의 감소가 더 심각하기 때문이다.

향후 발표될 4월 경상수지가 혹시 적자가 나도 그것은 배당 송금으로 인한 일시적인 것으로 볼 수 있다.

그러나 세계 경제의 심각한 둔화와 더불어 나타나는 무역수지의 감소는 큰 파급효과를 낳을 수 있다.

전년대비 수출의 감소가 더 한분기 정도 더 진행되면 바닥권이라고 볼 수 있다.

물론 외환위기, 금융위기 급의 상황이 발생하지 않아야 한다.

수출 증가는 2011년 이후 멈추었다.

2008년 고점 수준과 비교해서 몇 % 이상의 차이가 나지 않는다.

수입은 15년 이후 발생한 수출과의 괴리를 꾸준히 좁히고 있다.

무역수지는 14년 말부터 상승하기 시작해서 16년, 17년까지 증가했다.

유가가 14년 말 100불부터 16년초 25불까지 급락하던 시기와 일치하는 것은 우연이라고 할 수 없다.

앞서 언급한 것처럼 이러한 변화는 교역조건의 변화와 관련이 있다.

다시 말하면 수출비중이 큰 반도체의 가격, 수입비중이 큰 기름값의 변화와 관련성이 높다.

12개월 누적으로 보면 18년 하반기 수출입의 고점이 명확하다.

과거 수출입의 고점 전후 무역수지의 저점이 발생하는 것이 여러번 관찰된다.

불황형 흑자라는 말이 지겨웠지만 불황과 더불어 나타나는 흑자의 감소 혹은 적자는 그것과는 다른 무게가 있다.

안타깝게도 5월 들어 무역수지 누적치가 급격히 감소하기 시작했다.

만약 지속된다면 이것은 중대한 위험신호이다.

2007년 말 하락 중 횡보하던 무역수지의 감소는 금융위기로 이어졌다.

무역수지의 이단하락은 비슷하지만 수출 수입이 여전히 빠르게 증가하고 있었다는 것은 다르다.

1996년과 2001년은 최근의 상황과 좀 더 유사하다.

수출입이 고점을 찍고 나서 무역수지가 추가적으로 하락했다.

96년은 외환위기 직전이고, 2001년은 it버블 붕괴로 인한 전세계의 동반 침체가 발생했다.

점선은 2019년 한국수출이 3-4% 정도 감소하는 것을 염두에 두고 임의로 그린 보조선이다.

그런데 5월의 수출은 상식적으로 설명하기 어려울 정도로 급락한 것을 알 수 있다.

17년 5월은 대선으로 인해 조업일수가 매우 적고, 17년 8월, 10월도 조업일수로 설명할 수 있다.

그러나 19년 5월은 23일로 충분한 조업일수를 유지해서 그렇게 설명할 수 없다.

예상을 벗어나는 수출가격의 급락이 가장 중요한 요인이다.

수출 가격이 급락하는 와중에 수출물량이 유지된다면, 덤핑을 생각할 수 있다.

덤핑이 발생해도 재고가 줄지 않는다면, 과잉투자로 인한 공급과잉을 생각할 수 있다.

이것은 미국, 중국의 사이가 좋아진다고 해결될 수 있는 것은 아니다.

관련 국가나 기업이 죽기 어렵다면, 물량의 자율조정, 설비폐쇄, (무역)전쟁, 천재지변 등의 길고 어려운 과정을 거쳐야 한다.

수출입이 무역수지, 상품수지를 결정하지만, 경상수지가 환율과 외환보유액과의 관련성이 높다.

아직 4월수치도 발표되지 않았지만 이미 시장이 반영했을 것이고, 5월의 경상수지는 4월보다 개선되는 것을 피할 수 없다.

그러나 경상수지의 장기추세는 서비스수지, 소득수지가 아니라 상품수지가 결정할 것이고, 당분간 내리막으로 정해졌다.

정부가 환율안정을 위해 외환시장에 개입하면 외화보유액이 줄고, 미국의 압박에 노출될 것이다.

미국경제는 고점을 찍고 내려오고 있고, 중국 경제는 이미 2년 가까이 내리막이다.

두 나라의 정치외교는 현재까지의 악화된 한국수출에서 부차적인 문제이다.

한국의 정부와 기업이 수출을 늘리고, 수지를 개선하기 위해 할 수 있는 일이 단기적으로 거의 없다.

당장은 핵겨울이 와도 버틸 수 있게 준비할 때라고 본다.

요약

수출입과 무역수지로 보는 한국경제는 심각한 위험을 드러내고 있다.

한국의 수출이 세계경제의 선행지표라면 세계경제의 위험도 증가하고 있다.

경상수지, 상품수지, 서비스수지, 본원소득수지 20190601

경상수지는 상품수지, 서비스수지, 본원소득수지, 이전소득수지로 구성된다.

상품수지는 가장 크고 중요하고 심각하게 악화중이지만, 별도로 언급한다.

서비스수지는 2017년까지 악화되었으나 최근 정체 중이다.

본원소득수지는 주로 배당으로 인해 악화되고 있고, 한국기업들의 배당성향 증가에 달려있다.

이전소득수지는 크지 않다.

경상수지 흑자는 15년 말 이후 전에 없는 규모로 감소하고 있다.

상품수지의 감소는 최근에 나타난 일이고, 17년까지는 서비스 수지가 악화에 가장 크게 기여했다.

4월을 제외하면 본원소득 수지는 일정하게 유지되고 있다.

본원소득수지의 변화는 기업의 이익증가, 배당성향 증가와 관련이 있다.

배당급 지급이 연간 분산되지 않고, 4월에 집중되어 있는 것은 4월 환율의 변동에 일정부분 기여한다.

선진국에서 보이는 것처럼, 배당을 포함한 주주환원 정책의 투명성과 공정성이 증가되면 분기배당 혹은 월별배당까지 가능할 것이다.

그러면 환율시장에 대한 악영향도 감소할 것이다.

물론 한국의 정부나 국민이 쇄국정책에 동참해서 줄이는 것도 가능한 일이다.

4월 경상수지가 혹시 적자라고 해도 배당때문이라면 그것만으로는 걱정할 필요가 없다.

서비스 수지 항목 중 몇년간 크게 변한 항목에 가공서비스, 운송, 여행, 건설이 포함된다.

여행수지는 17년까지 악화되었고, 해외여행객, 해외소비의 증가에 기인한다.

메르스, 사드 등으로 인해15년 이후 수입의 증가는 정체된 상태이다.

해외여행의 고점 이후 18년부터 지급액은 감소하고 있고, 최근 수입액은 증가하고 있다.

대체적으로 출국자의 정체와 입국자의 증가 추세화 부합한다.

운송수지의 악화는 여행수지에 버금간다.

여객보다는 한진해운의 공중분해와 관련되어 화물운임 수입의 감소가 16년까지 나타났고, 17년 이후 바닥은 확인한 듯.

노이즈가 많아서 분기별로.

2013년 이후 건설수지의 악화는 진행형이라고도 볼 수 있지만, 16년부터 추가적인 악화는 없다고도 볼 수 있다.

요약

경상수지가 16년 이래 감소하고 있다.

배당관련 본원소득수지의 악화는 양면성이 있다.

서비스수지의 악화는 18년 이후 크게 문제가 되기 어렵다.

핵심은 상품수지이다.

-----------------

추가 20190605

4월 경상수지 적자 전환. 전년대비 20억달러 감소.

상품수지 흑자 감소가 경상수지 적자의 1차적 원인. 전년대비 40억달러 감소.

서비스수지 적자, 본원소득수지 적자는 오히려 감소해서 경상수지 악화를 억제.

상품수지 vs 순상품교역조건 20190601

관세청은 매월 1일에 수출입통계를 발표한다.

관세청의 무역수지는 한달이상 늦게 공표되는 한국은행의 상품수지와 크게 봐서 동일하다.

한국은행의 상품수지는 순상품교역조건지수와 높은 관련성을 가지고 있다.

순상품교역조건은 2017년이후 우하향하고 있다.

관련된 지표인 소득교역조건도 2018년 말부터 하락하고 있다.

한국의 순상품교역조건지수는 장기적으로 하향하는 것이 정상이다.

왜?

주력수입품인 원유포함 원자재의 가격은 장기적으로 물가수준과 비례해서 상승한다.

반면 한국의 주력수출품목인 반도체, 디스플레이의 가격은 수십년동안 매우 빠른 속도로 하향하고 있다.

자동차, 기계의 가격은 장기적으로 크게 상승하지 않는다.

정유화학철강의 가격은 장기적으로 유가, 물가에 비례하는 정도만 상승한다.

그럼에도 불구하고 소득교역조건지수는 꾸준히 우상향한다.

왜?

장기적인 가격하락을 극복하는 수준의 물량증가가 나타났기때문이다.

물량증가를 달성하기 위해 필요한 것은 엄청난 규모의 투자.

높은 수준의 노동력도 당연히 필요.

순상품교역조건지수가 20년 이상 우햐향 하는 동안 소득교역조건지수는 우상향.

한국 수출의 생존방식은 가격하락을 물량으로 극복하는 것.

두 지표의 전년동월비는 관련성이 높지만 금융위기 이전 수준, 진폭, 위상, 노이즈에 차이가 존재.

금융위기 이후에는 노이즈를 제외한 특성이 유사해짐.

왜?

가능한 이유 중 하나는 반도체 가격이 장기 하락에서 벗어난 것.

주목할 것은 18년 말 발생한 소득교역조건의 급락.

거의 금융위기급.

상품수지와 순상품교역조건.

상품수지의 노이즈가 커서 분기 비교.

관련성이 잘 안보이는 것이 정상.

그러나 잘 보면

12년 이후 하락하지 않고, 14년 이후 오히려 상승하는 것으로 보이는 교역조건의 개선이 상품수지와 관련성이 있다는 것이 보인다.

반도체뿐 아니라 석유화학과 정유부문도 크게 기여했을 것.

월별 전년 대비 증감치.

노이즈에도 불구하고 상품수지와 순상품교역조건의 높은 관련성을 확인할 수 있다.

요약

교역조건의 악화는 상품수지의 감소를 가져온다.

피드 구독하기:

덧글 (Atom)