기준금리가 하락하기 시작하면 경기둔화 혹은 침체의 가능성을 고려해야 한다.

90년대 이후 최근의 침체 4번에서는 기준금리 인하 이후 반년 이상 지난 후에야 침체가 발생했고 침체가 지나가고 있는 동안에도 침체가 오고 있는지 가고 있는지 알기 어려웠다.

이번에도 침체가 끝난 후 1-2년 지나기 전에 정답을 알 방법은 없을 것이지만, 힌트는 여기저기서 충분히 나타날 것이다.

67년이나 95년같은 경우가 아니라면 6-9개월 정도 후에 침체가 나타날 것이고, nber의 선언이 없어도 실업률 포함 고용지표나 소득, 소비, 산업생산 등의 지표에서 저절로 표시가 나게 될 것이다.

당연히 주가, 주택가격, 유가, 환율에서 급변동이 나타날 것이고 가계나 기업의 신용지표에서 극단적인 값들을 보게 될 것이다.

gdp같은 동행 지표는 아무리 여러번 감소가 나타나도 결정적인 것은 아니지만 2-3번 연속 감소할 수도 있을 것이다.

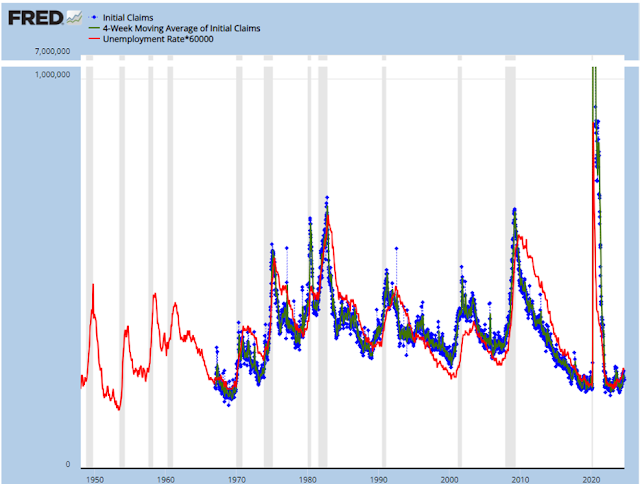

실업률 지표는 이미 몇개월 동안 침체에 준하는 상황이고, 장단기 금리차는 2년째 고장났을 가능성을 고려해도 주의해야 하는 상황이었기 때문에 침체 가능성은 상당기간 높아지고 있었다.

한국의 수출, 반도체 업황이 아직 꺾였다고 단정할 수 없고 높은 선행성을 고려해야 하지만, 노이즈와 지표의 중요도로 보면 미국에서 보내는 신호와는 비교할 수 없다.

시장에서 확인되는 신호들과 연준의 경고가 침체가능성을 높이고 있다.

파티는 길어야 3분기. 대개는 그 전에 끝난다.

만약 침체가 아닌 것으로 확인되더라도 지금 의심할 필요없다.

요약

연준이 침체에 대비하라는 경고를 말이 아니라, 행동으로 보여주었다.