과거 주식시장의 변동성은 주가와 반비례했다.

며칠간 vix가 매우 크게 움직였고, 주가하락이 동반되었다.

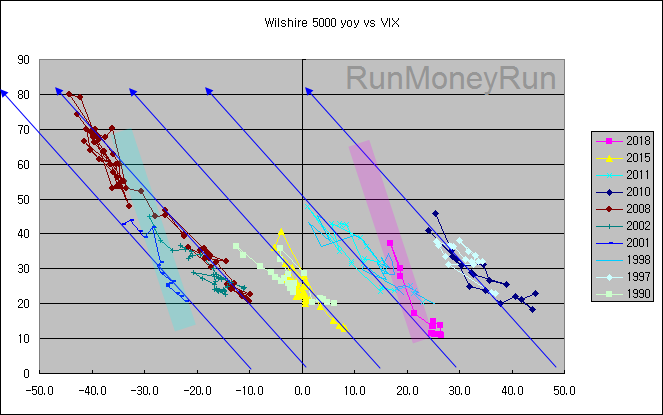

VIX와 주가지수 yoy의 관계를 확인해보니 이번 vix의 상승의 기울기는 과거와 다른 기울기를 보인다.

많은 언론이 다루고 있는 것처럼 vix를 매도하는 금융상품에 과도하게 투자된 시장의 쏠림과 관련이 있을 것으로 본다.

역사적으로 낮은 주식, 채권 시장의 변동성이 끝없이 지속될 수 있으리라는 시장의 기대는 틀렸다.

덕분에 시장의 위험을 나타낸다는 vix도 틀렸다.

원래의 관계가 복원될지는 진짜 위험이 도래하면 알 수 있을 것이다.

fred가 제공하는 vix(역축)와 wilshire 지수 전년동월비.

(vix가 sp500을 바탕으로 만들어진 지수라고 하나, fred의 sp500지수는 짧아서 사용하기 불편하고, 전년동월비는 두 개가 큰 차이가 없다.)

관련성이 높은 것은 누구나 알 수 있다.

그런데 vix이외에 위험을 반영하고 있던 주가지수, financial stress index, ted, tips spread, high yield spread, gold/oil ratio 등 어떤 것도 vix같은 큰 변화를 보이지 않았다.

누구라도 vix는 과장되었다는 것은 알 수 있다.

그러나 얼마나 과장되었을까?

월별, 주별 데이타는 빠른 변동을 추적하기 적합하지 않고, 일별 자료를 fred에서 관련성을 보려고 하면 fred가 먹통이 된다.

자세히 비교하기 위해 내려받았다.

일별로 비교를 하면 대략 반비례 관계가 보인다.

여기에 회귀선을 긋고 관련성이 어쩌구 해버리면 실제 vix가 급변하는 시기의 모습을 놓치게 된다.

최근 며칠간의 변화부터 15년, 11년, 10년, 08년의 vix가 급등하는 시기를 따로 표시했다.

고점 이후의 하락기는 표시하지 않았다.

2단 상승이 진행된 금융위기를 제외하면 40전후에 도달한다.

급등기의 기울기는 급등기를 제외한 시기의 완만한 기울기와 명확하게 구분된다.

금융위기를 포함해서 vix 상승기의 기울기는 일정하다.

나의 추측은 정상적으로 negative feedback으로 equilibrium을 유지하던 금융시스템에서 어떤 이유(우연이든, 인위적인 요소이든, 자발적인 싸이클이든 상관없다)로 역치(지수 또는 vix)를 넘기면서 positive feedback(패닉이 패닉을, 매도가 매도를 부르는 상황)이 나타나면서 트리거와 상관없이 시스템의 특성에 따라 자동적으로 변화가 진행한다는 것이다.

다시말하면 vix의 폭발은 여러 이유로 여러 상황에서 나타나더라도, 폭발과정은 그냥 미국주식시장의 특성이고 변하지 않는다는 것이다.

저 기울기가 왜 일정한지는 공학자, 물리학자들이 합당한 모델을 만들어서 연구할 일이다.

내가 주목하는 것은 최근에 발생한 vix의 급등이 이전과 다른 기울기를 보인다는 것이다.

그냥 양적인 차이일 수도 있지만, 아닐 수도 있다.

그러나

지금은 vix가 틀린 것으로 보인다.

억지로 정상적인 상황을 만들려면 시장이 추가적인 큰 하락을 보이면서 vix가 추가상승하면된다.

그래도 개칠한 글씨나 그림을 볼 때처럼 어색한 느낌을 피할 수 없을 것이다.

vix가 틀렸다면 이에 따라 반응한 시장도 틀린 것이다.

시장의 고장난 부분을 vix가 반영한 것이라고 해도 비슷하다.

만약 시스템의 특성이 이전과 질적으로 달라진 것이라면 이것은 간과해서는 안 된다.

좀 더 잘 설명할 수 있는 방법을 찾아야 할 것이다.

그러나 관련 데이타를 더 찾는 것보다 며칠을 참고 기다리는 것이 필요한 데이타를 얻는 더 좋은 방법처럼 보인다.

물론 몇년을 더 기다려야 할 수도 있지만, 그것은 답답하기보다는 바람직한 상황이니 참을 수 있다.

--------------------

추가

변동성 매도 전략과 관련된 자금규모가 2000조라고.

http://stock.hankyung.com/news/app/newsview.php?aid=2018020828301

이번에 청산된 노무라와 크레디트스위스의 인버스 ETN은 규모가 30억달러 선에 불과했다. 구조는 조금 다르지만 변동성을 기반으로 설계된 상품 규모는 1조달러를 넘는 것으로 추산되고 있다. 바이너 바살리 미국 롱테일알파LLC 설립자는 “VIX ETF는 빙산의 일각에 불과하다”며 “수많은 다른 변동성 전략이 있다”고 말했다.

주식, 채권, 상품 등 각 자산의 변동성을 비슷하게 유지하는 알고리즘을 가진 리스크패리티펀드(약 6000억달러), 알고리즘을 활용해 시장 추세를 따라가는 퀀트 헤지펀드인 CTA펀드(약 3000억달러 이상) 등이 대표적이다. 리스크패리티펀드는 증시 변동성이 커지면 주식을 줄이고, 채권시장 변동성이 작아지면 채권을 매수하는 식으로 운용한다.

https://www.bloomberg.com/news/articles/2018-02-07/how-two-tiny-volatility-products-helped-fuel-sudden-stock-slump

Two days after a sudden spike in volatility sparked a stock-market crash, market participants are left to ponder the wreckage of the sell-off and the mysterious dynamics that caused it. One theory that’s emerging: the curious case of the tail wagging the dog.

Two exchange-traded products that democratized access to one of Wall Street’s most tried-and-true strategies -- selling volatility -- had just $3.6 billion in assets on Monday. That’s a tiny fraction of the roughly $2 trillion estimated to be linked to short-volatility strategies -- and a speck of dust compared to the $23 trillion in market value of S&P 500 companies.

http://fortune.com/2018/02/07/vix-volatility-index-trades/