한국 수출의 미래에 대해 부정적으로 전망했었다.

19년 12월

no show

19년 10월

saddle point

19년 9월

no signs of recovery

19년 8월

오리무중

19년 7월

엄동설한

19년 6월

중대한 위험

그러나 전세계를 강타할 전염병을 예상했던 것은 아니다.

미국에서는 대공황 이후 최고 실업률이, 중국에서는 문화대혁명 이후 최초의 역성장이 예상되고 있다.

수출과 달러와 반도체에 의존하는 한국 경제에 특별한 대응책이 보이지 않는다.

그냥 잘 버티기를 바랄 뿐이다.

수출감소는 금융위기 수준이다.

수입감소는 덜하다.

만약 급격한 수요감소를 예측하지 못해서 재고가 더 증가했다면 수입감소는 수출감소를 빠르게 따라잡고 넘어설 것이다.

재고증가와 수요하락의 시너지는 유가급락이 없어도 과거의 하락싸이클에 비교할 만한 수입감소를 만들어낼 수 있지만, 유가 급락이 본격적으로 반영되면 수입감소를 더 키우게 될 것이다.

수입감소가 덜하다고 불활형 적자가 아니라 다행이라고 믿는 사람들이 고위공무원, 전문가들 중에도 있지만, 지금은 불황형 적자가 아니라 위기전조형 적자이다.

recession이 아니라, crisis나 depression을 걱정해야 할 때 참 한가한 생각들을 한다.

현재 수출 금액은 15년, 16년과 비교할 만하다.

그러나 미국, 중국의 gdp의 감소가 2분기에 급해지는 것을 피할 수 없고, 한국 수출의 본격적인 하락이 시작되면 금융위기와 비교해야 할 시기가 올 것이다.

아직 수입의 감소는 두드러지게 적다.

위에서 언급한 것처럼 기다리면 감소할 수밖에 없다.

문제는 12년 이후 8년 만의 무역 적자이다.

단기적으로 수입감소로 인해 다시 흑자를 기록할 수 있다.

그러나 17년 이후 추세적으로 진행 중인 흑자의 감소가 반도체 특수가 사라지는 것을 반영하고 있기 때문에 한국경제를 취약하게 만들고 있다.

나는 반도체의 대안이 될 만한 수출 분야를 알지 못한다.

수출입과 무역수지를 12개월 합계로 보면 18년 말 이후 수출입의 하락이 명확하다.

무역수지의 하락은 17년 말부터 2년 반 째 이어지고 있다.

한국의 무역수지가 감소하는 것이 위기의 전조인가?

그보다 한국의 무역수지가 급증한 시기는 위기/침체 중이나 직후에 전세계 수요가 바닥을 찍고, 원화는 약세인 조건이었다는 것을 반영한다.

이후에 경제 회복이 진행되면서 무역수지는 점차로 감소한다.

몇년 주기로 반복되는 싸이클이지만, 장기적으로 수출, 수입, 무역수지가 우상향하는 것은 한국의 경제규모가 커지는 것을 반영하고 2012년 이후 수출입이 정체된 것은 한국의 성장이 한계에 부딪힌 것을 반영한다.

과거 원화약세가 한국수출의 자동조절 기전의 핵심이었던 것은 세계경제회복기에 한국 수출품목에 대한 수요가 증가하기 때문이었다.

경쟁력있는 상품이 가격도 싸면 다시 팔리는 것이 당연하다.

그러면 수요는 언제 회복되나?

적어도 전염병의 직접적인 영향에서는 벗어나야 한다.

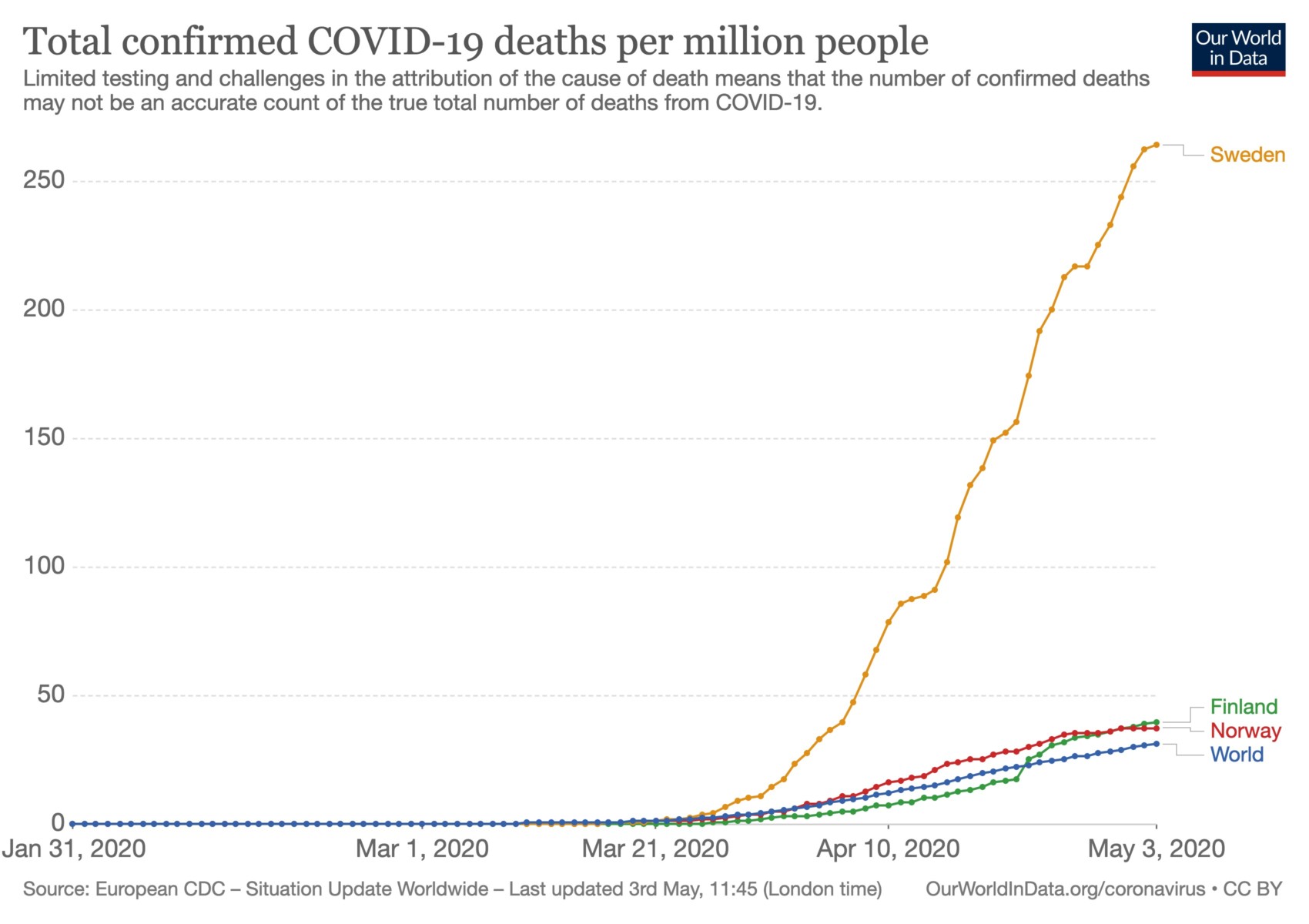

주요 국가에서 확진자, 사망자가 일정 수준 이하로 감소해야 하는데 언제가 될지 판단하기 어렵다.

수출입의 고점과 무역수지의 저점에 시차가 큰 경우는 외환위기와 it버블붕괴 시기이다.

지금 1년 반 이상 차이가 난 상황이지만, 수입의 상대적인 급감이 예정되어 있으니 저점이 언제 나타날지 주목할 필요가 있다.

수출/수입의 비율과 환율이다.

갭이 벌어지고 있다.

좁혀지기 위해서는 수입감소가 필요하다.

환율하락, 수출증가가 더 바람직할 수 있으나, 당분간 기대하기 어렵다.

동트기 전이 가장 어둡다고 하는데, 가장 어두운지는 지나봐야 안다.

다만 지금 어둡다는 점은 명확하다.

지금 한국 경제가 위기 속에 있나?

만약 그렇다면 위기의 씨는 17년에서 18년 사이에 뿌려졌다.

수출, 수입, 무역 수지, 환율이 보여주는 것이 그것이다.

과거는 지나간 것이니, 지금 무엇을 해야 한다면?

삽질은 자제하고 일단 2년 버틸 준비를 하면 될 것이다.

이후에도 달라지지 않는다면?

20년 후에도 달라지지 않을 것에 대비해야 할 것이다.

------------

추가

환율과 통화량(M1), 외환보유액의 관계

https://runmoneyrun.blogspot.com/2017/10/korea-foreign-reserve-mb-m1-m2-20171007.html

당시에 봤던 수식을 간략히 표현하면

M1/reserve ~ usdkrw.

M1을 늘리고, M2가 늘어나면 국내 경기부양에 효과가 있을 것이다.

그런데 원화 약세를 실제로 유발할 수 있으면 수출에도 도움이 될 것이다.

이런 식으로 환율을 조작하는 것이 국제적으로 혹은 미국에게 용인되나 생각해보면 무한 QE를 진행하지 않는 나라가 없는 듯하다.

한국에서 통화량조작은 환율시장조작보다 한단계 멀어 보이지만, 실제로는 매우 직접적인 환율조작방법이라고 할 수 있다.

실제로 이런 상황을 염두에 두고 조작하고 있을지는 알 수 없다.

exchange rate model - taiwan dollar, korea won, two reserves

https://runmoneyrun.blogspot.com/2017/10/exchage-rate-model-taiwan-dollar-korea.html

외환보유액, 통화안정증권, 외국환평형기금 20171009

https://runmoneyrun.blogspot.com/2017/10/20171009.html

외환보유액과 통화량의 관계, (외평채+통안채)의 역할

https://runmoneyrun.blogspot.com/2017/10/blog-post_10.html