2014년 12월 24일 수요일

Canada, Brazil, Russia in the same boat?

probably yes.

two groups of countries in the GDP level

- Brazil, India, Russia, Canada

- Spain, Mexico, Korea

but all countries are in the same constant GDP level except India.

because of larger contribution of currency appreciation in Brazil, Russia, Canada.

mostly due to the commodity boom of past decade.

mean reverting is seen in the weakest link recently.

in Russia and less evidently Brazil.

but nobody doubts Canada as a next victim.

only difference is that canada is next to US like mexico.

is it enough reason for survival of canada from the the the next turmoil?

definitely no.

canada was in the highest of the overlapped boom/bubble of energy, house and currency.

just see inflation coming.

http://www.tradingeconomics.com/canada/core-inflation-rate

http://www.tradingeconomics.com/canada/inflation-cpi

http://www.tradingeconomics.com/canada/housing-index

2014년 12월 22일 월요일

가계부채에 관한 착각, 착시

http://runmoneyrun.blogspot.kr/2014/12/simpsons-paradox.html

위의 글을 읽으면 아래 내용을 이해하는데 도움이 된다.

혹시 윗글이 이해되지 않으면 아랫글에 시간낭비 할 필요 없다.

가계대출과 관련해서 많은 우려가 있다.

가계의 소득대비 부채비율이 다른 나라 대비 높고, 자영업자와 노인층의 부채는 부실화될 수 있다고 한다.

또 여전히 변동금리 대출의 비중이 높아서 금리 인상시 원리금상환에 부담을 느끼는 가구가 늘어날 수 있다고 한다.

대개는 근거가 있는 얘기들이지만, 어떤 경우에는 납득하기 참으로 어렵다.

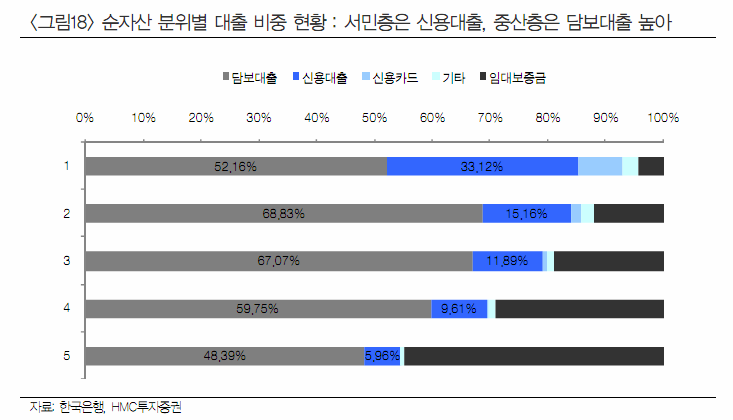

아래는 '서민층/중산층이 위험하다'는 짧지는 않은 보고서의 그림이다.

가계금융복지조사의 데이타를 이용해서 그린 그림이다.

순자산 분위별로 구분해보니 자산이 적은 집단의 신용대출 비중이 높다. 자산이 높은 집단은 임대보증금 비중이 높고, 중간층은 담보대출 비중이 높다.

그림: 순자산분위별 가계 부채

몇가지 궁금한 점이 생겨서 다시 그렸다.

일단 5분위로 갈수록 부채가 증가한다는 점을 확인할 수 있다.

중산층에서 담보대출 비중이 더 높은가?

이것에 답하려면 백분율보다는 자산 혹은 순자산대비 대출의 비율을 보는 것이 더 적절하다.

그러나 자산과 대출이 비례해서 증가하는 것을 확인했기 때문에 이제는 덜 중요하다.

임대보증금은 임대인에게는 부채이지만 이자를 내지 않는 비금융부채이고, 경우에 따라서는 이자소득이 생기는 자산이다. 임차인에게는 저축에 가까운 자산이다. 또한 부동산자산 비중이 전세계에서도 높은 한국에서 순자산이 높은 집단의 임대보증금이 높은 것은 당연하다.

이것을 제외하면 어떤가?

그림: 순자산분위별 가계 금융부채.

대동소이한가?

담보대출은 5분위로 갈수록 증가하고, 비중도 증가한다.

중산층에서 담보대출이 더 높은가? 아니다.

1분위에서 신용대출이 높은가?

일견 높아보인다.

그러나 부족한 데이타를 들여다 봤음에도 불구하고 아래에 보인 것처럼 아닐 가능성이 높다.

서민의 신용대출이 높은 것이 한국 가계의 불안요인이라고 주장하려면 다른 자료가 있어야만 한다.

그림: 순자산분위별 가계 금융부채, 담보대출 제외

담보대출, 임대보증금을 제외한 대출이다.

2분위부터 자산에 비례한다고 할 수도 있고, 전체적으로 자산과 신용대출은 관련성이 적거나 없다고 얘기할 수 있다.

그런데 소득에 따른 대출을 확인해보면 신용대출과 자산은 관련성이 없을 가능성이 높다.

아래 그림들은 소득분위에 따른 것이다.

그림: 소득분위별 가계부채

소득분위에 따른 가계대출 금액과 비중이다.

임대보증금의 비율이 30%로 일정하다.

무슨 뜻일까?

한국에서는 임대보증금을 잔뜩 가지고 있는 고자산층과 고소득층이 전혀 관련이 없을 수도 있다는 것이다. 자산이 많고, 소득이 적은 그룹이 1분위 임대보증금의 대부분을 차지할 수도 있다는 것이다.

그렇다면 '서민'이 소득이 적은 사람인지, 자산이 적은 사람인지에 따라 세상이 전혀 달라질 수 있다.

그림: 소득분위별 가계 금융부채, 담보대출제외

소득에 따른 신용대출을 보면 둘 간에 명백한 관련성이 보인다.

왜 순자산과는 관련성이 없던 신용대출이 소득과 관련성이 높을까?

이런 질문은 상상력은 자극하나 답하기 어렵다.

그럼 신용대출이 소득과 관련이 높다는 것이 자산이 적은 그룹의 신용대출이 높은 것을 설명할 수 있을까?

다시 말해서 신용대출이 많은 사람들은 소득이 높은 사람들일 가능성이 높기때문에 '자산이 적은 서민'의 신용대출이 높은 것은 소득이 높은 (그러나 자산이 적은) 사람들때문에 생긴 착시라고 얘기할 수 있을까?

그렇다면 위의 전체 그림이 이해하하기 쉬워진다.

그러나 답을 하려면 자료가 필요하다.

그런데 반쪽짜리가 있다.

위 표는 한국은행의 표 중 일부분만을 뜯어낸 것이다.

표에 나오는 평균 소득외에 각 셀 내의 숫자(표본수)가 필요하다.

그래야 소득과 자산이 불일치 하는 그룹이 얼마나 되는지 그 그룹이 그룹별 평균에 어떤 착각을 일으키는지 알 수 있다.

그런데 상당히 가능성이 높은 힌트가 표 안에 있다.

소득이 가장 높은 그룹 중에 순자산이 가장 적은 그룹의 평균 소득은 10,714만원이다.

2분위의 소득 8,560만원보다 2천만원이상 높다.

자산 1분위의 신용대출이 자산 2분위보다 높은 것과 일맥상통한다.

또한 같은 소득분위 안에서는 자산분위와 관련없이 소득의 평균이 크게 다르지 않다.

위 표의 화살표를 따라서 소득과 자산이 비례하는 집단의 비중이 높을 가능성이 많기는 하지만(확인할 수 없음) 적어도 소득이 자산분위와는 관련성이 높지 않다는 것을 추측할수 있다.

어떤 경우에라도 색칠한 셀의 비중이 높으면 가계부채, 소득, 자산과 관련한 많은 주장, 상상, 명제들은 실제와는 매우 다를 수 있다.

길게 썼지만, 요점은 간단하다.

신용대출이 높은 그룹은 자산이 적지만, 소득이 1억을 넘는 그룹일 가능성이 높기 때문에 얼마나 위험한 집단인지는 '잘' 판단해야 한다.

또한 소득과 자산(특히 부동산 자산)의 불일치가 한국에서 광범위하게 나타나는 현상이라면 경제현상과 정책을 이해하는데 매우 조심스러울 필요가 있다. 보는 방향에 따라 세상이 완전히 달라 보일 수 있기 때문이다.

------------------------

가계부채의 위험을 주장하거나 과장하는 사람들은 그것이 진실이라고 믿기 전에 데이타를 좀더 자세히 들여다볼 필요가 있다.

또한 가계부채 위험군에 대해 좀 더 세심하게 정의할 필요가 있다.

그래야 무슨 소리를 하는지, 또 거짓말을 하는 것은 아닌지 판단할 수 있다.

정부나 한국은행에서 자료를 온전히 공개하지 않으면 다 소용없는 일이기는 하다.

위의 글을 읽으면 아래 내용을 이해하는데 도움이 된다.

혹시 윗글이 이해되지 않으면 아랫글에 시간낭비 할 필요 없다.

가계대출과 관련해서 많은 우려가 있다.

가계의 소득대비 부채비율이 다른 나라 대비 높고, 자영업자와 노인층의 부채는 부실화될 수 있다고 한다.

또 여전히 변동금리 대출의 비중이 높아서 금리 인상시 원리금상환에 부담을 느끼는 가구가 늘어날 수 있다고 한다.

대개는 근거가 있는 얘기들이지만, 어떤 경우에는 납득하기 참으로 어렵다.

아래는 '서민층/중산층이 위험하다'는 짧지는 않은 보고서의 그림이다.

가계금융복지조사의 데이타를 이용해서 그린 그림이다.

순자산 분위별로 구분해보니 자산이 적은 집단의 신용대출 비중이 높다. 자산이 높은 집단은 임대보증금 비중이 높고, 중간층은 담보대출 비중이 높다.

그림: 순자산분위별 가계 부채

몇가지 궁금한 점이 생겨서 다시 그렸다.

일단 5분위로 갈수록 부채가 증가한다는 점을 확인할 수 있다.

중산층에서 담보대출 비중이 더 높은가?

이것에 답하려면 백분율보다는 자산 혹은 순자산대비 대출의 비율을 보는 것이 더 적절하다.

그러나 자산과 대출이 비례해서 증가하는 것을 확인했기 때문에 이제는 덜 중요하다.

임대보증금은 임대인에게는 부채이지만 이자를 내지 않는 비금융부채이고, 경우에 따라서는 이자소득이 생기는 자산이다. 임차인에게는 저축에 가까운 자산이다. 또한 부동산자산 비중이 전세계에서도 높은 한국에서 순자산이 높은 집단의 임대보증금이 높은 것은 당연하다.

이것을 제외하면 어떤가?

그림: 순자산분위별 가계 금융부채.

대동소이한가?

담보대출은 5분위로 갈수록 증가하고, 비중도 증가한다.

중산층에서 담보대출이 더 높은가? 아니다.

1분위에서 신용대출이 높은가?

일견 높아보인다.

그러나 부족한 데이타를 들여다 봤음에도 불구하고 아래에 보인 것처럼 아닐 가능성이 높다.

서민의 신용대출이 높은 것이 한국 가계의 불안요인이라고 주장하려면 다른 자료가 있어야만 한다.

그림: 순자산분위별 가계 금융부채, 담보대출 제외

담보대출, 임대보증금을 제외한 대출이다.

2분위부터 자산에 비례한다고 할 수도 있고, 전체적으로 자산과 신용대출은 관련성이 적거나 없다고 얘기할 수 있다.

그런데 소득에 따른 대출을 확인해보면 신용대출과 자산은 관련성이 없을 가능성이 높다.

아래 그림들은 소득분위에 따른 것이다.

그림: 소득분위별 가계부채

소득분위에 따른 가계대출 금액과 비중이다.

임대보증금의 비율이 30%로 일정하다.

무슨 뜻일까?

한국에서는 임대보증금을 잔뜩 가지고 있는 고자산층과 고소득층이 전혀 관련이 없을 수도 있다는 것이다. 자산이 많고, 소득이 적은 그룹이 1분위 임대보증금의 대부분을 차지할 수도 있다는 것이다.

그렇다면 '서민'이 소득이 적은 사람인지, 자산이 적은 사람인지에 따라 세상이 전혀 달라질 수 있다.

그림: 소득분위별 가계 금융부채, 담보대출제외

소득에 따른 신용대출을 보면 둘 간에 명백한 관련성이 보인다.

왜 순자산과는 관련성이 없던 신용대출이 소득과 관련성이 높을까?

이런 질문은 상상력은 자극하나 답하기 어렵다.

그럼 신용대출이 소득과 관련이 높다는 것이 자산이 적은 그룹의 신용대출이 높은 것을 설명할 수 있을까?

다시 말해서 신용대출이 많은 사람들은 소득이 높은 사람들일 가능성이 높기때문에 '자산이 적은 서민'의 신용대출이 높은 것은 소득이 높은 (그러나 자산이 적은) 사람들때문에 생긴 착시라고 얘기할 수 있을까?

그렇다면 위의 전체 그림이 이해하하기 쉬워진다.

그러나 답을 하려면 자료가 필요하다.

그런데 반쪽짜리가 있다.

위 표는 한국은행의 표 중 일부분만을 뜯어낸 것이다.

표에 나오는 평균 소득외에 각 셀 내의 숫자(표본수)가 필요하다.

그래야 소득과 자산이 불일치 하는 그룹이 얼마나 되는지 그 그룹이 그룹별 평균에 어떤 착각을 일으키는지 알 수 있다.

그런데 상당히 가능성이 높은 힌트가 표 안에 있다.

소득이 가장 높은 그룹 중에 순자산이 가장 적은 그룹의 평균 소득은 10,714만원이다.

2분위의 소득 8,560만원보다 2천만원이상 높다.

자산 1분위의 신용대출이 자산 2분위보다 높은 것과 일맥상통한다.

또한 같은 소득분위 안에서는 자산분위와 관련없이 소득의 평균이 크게 다르지 않다.

위 표의 화살표를 따라서 소득과 자산이 비례하는 집단의 비중이 높을 가능성이 많기는 하지만(확인할 수 없음) 적어도 소득이 자산분위와는 관련성이 높지 않다는 것을 추측할수 있다.

어떤 경우에라도 색칠한 셀의 비중이 높으면 가계부채, 소득, 자산과 관련한 많은 주장, 상상, 명제들은 실제와는 매우 다를 수 있다.

길게 썼지만, 요점은 간단하다.

신용대출이 높은 그룹은 자산이 적지만, 소득이 1억을 넘는 그룹일 가능성이 높기 때문에 얼마나 위험한 집단인지는 '잘' 판단해야 한다.

또한 소득과 자산(특히 부동산 자산)의 불일치가 한국에서 광범위하게 나타나는 현상이라면 경제현상과 정책을 이해하는데 매우 조심스러울 필요가 있다. 보는 방향에 따라 세상이 완전히 달라 보일 수 있기 때문이다.

------------------------

가계부채의 위험을 주장하거나 과장하는 사람들은 그것이 진실이라고 믿기 전에 데이타를 좀더 자세히 들여다볼 필요가 있다.

또한 가계부채 위험군에 대해 좀 더 세심하게 정의할 필요가 있다.

그래야 무슨 소리를 하는지, 또 거짓말을 하는 것은 아닌지 판단할 수 있다.

정부나 한국은행에서 자료를 온전히 공개하지 않으면 다 소용없는 일이기는 하다.

Simpson's paradox 심슨의 패러독스

심슨의 패러독스는 유명하지만, 약간의 배경지식이 필요하고, 정확히 이해하지 않으면 자신있게 얘기하기 어려운 문제.

데이타가 의심스러우면 층화, 그룹핑 이전의 원자료를 확인할 필요가 있다는 것을 데이타 분석을 하는 사람들이 알 필요가 있음. 만약 확인하지 못했으면 엉뚱한 소리 하지 말고 결론을 유보해야 함.

심슨의 패러독스에 대한 설명은 위키피디아에 잘 나와 있음.

http://en.wikipedia.org/wiki/Simpson's_paradox

첫번째 일화에 대한 설명

Berkeley gender bias case[edit]

One of the best-known real-life examples of Simpson's paradox occurred when the University of California, Berkeley was sued for bias against women who had applied for admission to graduate schools there. The admission figures for the fall of 1973 showed that men applying were more likely than women to be admitted, and the difference was so large that it was unlikely to be due to chance.[10][11]

| Applicants | Admitted | |

|---|---|---|

| Men | 8442 | 44% |

| Women | 4321 | 35% |

But when examining the individual departments, it appeared that no department was significantly biased against women. In fact, most departments had a "small but statistically significant bias in favor of women."[11] The data from the six largest departments are listed below.

| Department | Men | Women | ||

|---|---|---|---|---|

| Applicants | Admitted | Applicants | Admitted | |

| A | 825 | 62% | 108 | 82% |

| B | 560 | 63% | 25 | 68% |

| C | 325 | 37% | 593 | 34% |

| D | 417 | 33% | 375 | 35% |

| E | 191 | 28% | 393 | 24% |

| F | 373 | 6% | 341 | 7% |

The research paper by Bickel et al.[11] concluded that women tended to apply to competitive departments with low rates of admission even among qualified applicants (such as in the English Department), whereas men tended to apply to less-competitive departments with high rates of admission among the qualified applicants (such as in engineering andchemistry). The conditions under which the admissions' frequency data from specific departments constitute a proper defense against charges of discrimination are formulated in the book Causality by Pearl.[3]

- 1973년에 UC버클리가 대학원 입학에서 여성에 대한 차별로 고소당함. 만2천명이 넘는 지원자 중 남자의 합격률은 44%, 여성의 합격률은 35%로 남성이 높았고 우연히 저런 결과가 나올 가능성은 낮았음.

-그러나 개별 학과의 자료를 조사해본 결과 여성에게 불리하게 편향된 과는 없어 보였고, 오히려 작지만 통계적으로 남성에게 불리한 편향을 확인했음.

-원인은 여성들이 경쟁률이 높고, 합격률이 낮은 학과(영문학 등)에 지원하는 경향이 있었고, 남성은 경쟁률이 낮고, 합격률이 높은 학과(공학, 화학 등)에 지원하는 경향이 있었기 때문에 개별학과의 합격률은 통계적으로 여성이 높지만, 전체의 합계에서는 여성의 합격률이 낮은 것으로 보였던 것임.

합격률을 남여로 구분해서 보았기 때문에 저런 착각이 발생했던 것이고, 통계적으로 의심스러운 상황이 보이면 원자료를 확인해서 차이의 원인을 확인해야 함.

만약 누군가가 나쁜 마음을 먹으면 다양한 방식으로 데이타를 그룹핑, 층화해서 위와 같은 방식으로 유의한 차이를 만들어낼 수 있음.

물론 의도하지 않는 실수가 나올 수도 있음.

http://vudlab.com/simpsons/

시간을 내서 위의 사이트에서 시험해보면 어떤 상황에서 이런 일이 발생하는지 감을 잡을 수 있음.

윗글은 아랫글에 대한 배경설명에 가까움.

가계부채에 관한 착각, 착시http://runmoneyrun.blogspot.kr/2014/12/blog-post_22.html

미국판 키코? hedge against oil crash

http://www.businessinsider.com/this-one-oil-bet-has-producers-kicking-themselves-2014-12

http://www.bloomberg.com/news/2014-12-19/oil-crash-exposes-shale-drillers-in-risky-three-way-bets.html

셰일 개발자들이 유가하락에 대해 a three-way collar라는 이름을 가진 헤지를 한 모양이다. 일정가격까지 헤지비용을 낮추거나 없애주지만, 어느 이상 급락하면 헤지효과가 사라진다고 한다.자세한 내용은 모르지만 과거 한국에서 문제를 일으킨 키코와 성격상 유사하다. 망하기 전에 무식해서 사기꾼 은행한테 속았다고 소송을 하는 것까지 비슷하게 될지는 두고 보자.

기사내용으로는 위로는 콜매도, 아래로는 풋매수를 해서 기름판매이익을 일정범위에서 고정한 것에 추가로 바닥 아래의 풋매도를 추가해서 비용을 낮춘 것으로 보인다. 그런데 유가가 상상할 수 없게 낮은 가격이었던 73.54달러를 아래로 뚫었고, 만기까지 행사할 수 없는 옵션이라고 해도 결국 이가격 아래에서는 손실을 확정하면서 헤지기능이 사라질 것으로 보인다.

저런 회사들보다 조금 나은 회사들은 헤지를 안 하고 몸빵을 하고 있거나, 잘 하다가 헤지에서 이득을 조금 보고는 헤지 관련 계약을 전부 정리한 회사들이다.

http://news.investors.com/business/121314-730507-continental-resources-hedge-bet-oil-price-fall.htm

http://www.reuters.com/article/2014/12/12/us-oil-hedging-analysis-idUSKBN0JQ0DV20141212

대표적으로 문제가 되는 회사가 콘티넨탈 에너지이다. 잘 헤지를 하다가 조금 득을 보는 듯하니 83달러에서 헤지를 전부 풀고 3분기에 돈을 좀 번 모양이다. 이제부터는 담즙까지 전부 토하게 될 모양이다.

헤지로 대부분의 손실을 방어한 곳이 없는 것도 아니다.

Oil is falling, but this big producer isn't worried

http://www.cnbc.com/id/102260792

멕시코는 2015년 생산량의 대부분을 76.5달러에 헤지해 놓았다고 한다.

투기목적이 아니라 예산을 보호하기 위한 목적이었다고 한다. 오호.

멕시코는 정치적으로 완전 미개한 나라치고는 경제적으로 신기한 면이 있다.

2016년에 대한 언급이 없으나, 적어도 1년의 시간은 번 셈이다.

http://www.devonenergy.com/news/2014/Devon-Energy-Reports-Third-Quarter-2014-Results

"Attractive Hedges Protect Future Cash Flow

With rapid growth in high-margin production, the company has taken measures to protect its future cash flow. For the fourth quarter of 2014, the company has entered into various swap-and-collar contracts to hedge approximately 60 percent of its expected oil production at an average floor price of <money>$92</money> per barrel. Nearly 80 percent of Devon’s expected fourth-quarter natural gas production is locked in at an average floor price of <money>$4.28</money> per thousand cubic feet.

For full-year 2015, the company has 138,000 barrels per day protected through swaps and collars at an average floor price of<money>$91</money> per barrel. Devon also has 0.5 billion cubic feet per day hedged at an average floor price of <money>$4.20</money>. These hedge positions cover more than 50 percent of Devon’s expected oil production in 2015 and around 30 percent of gas production."

3분기 실적 발표에 이렇게 헤지에 대해 자랑을 한 devon energy라는 회사도 있다.

기름값이 떨어져도 상대적으로 잘 버텨서 다른 회사들이 망할 때 싸게 자산을 늘리고 원가를 낮출 기회로 삼는 기업들도 나오기는 할 것이다.

그러나 2015년 전체 생산량의 15% 정도만 헤지가 있다고 한다.

기름값이 올라갈 것 같아야 개발을 하는 것이 업자들의 특성이라서 헤지는 최소한으로 하거나 안 하는 것이 보통이라고 하는 것을 보면 선진국에서도 자원개발업자들은 근본이 투기적인 모양이다.

헤지를 안 한 대부분의 회사들 중에는 기름보다 가스 생산 비중이 높은 회사, 원가가 높은 바켄 이외의 지역에 광구를 가진 회사, 개발뿐 아니라 정제나 기타 부문을 일부라도 보유한 회사들이 상대적으로 실적에 영향을 덜 받을 것이라고 한다. 적어도 몇년 이상 돈 못 버는 석유회사의 특징이었던 것이 생존가능성이 높은 (돈을 잘 번다는 것이 아니라) 회사의 특징이 되었다. 세상은 돌고 돈다.

http://www.theglobeandmail.com/report-on-business/industry-news/energy-and-resources/for-oil-producers-that-hedged-less-pain-from-the-plunge/article21136761/

http://www.fool.com/investing/general/2014/12/17/dont-worry-about-the-drop-in-oil-prices-worry-abou.aspx

http://www.theglobeandmail.com/report-on-business/industry-news/energy-and-resources/for-oil-producers-that-hedged-less-pain-from-the-plunge/article21136761/

http://www.fool.com/investing/general/2014/12/17/dont-worry-about-the-drop-in-oil-prices-worry-abou.aspx

2014년 12월 21일 일요일

us energy tax break

http://www.cbo.gov/sites/default/files/cbofiles/attachments/03-12-EnergyTechnologies.pdf

http://www.americanthinker.com/articles/2012/03/big_oil_and_tax_breaks.html

http://www.motherjones.com/politics/2014/04/oil-subsidies-renewable-energy-tax-breaks

세금 혜택은 유가와 관련성이 높다.

2008년까지는 화석연료에 대한 비중이 높았지만, 2009년 이후부터 대체에너지, 에너지효율에 대한 혜택의 비중이 압도적으로 커졌다.

미국의 경기회복과 더불어 이미 감소하는 추세였으나, 유가가 내려가면 급감할 수 있다.

86년 유가급락이후 88년에 급감했던 것을 고려하면 저유가가 유지되는 경우 2016년 이후 풍력, 태양광 등에 대한 세제혜택, 보조금이 급감할 것을 예상할 수 있다.

비용을 충분히 낮추지 못하고 보조금, 세제혜택 등에 의존해서 영업을 하던 신/재생 에너지 업종/기업은 화학정유업종보다 더 큰 타격을 받는 것도 볼 수 있을 것이다.

2014년 12월 20일 토요일

uranium, oil, cost

data: indexmundi +

http://runmoneyrun.blogspot.kr/2014/11/uranium-20141107.html

http://www.wsj.com/articles/uranium-rallies-as-asia-warms-to-nuclear-energy-1418884054

"...estimates only a price of around $70 a pound will make uranium mines sustainable."

최근 우라늄 가격은 37-38달러 수준에서 유지되고 있으나, 우라늄 회사, etf의 가격은 다시 최저점수준으로 내려갔다. 원유 가격 하락의 영향이 있을 것이다.

우라늄가격의 생산 원가는 60-70불 정도라고 한다.

그런데 우연히도 다양한 기름의 평균 원가 수준이 그정도라고 한다.

기름값은 이제 60달러 아래로 내려왔는데도 여기저기서 기업과 국가의 부도, 투자위축, 디플레이션 등에 대한 우려가 커지고 있다.

그러나 우라늄 업체들은 이미 6-7년간 원가 이하의 우라늄가격에서 버티고 있다.

기름업체들의 미래가 우라늄업체인지는 알 수 없으나, 기름값이 너무 낮아서 지속불가능하다는 주장은 전혀 공감할 수 없다. 기름값이 너무 낮지도 않고, 낮아도 지속될 수 있고, 지속가능하지 않아도 10년 이상 유지될 수 있다. 이미 과거에 반복되었던 일이다.

no apparent reason. really?

byd의 주가가 50%정도 빠졌다가 일부 회복된지 이틀이 지났지만, 아무도 이유를 모른다고 한다.

러시아, 테슬라, 버핏과의 관련성은 부인되었거나 적은 것으로 알려졌다.

패닉이 발생한 것인지, 아직 알려지지 않은 큰손이 턴 것인지, 말많은 hft관련 거래들때문인지 전혀 다른 문제인지는 더 시간이 지나봐야 알 수 있을 듯.

미국 지수 etf인 spy의 차트이다.

목요일 막판에 누군가가 몇% 높게 수천억에 해당하는 거래를 한 것이다.

이런 거래는 실수일 가능성이 높고 거래가 취소되거나, 이유가 밝혀지는 것이 보통이다.

http://www.zerohedge.com/news/2014-12-18/berserk-rampathon-algo-just-bought-sp-2130

그러나 그대로 인정되었고, 무슨 일이 벌어진 것인지 알 수 없게 되었다.

특별한 이유없이 급변동이 자주 발생하는 시기에 누군가는 매우 큰 돈을 빠르게 번다.

라벨:

byd,

fat finger,

spy,

tesla

(nominal GDP - nominal rate) = (real GDP - real rate) = determining factor of something very important

http://www.tradingeconomics.com/

위 사이트에서 최신 경제지표 중 일부를 제공한다.

그 중 금리, 물가, 실질금리, 실질 GDP, 명목GDP(실질GDP+cpi) 등의 관계를 확인해봤다.

명목GDP와 10년 국채의 차이가 실질GDP와 cpi와 높은 상관관계를 보인다.

국채금리와 실질금리는 물가와 실질GDP와의 관련성이 높지 않다.

cpi가 8%를 넘는 나라에서는 실질GDP가 명확하게 꺾이고, 고금리가 동반된다.

이들 지표간의 일반적인 관계를 몇 마디로 요약하는 것은 불가능한 일이고, 현 시점에서의 특정한 상관관계가 어떤 의미를 가지는지도 쉽게 결론을 내리기 어렵다.

다만 금리가 경기+물가에 억제적인지 촉진적인지를 판단하려면 금리나 실질물가를 물가나 GDP와 비교는 것보다 명목GDP와 금리의 차이를 물가, GDP등과 비교해보는 것이 유용하다는 점은 알 수 있다.

한국은 이 차이가 2.2%이다.

일본은 1.7%, 미국은 3.45%이다.

nominal GDP ~ GDP + cpi

nominal GDP - t10 =~ cpi +GDP - t10

= GDP - (t10-cpi)

= real GDP - real interest rate

명목 GDP와 명목금리의 차이는 실질GDP와 실질금리의 차이와 개념상 같다.

다만 실질GDP는 GDP deflator를 써서 계산하고, 실질금리는 일반적으로 cpi나 pce deflator를 쓰게 된다.

위에서는 싸이트에서 표로 제공하는 자료를 그대로 사용했어도 실질지표들간의 관계가 저절로 드러난 셈이다.

명목GDP와 명목금리의 차이가 중요한지, 실질GDP와 실질GDP의 차이가 중요한지를 구분하는 것은 어려운 일이지만, 가공이 덜 된 자료를 더 믿을 수 있다는 점에서는 명목GDP를 직접 이용할 수 있다면 더 정확한 관계를 확인할 수 있었을 듯.

물가순으로 정렬한 각국의 GDP, 금리.

고물가에서 고금리, 저성장이 보인다.

저물가와 동반된 저금리는 확인되지만, 저성장은 덜 명확하다.

금리순 정렬.

물가-금리(=-실질금리) 순으로 정렬

신흥국 위기가 전염될 수도 있다.

인플레이션보다 금리나 경상수지가 더 중요할 수도 있다.

무역의존도, 자원수출/수입이 중요할 수도 있다.

그러나 내가 보기에는 13년 이후 위험한 신흥국을 판단하는 가장 중요한 지표는 cpi이다.

투자목적으로 위험의 기준은 4-5%로 보는 것이 좋다.

이것보다 높게 유지되거나, 이 수준을 위로 벗어나고 있으면 위험하다.

디플레이션에 대한 판단은 더 어렵고 더 이르다.

이 중요한 cpi와 관련이 높은 요소가 바로 글의 제목에 있는 것이다.

정책을 결정하는 입장에서 감시목적이라면 실질 지표를 쓰는 것이 더 감각에 충실할 수 있다. 그러나 조작의 목적이라면 명목 지표가 더 알기쉽고 가공이 적어서 틀리기 어렵다.

투자자 입장에서도 명목수치가 쉽고 빠르고 정확하다.

결국 문제는 누가 무엇을 어떻게 얼마나 길게 보는가에 달려 있는 셈이다.

푸틴이나 옐런이나 드라기의 입을 쳐다보는 것은 대개 시간 낭비이기도 하고, 그 사람들이 수정구슬을 보고 있는 것도 아니다. 그들도 한계를 가진 사람이고 혼자서 미래를 결정할 힘도 없다. 기껏해야 작은 노이즈를 발생시켜서 저 위의 수천개의 점 중 하나의 위치를 살짝 바꿀뿐이고, 그래봐야 표시도 안 난다.

kospi vs krwusd - dxkw

원화약세에도 불구하고 코스피가 잘 버티더니 급락을 해서 균형을 맞추었다.

원화강세, kospi강세가 동행하던 과거의 관계에서 벗어나 원화의 약세와 kospi의 강세가 동행하게 되는 징조로 보기에는 이르다.

한국은 위기 시에 자본 유출과 원화 약세가 발생하면서 수출 증가와 경제 회복이 시작되는 자동조절 기전이 잘 작동하는 국가였다.

만약 세계적인 경기위축, 금융위기, 불안 상황이 발생할 때 원화의 강세가 발생하면 과거 10여년간 안전자산의 역할을 하던 엔화와 니케이지수와 비슷한 상황에 놓이게 된다.

불안정한 많은 신흥국들처럼 위기 시에 급격한 통화가치하락에 노출되는 것도 문제이지만, 펀더멘탈이 그 수준을 벗어났다면 일본처럼 전세계적인 위기 시에 통화의 강세가 발생하는 것도 바람직한 상황은 아니다.

아직은 원화 약세시 주가가 하락하는 것이 최근 두어달처럼 상승하는 것보다 안심이 된다.

fig: google

dxkw는 작년 말에 상장된 hedged korea etf 이다.

단기적으로 ewy의 성과를 앞서고 있고, 이것은 원화약세로 인한 것이라고 본다.

구성종목을 확인하지는 않았다.

http://runmoneyrun.blogspot.kr/2013/11/wisdomtree-korea-hedged-equity-fund.html

원화가 900원을 보는 날이 오는 것만을 기다리고 있었으니 헤지의 필요성을 무시한 것은 당연한 일이다.

그러나 최근의 상황은 dxkw가 언젠가는 dxj처럼 장기적인 성공을 거두게 될지도 모른다는 생각을 하게 만들었다.

900원이든, 800원이든 원화가치가 충분히 상승한 이후라면 당연히 dxkw는 먼저 고려해야할 대상이 될 것이다. 몇년 후의 일을 너무 일찍 생각하는 것일 수도 있으나, 환율레벨이 얼마이든 온다는 것을 부인하기도 어렵다.

만약 내 생각과 다르게 원화가 900원 수준까지도 내려가기도 어렵다면 저 etf는 더 빨리 주목을 받을 수도 있다. 물론 지금까지와는 다른 세상이 되어 있을 것이다.

2014년 12월 18일 목요일

us economic cycle - investment

기름값이 떨어지니 몇 나라를 제외하면 경기개선에 기여할 것이라는 사람도 있지만, 단순한 경기 둔화를 넘어서서 08년 이후 지속되는 전세계적인 금융위기에 대한 대응이 실패했음을 알리고 있는 전조이니 위험에 대비하라는 사람도 있다.

가장 안정적으로 회복하고 있는 미국의 지표를 다시 한번 확인해보니 망할 때 망하더라도 급하게 피난을 갈 필요는 전혀 없어보인다.

설비투자 관련된 지표들만 몇 개 정리했다.

자본재의 주문, 수주잔고, 출하, 재고.

대세 상승 중이다.

에너지 관련 투자 비중이 높은 것은 사실이지만, 다 기름만 파서 만들어낸 숫자는 아니다.

http://www.businessinsider.com/energy-investment-a-small-share-of-gdp-2014-12

http://www.businessinsider.com/energy-capex-and-rd-2014-11

각각의 전년동월비를 보면 단기 둔화에서 회복하고 있다.

ism제조업지수와 명목gdp이다.

별일 없으면 gdp도 개선될 가능성이 높아보인다.

민간 비거주 고정자산 투자와 기업들의 다양한 이익이다.

아직은 대세상승 기조에 전혀 문제가 없어 보인다.

설비가동률이 증가하면 투자가 증가한다.

투자싸이클의 초기에는 이익이 증가하고 투자싸이클 후기에는 대출이 증가한다.

초기에는 자기자본, 후기에는 타인자본 투자가 진행되는 것으로 보인다.

설비가동률이 증가하고 있고 최근 가속되고 있다.

과거에 가속되는 설비가동률이 한번에 침체수준으로 떨어지는 일은 없었다.

아마 과잉투자가 발생해서 기업의 이익이 감소하고 손실을 봐야 기업가, 투자자들이 정신을 차리기 때문일 것으로 보인다.

설비가동률이 가속되고 있어도, 아직 설비가동률이 이전 고점 아래에 있다.

또한 투자가 GDP에서 차지하는 비율도 과거 경기고점과 비교하면 낮은 수준이다.

기업의 대출을 GDP와 비교해도 이전 고점과 비교하면 낮은 수준이다.

만약 몇년째 변죽만 울리는 리쇼어링이 명실상부하게 진행되어서 미국 제조업의 부활이 가시화 된다면? 40-50년째 감소하는 저 지표들의 하락 추세를 넘어서게 될 것이다.

그런데 지금 관찰하고 있는 설비가동률은 그럴 가능성을 보이고 있다.

이럴 때 달러강세까지 나타나면 미국에 투자하기에는 더없이 좋은 환경이 된다.

앤서니 크레센치의 탑다운 투자전략에 기업의 cp에 대한 언급이 있다.

ABCP는 과거의 유물이 되어가는 모양이지만, 나머지는 변동성이 조금 커졌을뿐 싸이클의 상승 국면이 진행되고 있음을 보여준다.

명목 지표들이다.

길게 60년을 보면 지금 바로 경기가 꺾이게 만들려고 해도 쉽지 않겠구나 하는 생각이 든다. 연준이 금리를 올려도 그렇다는 것이고, 기름값이 내려도 그렇다는 것이다.

그런데 기름값이 내리면 다 알다시피 물가가 내려가고 실질지표가 개선된다.

그렇게 되면 위의 둔화되는 실질 지표들이 탄력을 받을 수 있게 된다.

경기가 둔화되어서 기름값이 내려가는지, 기름값이 내려가서 경기가 개선되는지 한쪽을 선택해야 한다면 지금은 후자를 고르겠다.

기름값이 내려가서 경기가 악화되는 것은 논외이다.

2014년 12월 17일 수요일

yandex again - falling knife

fig: yahoo

http://stooq.com/q/?s=usdrub&c=10d&t=l&a=lg&b=0

The roots of Russia’s Black Tuesday: the devil in the data FT

외환위기 러시아: 금리 17%로 올렸지만 루블화 또 폭락 WSJ

http://runmoneyrun.blogspot.kr/2014/12/oil-play-or-oil-plague.html

http://runmoneyrun.blogspot.kr/2013/04/yandex-1q13.html

http://runmoneyrun.blogspot.kr/2014/03/yandex.html

http://runmoneyrun.blogspot.kr/2013/02/blog-post_24.html

2번 베이고 3번째 시도.

구글, 바이두, 네이버 외에 유일한(?) 지배적인 검색사업자.

러시아의 침체 혹은 스태그플레이션은 광고업체에 악재.

터키, 우크라이나 사용자수 감소도 악재.

모바일 대응에 늦는 것도 악재.

구글이 러시아 사업을 접을 가능성은 호재.

per가 낮은 것은 장점. 루블가치 하락에 따라 달러환산 per가 상승하는 것은 단점.

2014년 12월 15일 월요일

남자가 더 멍청하고, 남자가 더 똑똑하다

남녀의 지능은 평균은 비슷하나 남자지능의 분산이 커서 멍청하거나 똑똑한 사람이 더 많다는 얘기를 서머스가 모자라게 설명하다가 하버드 총장에서 잘렸다고 탈렙이 안티프래질에서 그랬다(특별한 얘기는 아니지만 이런 얘기는 인용하는 것이 좋다).

서머스가 차별주의자라는 딱지를 벗지 못해서 연준의장자리도 옐런에게 밀린 것으로 볼 수 있으니, 남자는 더 똑똑하고 더 멍청하다는 살아있는 증거라고 할 수 있다.

iq가 측정하는 것이 무엇이든 통계적으로 남자, 여자, 흑인, 백인이 차이가 나는 것은 당연히 있을 수 있는 일이고, 분포가 다른 것도 있을 수 있는 일이다.

그러나 입밖에 내는 것은 있을 수 없는 일이고, 측정은 하되 비교하는 것도 있을 수 없는 일이다.

http://www.aei.org/publication/chart-of-the-day-scottish-iq-test-scores-by-gender-reveal-the-greater-variability-of-male-intelligence/

그러면 저렇게 낡은 자료를 인용하거나

http://www.mwilliams.info/archive/2011/01/unemployment-technology-iq-and-gender.php

이런 상상화를 그리는 수밖에 없다.

링크를 보면 왜 남자가 현대에서 여성과의 경쟁에서 불리해지는지 위의 그림으로 설명할 있게 가설을 만들어 놓았다. 그럴 듯하다.

같은 이유로 육체적인 능력이 떨어지는 남자에게도 불리함이 적어진다고 할 수 있다.

은하계와의 무역에 대한 증거

헐.

총저축=투자+경상수지

이 식에서 저축이 상수라고 생각하면 투자와 경상수지가 반비례하게 된다.

그러면 경상수지 증가가 투자를 줄이는 이유라고 생각하게 된다.

GDP=정부지출+소비+총저축(=투자+경상수지)

또 다른 생각은 GDP가 일정하다고 보고 저축이 줄면 소비가 늘어날 것이라고 생각하는 것이다. 혹은 소비가 늘어나면 저축이 감소할 것이라고 보는 것이다.

한 회계년도 내에서는 덧셈에 불과한 것이라 산수 자체는 틀리기가 어렵다.

그러나 다음분기, 다음년도를 생각하는 것이라면 맞다고 할 수도 없다.

한 나라의 경제가 달성할 수 있는 성장에 한계가 존재하고, 자원에도 제약이 있으니 서로 제한요소로 작용할 수 있다. 그러나 제로섬 게임처럼 생각하는 것은 문자그대로 틀린 것이다.

원칙적으로 모든 항목은 상수가 아니고 변수이다.

단기적으로 상수로 놓고 편하게 상상한 것을 아무 때나 적용하려고 들면 틀리게 된다. 반드시.

정부지출, 소비가 고정된 것이 아닌 것처럼, 저축도 GDP도 고정된 것이 아니다.

그런데 변하지 않는 것이 없는 세상에도 질량보존의 법칙처럼 깨지기 어려운 규칙이 있다.

경상수지 + 자본수지(외환보유고 증감 포함) = 0

이것은 한 나라에 적용한 경우이다.

그럼 이것을 전세계로 확장해보면 어떨까?

재화 +서비스 = 화폐

무역은 이런 교환이 일어난 것이다.

기준이 달러이고 미국이 마구 찍어낼 수 있다고 해도, 내가 넘겨준 물건값의 액수는 니가 받은 물건값의 액수와 같다는 사실은 변함이 없다.

내가 너한테 투자를 하던, 이자를 주던 다를 바가 없다.

그러니

전세계 무역수지 합 = 0

전세계 경상수지 합 = 0

전세계 자본수지 합 = 0

국가마다 계정이 다를 수 있고, 그러면 남거나 모자랄 수도 있다.

적용하는 환율도 시점이 다를 수 있다.

모자란 애들이 돈이나 숫자를 빠뜨렸을 수도 있다.

그러나 그것은 그냥 전부 합쳐서 계산상의 오차이다.

전세계 경상수지가 +이고, 그것이 전세계 과잉저축의 증거라는 상상은 너무나 기발하다.

외계인이나 뭔가 초월적인 존재를 가정하지 않고는 저 간극을 메울 수가 없다.

과거에 중국이 저축, 투자하고, 미국이 소비하는 불균형은 이해가 되는 듯했다.

그러나 최근 지구가 저축하고 은하계가 소비한다는 불균형은 글자 그대로 아스트랄하다.

http://www.ecb.europa.eu/press/key/date/2005/html/sp051104.en.html

ECB가 일부 국가의 경상수지를 표시한 것이다.

이런 그림의 위아래가 완벽한 대칭이 아닌 것은 데이타가 전체를 포함하지 않고 누락되거나 변형된 것이지, 다른 어떤 것의 증거가 아니다.

--------------

지구의 물은 지구에 있던 것도 아니고 혜성에서 온 것도 아니고 소행성에서 왔다고 한다.

http://www.etnews.com/20141212000136

2014년 12월 14일 일요일

mexico, peso, tequila, oil, us

fig: stooq.com

fig: tradingeconomics.com

eww fmx kof amx

http://www.economist.com/news/finance-and-economics/21636106-two-decades-after-peso-crisis-mexico-faces-new-shocks-pass-tequila

"MANY factors contributed to Mexico’s “tequila crisis” in 1994, but two stood out: tighter monetary policy in the United States and political instability at home. "

"Inflation is already a little above target and the peso’s fall will mean expensive imports, lifting firms’ costs and cutting real wages."

http://blogs.ft.com/beyond-brics/2014/12/11/mexico-the-us-and-the-imf-worst-case-oil-price-scenarios/

"Oil prices and immigration sound like they have nothing to do with each other but, if Mexico’s economy were to be hit hard by plunging crude prices, that might fuel a surge in people heading north – something history has shown is a trend."

http://www.reuters.com/article/2014/12/11/mexico-peso-idUSL1N0TV1JM20141211

"Mexico is a top oil exporter to the United States, but its economy is not overly dependent on crude, leading Mexico watchers to say the peso is being unfairly punished."

http://www.huffingtonpost.com/rodrigo-aguilera/mexico-corruption-at-the_b_6311378.html

http://www.forbes.com/sites/doliaestevez/2014/12/11/mexico-among-the-worlds-most-corrupt-nations-in-2014-new-report-says/

http://www.wsj.com/articles/carlos-slim-to-break-up-mexicos-leading-telecommunications-firm-1404936032

-------

닭과 달걀같은 문제지만, 정치적인 안정이 없으면 경제도 악순환에서 헤어나기 어렵고, 그런 문제로 선진국 진입에 실패했던 나라들은 같은 실패를 반복하는 경향이 있다.

아시아가 이번에도 다를지는 더 지켜봐야. 중국, 인도, 인도네시아, 베트남.

http://blogs.ft.com/beyond-brics/2014/12/11/mexico-the-us-and-the-imf-worst-case-oil-price-scenarios/

"Oil prices and immigration sound like they have nothing to do with each other but, if Mexico’s economy were to be hit hard by plunging crude prices, that might fuel a surge in people heading north – something history has shown is a trend."

http://www.reuters.com/article/2014/12/11/mexico-peso-idUSL1N0TV1JM20141211

"Mexico is a top oil exporter to the United States, but its economy is not overly dependent on crude, leading Mexico watchers to say the peso is being unfairly punished."

http://www.huffingtonpost.com/rodrigo-aguilera/mexico-corruption-at-the_b_6311378.html

http://www.forbes.com/sites/doliaestevez/2014/12/11/mexico-among-the-worlds-most-corrupt-nations-in-2014-new-report-says/

http://www.wsj.com/articles/carlos-slim-to-break-up-mexicos-leading-telecommunications-firm-1404936032

-------

닭과 달걀같은 문제지만, 정치적인 안정이 없으면 경제도 악순환에서 헤어나기 어렵고, 그런 문제로 선진국 진입에 실패했던 나라들은 같은 실패를 반복하는 경향이 있다.

아시아가 이번에도 다를지는 더 지켜봐야. 중국, 인도, 인도네시아, 베트남.

paint

개별로 보면 15년간 2-3배 성장했다.

지금도 전체적으로 느리게 성장하고 있다고 볼 수 있다.

계절성이 크지만, 이익률의 개선이 나타나면서 감소하고 있다.

13년의 이익률 증가는 주로 전방산업 업황과 관련이 있지만, 비수기에 진입하는 14년 3분기의 이익률이 금융위기 이후 최대수준을 기록한 것은 후방산업의 업황 변화를 반영하는 것으로 보인다.

유가가 장기간 낮게 유지되는 경우 감소한 원가율의 효과가 지속될 수 있다.

짧지만 연결로 봐도 추세는 다르지 않다.

건설화학처럼 다각화가 떨어지지만 재무적 안정성이 최고 수준인 기업과 반대인 기업이 혼재되어 있으나 개선되는 방향은 같다. 배당성향 등 주주가치에 대한 고려도 기업마다 차이가 크다.

자동차, 조선, 건설, 플라스틱 등 전방업황에 대해서 깊게 조사하는 방법도 있지만, 그냥 업종을 통으로 매수하는 것도 나쁘지 않을 듯하다.

규모가 가장 크고 이익률도 비교를 불허하는 KCC가 빠져 있지만, 건자재, 지분투자 등의 비중이 커서 투자대상으로는 성격이 전혀 다르다.

피드 구독하기:

글 (Atom)