2014년 11월 28일 금요일

xle vs xlu - mean reversion or convergence

최근 기름값이 많이 빠졌고, 에너지섹터의 수익률도 낮다.

상대적으로 유틸리티섹터의 수익률이 높다.

그래서 저금리로 인한 경기방어주의 과도한 상승이라고 걱정하는 사람들도 있다.

http://www.blackrockblog.com/2014/11/25/defensive-stocks-longer-defensive/

배당이 높아서 상승한 것이라는 얘기지만, 그것뿐일까?

수익률을 99년이후로 확장하면 많이 다르다.

it버블과 금융위기의 원흉에 해당하는 기술주, 금융주를 제외하면 수익률이 가장 낮은 섹터가 유틸리티와 필수소비재이다.

결국 수익률의 수렴 혹은 평균회귀가 잠깐동안 진행한 것에 불과하다.

얼마나 오래 진행할까?

수렴 속도에 따라 대략 1년에서 15년 정도 걸리지 않을까 한다.

http://stockcharts.com/freecharts/perf.php?XLU,XLE,$WTIC

에너지, 유틸리티, 기름값만 떼어서 봤다.

기름값이 오르면 수혜를 보는 업종, 기업이 있는 것처럼 기름값이 내려도 수혜를 보는 업종, 기업이 있다.

화학 업종에 대해서는 가격 대 스프레드로 쌈질을 많이 하지만, 정유석유개발에 대해서는 논할 것도 없다.

항공해운이 얼마라도 수혜를 보는 것은 당연하다.

기름값, 가스값이 내려서 발전 단가가 낮아지면 이익이 증가하는 유틸리티업체가 나오는 것도 당연하다.

유가하락이 진행될 경우 상전벽해가 발생하면서 유틸리티 투자자들이 15년 동안의 설움을 한번에 복구할 가능성도 있고, 2008년처럼 공도동망할 수도 있는 것으로 보인다.

미국경제가 상대적으로 튼튼하다니 상전벽해 가능성에 한표.

http://runmoneyrun.blogspot.kr/2014/03/xlu.html

http://runmoneyrun.blogspot.kr/2014/09/smp-2010.html

http://runmoneyrun.blogspot.kr/2014/11/1986-korea-oil-yen-dollar-yuan-interest.html

http://runmoneyrun.blogspot.kr/2014/07/japan-nuclear-restart.html

1986 korea - oil yen dollar yuan interest export gdp

http://www.bloomberg.com/news/2014-11-26/oil-bust-of-1986-reminds-u-s-drillers-of-price-war-risks.html

"Whether this slump proves as calamitous as 1986 depends how long it lasts. Many U.S. producers bought derivatives that protect them against declining prices. That insurance has its limits, and for some companies it will run out after the first half of 2015."

86년의 가격전쟁은 사우디의 승리로 끝났고, 일정수준의 시장점유율과 가격을 유지하는 상태에 도달했다. 15년 초가 지나면 셰일 회사들의 유가하락에 대한 파생상품 헤지가 끝날 수 있고, 이후에도 낮은 유가가 지속되면 가격전쟁의 승자가 사우디일지 미국일지 판단할 수 있게 될 수도.

--------

기름값이 장기적으로 낮아지는 시기의 기억이 별로 남아있지 않다.

그러나 3저호황은 기억한다.

저금리, 저유가, 저환율(저달러).

금리는 전세계 많은 나라에서 사상 최저수준으로 낮고 한국도 다르지 않다.

유가가 떨어지고 있고, 낮은 유가는 장기적인 추세로 굳어질 가능성이 있다.

그러나 호황은 고사하고 장기침체, 장기불황, 디플레이션의 징조라고 굳게 믿는 사람들이 대부분이다.

미국을 제외하고 대부분의 선진국이 일본처럼 되어간다고 하는데, 그럴지 판단하기 전에 80년대 후반에 벌어진 일을 '스토리'가 아니라 그림으로 확인했다.

금과 기름의 실질 가격이다.

장기추세가 같다고 단기적으로도 항상 같은 것은 아니다.

단기가 1년, 5년 얼마나 될지도 미리 알수도 없다.

플라자합의 이후 엔화, 마르크화 강세 시기에 원화도 달러대비 강세였다.

그러나 엔화대비로는 약 50%정도의 약세가 진행되었다.

엔화강세, 달러약세보다는 엔화대비 원화약세가 중요했던 시기였다.

그보다 더 중요한 것은 일본 경제가 초호황이었고, 미국이 더블딥에서 벗어나 4%씩 성장하는 시기였다는 것이다.

86년의 12%도 이전의 20-30%와 비교하면 저금리가 아닌 것은 아니다.

그런데 당시의 금리자료를 한국은행에서 구할 수 없다.

여기저기에서 얻을 수 있는 조각나고 조작되고 출처가 의심스러운 자료들에 비하면 그냥 수용할만 하다.

확실한 것은 물가가 안정되었다는 것이다.

86년의 유가급락이 거의 디플레이션수준의 물가를 유지하는데 일조했다.

물가는 제자리인데 성장률은 이후 볼 수 없는 수준으로 높았으니 30년동안 최대 호황으로 기억되는 것도 무리가 아니다.

일본, 대만만큼은 아니어도 한국자산가격에 거품이 존재했으리라는 것은 짐작할 수 있다.

최근 3년간을 제외하면 수출은 순환적인 등락을 보이지만, 평균적으로 높은 수준을 유지하고 있다.

반면 경제성장률은 30년간 하락추세를 보인다.

수출과 환율을 비교한 것이다.

4번의 원화 강세기간 중 금융위기 이전을 제외하면 3번은 수출이 둔화된다.

그러나 한번도 추세적으로 감소한 적은 없다.

한국의 무역상대국으로 과거와 비교할 수 없게 중요해진 중국의 위안화와 비교하면, 원화의 강세는 두드러지지 않는다.

한국은 80년대와 비교할 수 없게 많이 달라졌다.

그래도 적용할 규칙들은 크게 달라지기 어렵다.

경제성장에는 에너지와 기름이 필요하다.

그러나 높은 기름값은 경제에 해롭고, 낮은 기름값은 경제에 이롭다.

1980년 이후 전 세계는 단위성장당 더 적은 기름과 에너지를 사용하고 있다.

-------

http://runmoneyrun.blogspot.kr/2013/04/world-gdp-vs-oil-and-gold.html

http://runmoneyrun.blogspot.kr/2014/06/dollar-yen-interest-dow-gold-oil-and.html

http://runmoneyrun.blogspot.kr/2014/10/oil-vs-tips-spread.html

http://runmoneyrun.blogspot.kr/2014/10/oil-marginal-cost.html

http://runmoneyrun.blogspot.kr/2014/10/cpippi-up-oil-down.html

http://runmoneyrun.blogspot.kr/2014/11/which-cycle-do-you-want-30-yr-or-10-yr.html

2014년 11월 24일 월요일

대외채권, 대외채무, 환율

순자산국 전환과 원/달러 환율의 미래

http://imgstock.naver.com/upload/research/economy/1416792907224.pdf

제목이 그럴 듯해서 봤지만, 내용이 별로 없다.

ceic자료를 인용했다고 하는데, 한국은행 자료와 비교하니 왜 순자산국으로 전환을 했다는 것인지조차 알 수가 없다.

보고서와 상관없이 최근의 외화 채권, 채무와 구성요소를 최소한으로 확인했다.

-대외채권이 급격히 증가하고 있고, 대외채무는 느리게 증가하고 있다.

-순대외채권이 급격히 증가하고 있고, 사상 최고치를 경신하고 있다.

-단기채무는 감소하고 있고, 장기채무는 증가하고 있다.

-대외채권은 주로 단기이다.

-단기채권의 대부분은 한국은행의 준비자산이다.

-장기채권은 주식, 채권, 대출이다. (중국주식, 브라질채권의 비중이 높을 가능성이 있다.)

과거에 한국은 단기로 빌려서 장기로 빌려주면서 금리차를 먹다가 망한 적이 있다.

지금 한국은 장기로 빌려서 단기로 빌려주거나, 투자하면서 손해를 보고 있다.

멍청하지만, 안전하다.

유사시에 나갈 돈보다 들어올 돈이 훨씬 많아 보인다.

예전에 일본이 그랬던 듯하다.

그렇다고 앞으로 한국이 그럴지는 알기 어렵다.

위의 상황은 장기적으로 원화 약세가 진행하기에 불리한 조건이다.

합계는 외환보유고를 나타내고, 대외채권과 유사한 추이를 보임.

금융위기 이전 순대외채권의 감소가 환율급변에 선행.

외환위기 이전의 경과도 비슷할 가능성이 있지만, 확인 불가.

단기채무의 급증은 환율 상승에 선행.

대외채권은 단기가 대부분.

단기 대외채권은 한국은행의 준비자산이 대부분.

장기 대외채권에 금융위기 이전의 중국주식투자, 최근의 브라질 채권투가 증가가 반영되고 있는 것으로 보임.

한국의 대외채권은 장단기를 막론하고 벌기보다는 퍼줄 가능성이 높은 구조라고 할 수 있다. 다만 크게 까먹지 않으면 보통의 위기상황에서 완충 역할 가능할 듯.

2014년 11월 21일 금요일

kospi vs won - 첫 경험

국내 선물옵션 계좌를 만들 것인지 고민을 해 보았지만, 일단 만들어 놓기로 결론을 내리고 처음으로 거래를 했다. 아직 수수료도 모른다.

http://runmoneyrun.blogspot.kr/2014/11/blog-post_21.html

이것은 롱/숏이 아니라, 롱/롱이다. kospi long, krw/usd long

어차피 테스트이니 단순하게.

콜은 복권샀다고 보고, 원화매수는 900원까지, 아니면 끝까지.

국내선물은 보호대상, 해외선물은?

한국거래소에서 파생상품 개인투자자 보호방안이란 것을 만들어서 12월 29일부터 시행한다고 한다.

"신규투자자는 사전교육(금융투자협회 30시간) 및 모의거래(한국거래소 50시간)를 이수해야 선물옵션 계좌개설이 가능하며, 기본예탁금 기준이 상향 적용됩니다."

"기존투자자 적용 요건

- 제도시행 이전에 개설한 계좌로 거래일 또는 미결제약정 보유일수가 20거래일 이상인 경우"

"기존투자자 적용 요건

- 제도시행 이전에 개설한 계좌로 거래일 또는 미결제약정 보유일수가 20거래일 이상인 경우"

이와 비슷한 공지가 증권사마다 뜬다.

해외선물계좌로 거래를 하고 있으나, 국내 선물옵션계좌는 없기때문에 혹시나 하는 생각으로 증권사에 확인을 했다.

결론적으로 해외선물은 위의 제도와 아무 관련이 없다는 것이다.

아무리 오래 해외선물 거래를 했어도, 국내 선물을 거래하려면 새로 계좌를 만들고 빨리 거래실적을 만들어야 기한 내에 자격조건을 만족시킬 수 있다.

문제는 증권사 직원 말에 따르면 해외선물 거래를 하는 것은 위의 제도 시행 후에도 아무 영향이 없다는 것이다.

해외선물의 레버리지는 평균 20-30배이고, FX는 10배, 국내선물은 7배 정도이다.

만약 위험해서 개인투자자를 보호하려는 것이라면 국내보다 해외를 먼제 규제해야 한다.

게다가 기왕에 해외선물에 투자하는 경우에도 국내에 투자를 할 수 없게 만드는 것은 해괴한 일이다.

게다가 기왕에 해외선물에 투자하는 경우에도 국내에 투자를 할 수 없게 만드는 것은 해괴한 일이다.

누가 누구를 보호한다는 것인지, 뭘 어떻게 보호한다는 것인지 알 수가 없다.

30배 레버리지는 괜찮고, 7배는 위험하니 규제한다는데 잘 해보라고 할 밖에.

30배 레버리지는 괜찮고, 7배는 위험하니 규제한다는데 잘 해보라고 할 밖에.

그들이 이것을 아는지 모르는지조차 알 수가 없다.

지금 선물 계좌를 새로 만들려면 기본 예탁금만 천5백만원이 든다.

개정된 제도 시행 후에는 30시간+50시간+3천만원이 든다.

2개를 만들려면...ㅈㅈ.

2014년 11월 19일 수요일

stop hausys stop

어디까지 가나 봤더니 많이 갔다가, 최근 많이 내려왔다.

매출감소 혹은 정체에 대한 우려가 사라지려면 4분기뿐 아니라 내년 1분기 실적까지는 봐야 할 듯하다. 매출이 이전의 성장세를 유지한다고 해도 낮은 이익율을 완전히 극복한 것은 아니다.

부문별 실적은 메이비님의 글을 보면 자세히 알 수 있다.

http://maparam.wordpress.com/2014/11/17/hausys-3/

건자재는 길게 볼만 하지만, 소재는 낙관도 비관도 하기 어렵다.

실적을 고려해도 최근의 하락은 과도했으나, 일단은 주구장창 매도하던 누군가가 쉬는 모양이다.

가지많은 나무에 바람잘 날 없다더니, 이제 바람이 잦아드는 것 같지만 가지가 벌써 여기저기 부러져나간 느낌이다. ㅈㅈ.

--------

5년만의 귀환

http://runmoneyrun.blogspot.kr/2014/02/5.html

lg 그룹 우선주

http://runmoneyrun.blogspot.kr/2014/05/lg.html

http://runmoneyrun.blogspot.kr/2014/10/hausys-chemical-reversal.html

http://runmoneyrun.blogspot.kr/2014/10/op-margin-vs-lg.html

http://runmoneyrun.blogspot.kr/2014/10/op-margin-vs-lg-2.html

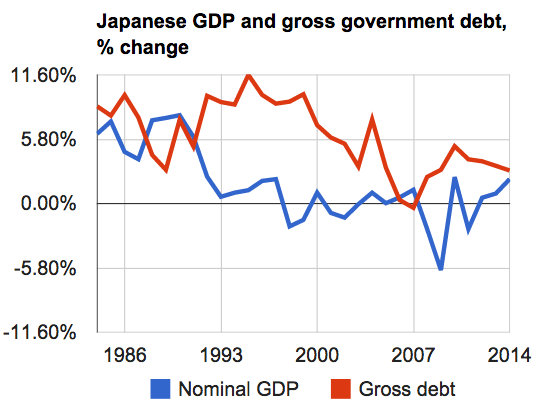

importance of nominal GDP increase in Japan - economist

http://runmoneyrun.blogspot.kr/2014/11/japan-nominal-gdp-is-not-ugly.html

http://www.economist.com/blogs/freeexchange/2014/11/japans-economy-0

"It is very hard to reduce the debt to GDP ratio in an economy in which the denominator refuses to grow."

드디어 일본의 명목 GDP 증가에 관심을 두는 기사를 발견했다.

현재의 속도가 만족스러운지를 떠나서 지금은 명목 GDP의 증가가 중요하다.

일본의 미래를 위협하는 높은 정부부채/GDP비율을 떨어뜨리기 위해 세금을 올리고, 세출을 낮추는 것도 중요하지만, 분모에 해당하는 명목 GDP가 증가하지 않으면 쉽지 않은 일이다.

정부부채보다 더 중요한 것은 디플레이션의 악순환을 막는 것이고, 이를 위해서는 저축을 줄이고, 소비와 투자를 늘리는 것이다. 이것을 그냥 대국민 호소로 해결할 수는 없고, 돈 들고 있으면 망하는 것을 실제로 보여주거나, 그럴 것같은 느낌을 강하게 주는 것이 가장 확실하기 때문에 말이 아니라 그런 일이 발생할 때까지 돈을 풀고 인플레이션을 만들어야 한다. 성장도 중요하지만 그 다음 문제이다. 물론 가처분소득이나 실질소득이 늘어서 소비가 자연스럽게 늘고, 돈 벌 자리가 보여서 투자를 할 수 있다면 더 좋겠지만 말이다.

2014년 11월 18일 화요일

which cycle do you want? 30-yr or 10-yr

1년 이하 단기금리가 2년 반 만에 상승하기 시작했다.

내년 이후의 기준 금리 상승을 시장이 의식하고 있는 모양이다.

1년물 금리 상승으로 인해 2-1 spread (빨간선)가 좁혀지기 시작했다.

10-1 spread의 축소는 이미 상당히 진행했기 때문에 순조롭게 금리차가 축소되면 이전 싸이클의 후반과 비슷해질 것이다.

그런데 지금 사람들은 과거와는 조금 다른 생각들을 하고 있다.

'미국은 거품이고, 일본의 아베노믹스는 사실상 끝이 났고, 유럽은 일본을 닮아가고 있고, 중국의 성장은 사상누각이다.'

그렇다면 인류의 미래는 암울하다. 러시아, 중동, 중앙아시아 등의 복잡한 지역에서 험한 일이 벌어져도 이상하지 않을 것이다. 동북아, 중남미, 아프리카가 안전하다고 얘기하기도 어렵다.

최악의 시나리오를 가정하지 않아도 장기간의 디플레이션이 세계를 휩쓴다면 어떤 일이 생길까?

최근 달러강세 원자재 가격의 하락이 90년대와 비슷한 변화를 만들어 낼까?

나는 90년대보다는 80년대가 더 가능성이 높다고 생각한다.

그것이 더 재미있기도 하다.

기름값의 하락이 어디까지 진행될지 알 수 없다.

오일 쇼크시에 70년 1달러에서 시작한 유가의 상승은 80년의 꼭지에 40달러로 약 40배 상승했다. 하락은 6년에 걸쳐서 진행되었고 10달러 초반까지 1/3토막이 났다.

금융위기 전에 10배 이상 상승한 유가는 금융위기의 전성기에 약 1/4로 하락했고 최근의 하락은 그에 비하면 새발의 피이다.

브릭스의 급증하는 수요에 의한 유가상승의 시대가 끝이 난 것이 확실하다면 사람들이 언급하는 70달러는 바닥일 가능성은 없다.

http://runmoneyrun.blogspot.kr/2014/10/oil-marginal-cost.html

http://runmoneyrun.blogspot.kr/2014/10/cpippi-up-oil-down.html

http://runmoneyrun.blogspot.kr/2014/11/history-of-real-price-house-land-oil.html

이 싸이클을 고려하면 가장 가까우면서 비슷한 시기는 80년대이다.

그런 강한 선입견을 가지고 금리차를 보면 비슷한 것 같기도 하다.

40년대의 자료는 FRED에 많지 않다.

쉴러 교수의 자료를 가지고 상상하면서 빈틈을 조금 메꿀 수는 있다.

http://runmoneyrun.blogspot.kr/2013/01/30.html

만약 80년대의 일본자리에 중국을 대입하면 어떻게 다른 상황이 펼쳐질지가 향후에 벌어질 일에 대한 시나리오에서 가장 재미있고, 어려운 부분이다. 그런 세상에서 일본은 과거처럼 중요하지도 않고, 엔화보다는 위안화의 미래를 고민하는 것이 생산적일 가능성이 높다.

그러면 투자의 방향은? 그것은 전혀 다른 문제이다.

지금은 지역마다 나라마다의 장단점이 있다.

미국, 유럽, 일본, 중국, 베트남, 멕시코, 인도, 아프리카,,,

그래도 브라질, 러시아같은 나라들은 오래 기다릴 가능성이 높고, 투자에 성공하려면 금투자처럼 명이 길어야 할 것으로 본다.

2014년 11월 17일 월요일

Japan - Nominal GDP is not ugly

http://runmoneyrun.blogspot.kr/2014/09/japan-country-of-pessimism.html

http://runmoneyrun.blogspot.kr/2014/08/japan-gdp-nominal-real.html

http://runmoneyrun.blogspot.kr/2014/11/uranium-20141107.html

http://www.esri.cao.go.jp/en/sna/data/sokuhou/files/2014/qe143/gdemenuea.html

http://www.esri.cao.go.jp/en/sna/data/sokuhou/files/2014/qe143/pdf/main_1e.pdf

p4, Development of Nominal GDP(Quarterly), original series

명목 GDP의 상승추세가 유지되고 있고, 전년동월비가 여전히 0.8%나 성장했다.

저렇게 잘 버티고 있으니 그것만으로도 충분히 긍정적이다.

세부 내역은 꺾이면 그 때가서 확인해 보자.

일본에서 여전히 실질 GDP를 가지고 호들갑을 떠는 이유를 모르겠다.

만연한 디플레이션 심리를 무찌르기에 돈이 부족하면 더 풀면된다.

앉아서 죽기 전에 끝장을 보자고 아베같은 망나니를 뽑은 것이 아니었나?

기름값이 충분히 떨어졌고, 원자력발전소를 가동하기 시작할 예정이다.

미국에서는 가스값이 오를지 몰라도 아시아에서는 유가와 연동된 가스값이 떨어질 확률이 더 높다.

엔화약세때문에 물가를 올리려면 더 분발해야 하지만, 무역수지와 GDP에는 긍정적인 영향을 줄 수밖에 없다.

타월을 던지기 전에 아직 시간이 남아있다.

4분기에 명목 GDP가 감소하려는 징후가 보인다면 그 때부터 고민해도 될 것으로 본다.

---------

일본 경제, 충격 반전…연속 2분기 마이너스

http://news.naver.com/main/read.nhn?mode=LSD&mid=sec&sid1=101&oid=002&aid=0002003311

"처절한 실패로 끝난 '아베노믹스', '초이노믹스'도?"

제목을 붙이는 것을 보면, 거의 고사를 지내는 수준이다.

부적을 쓰고 인형에 바늘을 꽂아도 한국도 일본도 쉽게 망할 것 같지는 않다.

효과가 확실하려면 미국이나 중국이 망하기를 바라는 것이 빠를 듯.

2014년 11월 16일 일요일

brand value/revenue

data: http://www.forbes.com/powerful-brands/list/

아래는 매출대비 브랜드가치가 낮은 기업순으로 나열.

정유, 금융, 자동차, it H/W의 브랜드가치가 특히 낮다.

| brand | Brand Value ($bil) | Brand Revenue ($bil) | value/revenue % |

| Exxon Mobil | 6.9 | 390.2 | 1.8 |

| Shell | 8.3 | 451.2 | 1.8 |

| Allianz | 7.0 | 135.0 | 5.2 |

| Volkswagen | 8.9 | 144.7 | 6.2 |

| Citi | 6.0 | 92.5 | 6.5 |

| Boeing | 6.0 | 86.6 | 6.9 |

| Wal-Mart | 23.3 | 304.4 | 7.7 |

| Ford | 11.1 | 142.6 | 7.8 |

| Nissan | 8.0 | 98.5 | 8.1 |

| Bank of America | 7.4 | 79.5 | 9.3 |

| Dell | 5.8 | 57.2 | 10.1 |

| Chevrolet | 8.6 | 82.5 | 10.4 |

| Wells Fargo | 10.1 | 88.1 | 11.5 |

| Chase | 6.5 | 53.0 | 12.3 |

| Hewlett-Packard | 14.2 | 112.3 | 12.6 |

| Siemens | 13.0 | 101.2 | 12.8 |

| Santander | 6.8 | 50.8 | 13.4 |

| FedEx | 6.6 | 45.6 | 14.5 |

| Home Depot | 11.8 | 78.8 | 15.0 |

| Hyundai | 7.8 | 52.0 | 15.0 |

| Goldman Sachs | 6.2 | 40.9 | 15.2 |

| HSBC | 15.3 | 98.4 | 15.5 |

| Caterpillar | 8.8 | 55.7 | 15.8 |

| KIA Motors | 6.9 | 43.6 | 15.8 |

| Samsung | 35.0 | 209.6 | 16.7 |

| Toyota | 31.3 | 182.2 | 17.2 |

| RBC | 6.6 | 37.6 | 17.6 |

| Ericsson | 6.2 | 34.8 | 17.8 |

| Verizon | 21.6 | 120.6 | 17.9 |

| John Deere | 7.2 | 37.8 | 19.0 |

| AT&T | 24.9 | 128.8 | 19.3 |

| UPS | 11.1 | 55.5 | 20.0 |

| Honda | 23.2 | 115.5 | 20.1 |

| J.P. Morgan | 9.3 | 45.5 | 20.4 |

| Audi | 12.7 | 60.3 | 21.1 |

| Canon | 8.1 | 37.3 | 21.7 |

| Philips | 7.2 | 31.1 | 23.2 |

| Mercedes-Benz | 23.8 | 98.0 | 24.3 |

| Amazon.com | 21.4 | 73.0 | 29.3 |

| General Electric | 37.1 | 126.0 | 29.4 |

| Accenture | 10.5 | 31.9 | 32.9 |

| IKEA | 12.5 | 37.9 | 33.0 |

| Porsche | 6.4 | 19.1 | 33.5 |

| Subway | 6.6 | 18.8 | 35.1 |

| BMW | 28.8 | 81.3 | 35.4 |

| Lexus | 7.7 | 18.7 | 41.2 |

| McDonald's | 39.9 | 89.1 | 44.8 |

| IBM | 47.9 | 99.8 | 48.0 |

| Intel | 28.0 | 52.7 | 53.1 |

| Adidas | 7.9 | 14.7 | 53.7 |

| American Express | 20.7 | 34.9 | 59.3 |

| Cisco | 28.0 | 47.1 | 59.4 |

| Starbucks | 8.7 | 14.5 | 60.0 |

| Oracle | 25.8 | 38.3 | 67.4 |

| Zara | 10.1 | 14.4 | 70.1 |

| Microsoft | 63.0 | 86.7 | 72.7 |

| Apple | 124.2 | 170.9 | 72.7 |

| Marlboro | 17.4 | 23.2 | 75.0 |

| Danone | 11.0 | 13.9 | 79.1 |

| Fox | 10.7 | 13.0 | 82.3 |

| NIKE | 22.1 | 26.1 | 84.7 |

| H&M | 16.8 | 19.7 | 85.3 |

| Ralph Lauren | 6.6 | 6.9 | 95.7 |

| Pampers | 10.3 | 10.6 | 97.2 |

| SAP | 20.7 | 21.1 | 98.1 |

| MasterCard | 8.7 | 8.3 | 104.8 |

| Frito-Lay | 12.1 | 11.3 | 107.1 |

| Nestle | 12.1 | 11.2 | 108.0 |

| 56.6 | 51.4 | 110.1 | |

| Heineken | 6.7 | 6.0 | 111.7 |

| Red Bull | 7.5 | 6.7 | 111.9 |

| Disney | 27.4 | 23.6 | 116.1 |

| Kellogg's | 8.3 | 7.1 | 116.9 |

| Thomson Reuters | 8.7 | 7.1 | 122.5 |

| Kraft | 8.9 | 7.1 | 125.4 |

| Ebay | 9.1 | 7.0 | 130.0 |

| Cartier | 8.5 | 6.5 | 130.8 |

| Heinz | 6.0 | 4.5 | 133.3 |

| Visa | 16.0 | 11.8 | 135.6 |

| LEGO | 6.2 | 4.5 | 137.8 |

| ESPN | 14.8 | 10.5 | 141.0 |

| Lancome | 6.3 | 4.4 | 143.2 |

| Pepsi | 18.9 | 12.8 | 147.7 |

| Chanel | 7.0 | 4.7 | 148.9 |

| L'Oréal | 16.6 | 11.1 | 149.5 |

| Rolex | 7.7 | 4.7 | 163.8 |

| Burberry | 6.1 | 3.7 | 164.9 |

| Sprite | 6.1 | 3.6 | 169.4 |

| Nescafe | 17.8 | 10.5 | 169.5 |

| MTV | 5.8 | 3.3 | 175.8 |

| Coach | 8.8 | 4.8 | 183.3 |

| Prada | 8.0 | 3.9 | 205.1 |

| Colgate | 8.4 | 4.0 | 210.0 |

| Budweiser | 21.4 | 10.0 | 214.0 |

| Hermès | 10.8 | 5.0 | 216.0 |

| Coca-Cola | 56.1 | 23.8 | 235.7 |

| Gillette | 19.1 | 8.0 | 238.8 |

| Gucci | 12.5 | 4.7 | 266.0 |

| 23.7 | 7.8 | 303.8 | |

| Louis Vuitton | 29.9 | 9.7 | 308.2 |

https://www.millwardbrown.com/brandz/2014/Top100/Docs/2014_BrandZ_Top100_Chart.pdf

google, facebook

visa, master, amex

tendent, baidu

alibaba missing

http://www.economist.com/news/business/21614150-brands-are-most-valuable-assets-many-companies-possess-no-one-agrees-how-much-they

http://www.economist.com/blogs/graphicdetail/2014/09/daily-chart-4

2014년 11월 14일 금요일

buy IBM, sell SDS

매년 160억달러(18조)이상의 이익을 내는 회사이고, 시총은 1600억달러 정도한다.

per가 약 10정도 되고, 배당은 3%에 조금 못 미치고 자사주 매입소각을 꾸준히 해서 지난 3년 사이에만 주식수가 15%정도 감소했다.

성장의 한계에 부딪힌 상태이지만 주당가치는 꾸준히 증가하고 있다.

버핏옹이 3년 전에 주당 180달러 넘게 주고 매입해서 손실이 발생하고 있지만, 지금은 163달러이다.

어젯밤에 저 가격에 ibm을 산 것은 다우 30종목 중에서도 per가 낮은 편이고, 기대수익률이 연간 10%는 넘는 것으로 대략 계산되기 때문이다.

pbr이 7이 넘는다던가 부채가 적은 편이 아니라던가 등은 문제가 되는 요소이지만, ROE가 80%이다. 자본의 효율성이라는 측면에서는 비교할만한 회사를 찾기가 어렵다.

5천억을 그룹내에서 벌어도 30조-40조 이상의 가치가 있다는 동종 업계의 삼성sds와 비교해보면 약 1/5 이하 가격이다. c&c와 비교해도 그정도 할인되어 있다.

한국 대기업들이 선진국 시장의 비슷한 규모 회사와 비교하면 50%씩 할인되는 것이 흔한 것을 고려하면 한국시장, 미국시장 둘 중에 적어도 하나는 정상이 아니다.

애플이 기업용 휴대폰, 태블릿 시장에서 ibm과 연합을 했고, 삼성은 같은 시장에서 SAP과 연합을 했다. 삼성은 어제 블랙베리와 기업용 보안시장에서도 협력을 하기로 했다.

삼성SDS가 ibm대비 5배, sap대비 3배의 프리미엄을 받을 만한 회사라는 한국 찌라시업계의 의견과는 다르지만, 그냥 시간이 지나면 손해 볼 것 같지 않다.

100년 이상 배당을 주고 끊임없는 변신을 통해 살아남은 기업을 안 믿고 어떤 기업을 믿겠나?

삼성SDS - 구역질나는 회사

http://runmoneyrun.blogspot.kr/2014/11/sds.html

http://runmoneyrun.blogspot.kr/2014/06/techs-and-companies.html

http://runmoneyrun.blogspot.kr/2013/05/a-boy-and-his-atom-worlds-smallest-movie.html

http://runmoneyrun.blogspot.kr/2013/02/dividend-yield.html

http://runmoneyrun.blogspot.kr/2014/05/blog-post_14.html

http://runmoneyrun.blogspot.kr/2014/10/ibm-and-tree-with-deep-roots.html

http://runmoneyrun.blogspot.kr/2014/10/berkshire-hathaway-portfolio.html

머스크 “인공지능은 악마 부르는 기술” 경고http://www.businesspost.co.kr/news/articleView.html?idxno=5797

http://runmoneyrun.blogspot.kr/2014/06/techs-and-companies.html

http://runmoneyrun.blogspot.kr/2013/05/a-boy-and-his-atom-worlds-smallest-movie.html

http://runmoneyrun.blogspot.kr/2013/02/dividend-yield.html

http://runmoneyrun.blogspot.kr/2014/05/blog-post_14.html

http://runmoneyrun.blogspot.kr/2014/10/ibm-and-tree-with-deep-roots.html

http://runmoneyrun.blogspot.kr/2014/10/berkshire-hathaway-portfolio.html

머스크 “인공지능은 악마 부르는 기술” 경고http://www.businesspost.co.kr/news/articleView.html?idxno=5797

삼성SDS - 구역질나는 회사

이런 기업.

정상적으로는 10만원, 최선의 시나리오에서도 20만원을 주기 어렵다.

그러나 50만원짜리라고 찌라시들이 주장한다.

이유는 대주주가 그 정도 주가는 되어야 내다 팔든지 삼전과 합병하든지 선택을 할만하다는 것이다.

이 회사의 이익, 프리미엄, 시총의 반은 삼전, 나머지는 다른 관계사에 기인한다.

삼전과 계열사에 꽂은 빨대를 통해 걷는 이익이 대부분이다.

동종의 기업이 lg에 있으면(lg CNS) 이익률이 7-9%가 아니라 4-5%에 불과하다.

그래도 10%가 넘는 sk c&c보다 덜 뜯어가는 것이 다행이라고 할 수 있을까?

지금까지 뜯어간 것도 부족해서 앞으로는 글로비스처럼 물류로 해 먹을 것이라고 찌라시들이 자세히 설명한다.

언론은 일가붙이들의 사회환원을 주장한다.

그 돈의 형성과정이 불법적이라면 주인에게 돌려주어야 하고, 그 돈은 삼전과 그룹사 주주들의 돈이다.

그렇다고 해도 나라꼴을 생각해서 소급입법은 남발해서는 안 된다.

만약 시장이 정상적으로 작동한다면?

관련기업들의 주주들이 SDS와의 거래를 중지시켜야 하고, SDS의 향후 전망에 회의를 품은 투자자들은 SDS의 가치를 눈에 보이는 숫자보다 할인을 해야 한다.

그러면 대주주들이 저런 방식으로 돈을 벌 수도 없고, 상장 이익을 가지고 정치, 언론에서 개소리를 할 필요도 없어진다.

그러니 저런 개판이 벌어지는 것은 이씨일가의 문제만이 아니라 관련된 모든 자들의 책임이다.

얼마 안되더라도 삼성전자의 주주로서 나는 흡혈귀들이 벌이는 돈잔치에서 피가 빨리는 기분이다. 그럼에도 불구하고 나의 책임도 주식수만큼은 있다. 그래서 더욱 불이 치민다.

sk c&c, 글로비스, 삼성 sds.

최태원, 정의선, 이재용.

끝나기 전까지는 끝난 것이 아니다.

학령아동 변동 추계

http://www.index.go.kr/potal/main/EachDtlPageDetail.do?idx_cd=1519

--------

추가

무한경쟁시대의 종말 1년 후 - 대학진학률, 자살률, 합계출산율http://runmoneyrun.blogspot.kr/2014/11/1.html

BBRY

https://www.google.com/finance?q=NASDAQ%3ABBRY&ei=32llVAHGkZUF2fuB8AI

http://seekingalpha.com/article/2660865-blackberrys-stronghold-indonesia

http://www.malaysiandigest.com/technology/527841-is-whatsapp-replacing-blackberry-messenger-as-indonesia-s-dominant-chat-app.html

http://www.gsmarena.com/blackberry_classic_up_for_preorder_now_priced_at_449-news-10206.php

http://www.gsmarena.com/samsung_and_blackberry_announce_strategic_partnership-news-10207.php

http://seekingalpha.com/news/2125085-blackberry-plus-7-percent-bes12-launched-samsung-partnership-announced

회사뿐 아니라, 개인들도 보안을 중요시하는 시대라고 한다.

회사가 중국에 팔리기는 어려울 것이다.

그러나 매출이 급감하고, 구조조정을 진행하면서 남은 돈을 태우다 당장이라도 망할 것처럼 보이는 단계는 벗어난 모양이다.

아이폰 이전 시대처럼 위세를 떨치는 일은 없겠지만, 니치마켓에서 생존할 가능성은 높아지고 있다.

2014년 11월 13일 목요일

oil price on GDP - russia, korea, turkey

http://www.businessinsider.com/societe-generale-oil-price-drop-effects-2014-11

비지니스 인사이더의 그림에 한국, 러시아, 터키 부분만 덧칠했다.

러시아는 이해가 된다.

한국도 이해가 된다.

터키는 공부가 필요하다. 이상하게 일본과 비슷하다.

jpy - usd - krw

fig

엔화약세, 달러강세가 원화약세를 유발했다고 해설들을 하고 있다.

그런가?

한국은 엔달러에 실질적으로 영향을 주기 어렵기 때문에, 엔달러가 한국에 영향을 주었다는 것은 그 자체로는 틀렸다고 하기는 어렵다.

그러면

1) 현재 수준에서 엔달러가 미국, 일본의 경제상황을 적절히 반영하고 있고

2) 원화약세가 통화가치간의 균형을 향해가는 자연적인 (손을 타지 않은) 과정이라면

3) 1100원 수준의 환율에서 한동한 유지될 것으로 기대할 수 있다.

그러나

1) 엔달러가 아직도 미국, 일본의 경제 상황의 변화를 충분히 반영하지 못하고 있고

2) 원화약세가 엔화약세/달러강세를 추종하는신흥국 통화들의 지극히 당연한 약세를 시장이 추종하는 것에 불과하다면

3) 수출과 경상수지가 감소하지 않고 있다는 사실을 확인하면서 다시 강세로 진입해도 이상하지 않다.

더구나

1) 원화약세를 정부/한은이 인위적으로 (말이 아니라 행동으로) 조성하고 있고

2) 결과적으로 외환보유고가 급격히 증가하고 있는 것으로 드러나면

3) 머지 않은 시점에 원화강세의 태풍이 불어도 이상하지 않다.

그러니 여전히 현재 환율에 안도할 이유가 전혀없다.

원엔 환율에 대한 가장 단순한 생각은 이렇다.

최근 일본의 물가는 더 올라가고 있고, 한국의 물가는 덜 올라가고 있다.

최근 일본은 더 빨리 성장하고 있고, 한국은 더 느리게 성장하고 있다.

명목 GDP로 보면 일본은 빨라지고, 한국은 느려진 것이다.

그러니 외환위기 이후 벌어져 있는 엔/원(파랑)과 엔/달러(분홍)가 좁혀지는 것이 이상하지 않다.

결국은 700원/100엔을 볼 것으로 기대한다.

그 전에 일본이나 한국이 부러진다면 누구든지 알아 볼 수 있을 것이다.

-----------

[도쿄發 환율전쟁] 원·달러 장중 1100원 터치.. '슈퍼달러' 내심 반가운 정부

http://news.naver.com/main/read.nhn?mode=LSD&mid=sec&sid1=101&oid=014&aid=0003290105

엔 따라 널뛰는 환율, 14개월만에 장중 1100원대 진입(종합)

엔 따라 널뛰는 환율, 14개월만에 장중 1100원대 진입(종합)

http://news.naver.com/main/read.nhn?mode=LSD&mid=sec&sid1=101&oid=008&aid=0003367254

원·달러 환율 출렁…엔화가치 급변 영향

원·달러 환율 출렁…엔화가치 급변 영향

피드 구독하기:

글 (Atom)