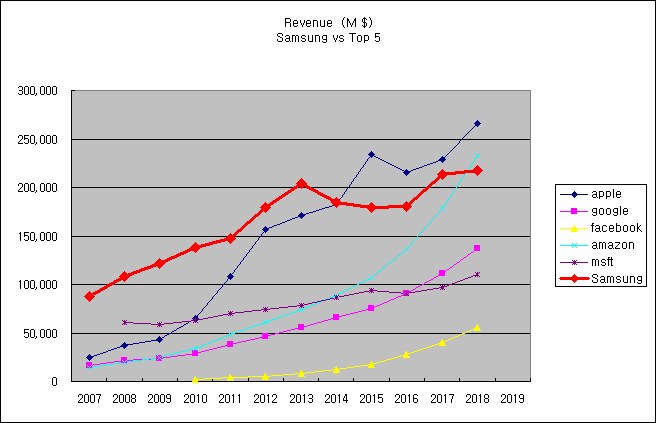

alibaba는 미국의 fang, 중국의 bat 중에 차별적으로 높은 성장률을 유지하고 있다.

tencent 실적 발표가 남아있지만 alibaba의 40%는 고사하고, facebook의 30%를 넘어설 가능성도 없다고 본다.

https://runmoneyrun.blogspot.com/2018/08/alibaba-china-discount-20180824.html

성장률과 밸류에이션을 고려하면 18년 아마존의 독주는 비현실적인 것이었고, 정당화하려면 더 높은 성장률을 유지했어야만 했다.

약 반년이 지난 후의 현실은 아마존이 다른 기업들처럼 20% 전후의 평범한 성장으로 회귀했고, 알리바바는 아직 차별적인 성장을 유지하고 있다는 것이다.

아마존이 6개월 전에 상대적으로 고평가되었다는 점은 시장이 확인시켜준 것으로 본다.

그럼 알리바바는 6개월 전이나 지금이나 저평가 된 것일까?

텐센트는 여러가지로 중국당국의 견제를 받고 있다.

실제로 성장률이 급격히 둔화되고 있지만, 인수합병의 기회를 잘 이용해서 극복할지는 알 수없는 일이다.

시장이 아직 두 배 이상 벌어진 알리바바와 텐센트의 성장률 차이를 인정하지 않고 있다는 것은 차이나 디스카운트 이상의 할인이 알리바바에 작용하고 있을 가능성을 보여준다.

미국과 중국의 무역전쟁의 결과는 미리 알 수 없다.

다양한 시나리오가 가능하지만, 그것과 상관없이 어느 기업이 더 잘 버티고 있는 지는 명확히 구분된다.

무역전쟁이 잘 풀린다고 기왕에 둔화된 초대형 기업들의 성장이 단기간에 다시 가속되는 것은 상상하기 어렵다.

알리바바의 성장률이 유지되는 이유가 중국 전자상거래의 성장여력이 상대적으로 크게 남아있기 때문인지, 알리바바의 사업모델이 아마존과 다르기 때문인지는 아직 구분할 수 없다.

다만 중국의 경제 둔화가 심화되는 경우에 알리바바가 최후의 보루 역할을 할지 유심히 지켜볼 필요가 있다.

반대로 개선되는 상황에서도 알리바바가 선도할지는 여전히 중요한 문제라고 본다.