일본의 집값이 상대적으로 싸다는 것은 이제 명확하다. 장기간의 집값 하락으로 자웅을 겨루던 독일에도 부동산 거품이 우려되는 지경이니 논할 여지가 없다.

http://runmoneyrun.blogspot.kr/2014/03/japan-real-estate.html

http://runmoneyrun.blogspot.kr/2014/02/dwelling-prices-and-household-income-rba.html

일본의 물가가 싸다는 것도 말할 필요가 없다. 전세계에서 가장 물가가 비싸다고 하던 동경이 이제 한국의 수도권 변두리보다 비싸지 않다.

만약 일본의 주가까지 싸다면 일본의 그 모든 위험에도 불구하고 일본 전체가 싼 것일 가능성이 높다.

만약 전부 다 싼데도 가격이 오르지 못한다면, 어쩔 수 없이 엔화 강세가 발생하는 '대박'이 한국에 올지 모른다. 그러나 소비세가 인상되는 순간 적어도 2-3%의 물가 상승은 맡아 놓은 것이다. 그래서 그런 대박은 오지 않는다.

일본에서 엔화를 제외하면 더 이상 싸질 것이 없다는 느낌이다.

일본에서 엔화를 제외하면 더 이상 싸질 것이 없다는 느낌이다.

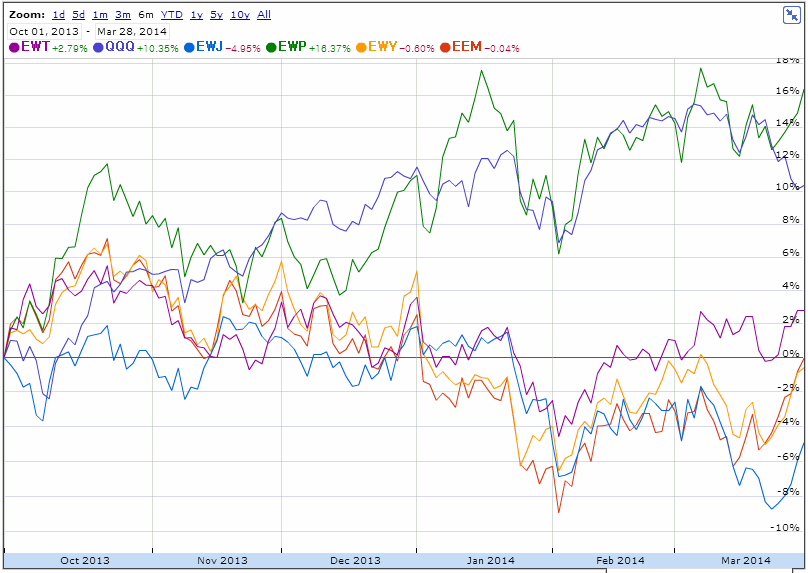

fig: google finance

지난 6 개월 이내에는 전쟁 위험이 있던 러시아를 제외하고 일본 etf가 가장 약했다.

민스키 모먼트를 여기저기서 언급하는 중국보다 약했다는 것은 중국보다 일본이 안전하지 않다고 시장이 판단하고 있을 가능성이 있다는 것이다.

10년으로 확대해 봐도 일본의 상황이 더 나은 것도 아니다.

오히려 아베노믹스에 대한 기대로 주가, 환율이 변동했던 1년반 전의 흔적조차 찾기 어렵다.

순서를 매기면 여전히 일본이 전 세계의 알만한 나라 중 가장 뒤에 있다.

그런데 내가 보기에는 일본보다 뒤에 있어야 마땅한 나라들이 적어도 10개는 넘는다.

부동산 거품이 가득한 선진국의 일부와 정치적으로 안정되지 않고 있는 후진국의 일부는 얼마 간의 시간이 지난 후에 일본보다 훨씬 뒤에 있을 가능성이 높다. 그나마 부담이 적은 시나리오는 더 위험한 나라들이 후진하는 것보다 일본이 전진하는 것이다.

그렇다고 롱/숏이 좋을 것 같지는 않다.

그냥 일본이 가장 싸게 보일 뿐이다.

한국도 싸고, 대만도 싸고, 멕시코는 아리송하지만 싸고, 남유럽도 여전히 싸다.

미국은 싸지는 않아도 좋다.

http://runmoneyrun.blogspot.kr/2014/03/toyota-buyback.html

http://runmoneyrun.blogspot.kr/2014/03/sony-again.html