2014년 8월 19일 화요일

변검 laser

http://www.businessinsider.com/projection-mapping-like-digital-makeup-2014-8

OMOTE / REAL-TIME FACE TRACKING & PROJECTION MAPPING. from something wonderful on Vimeo.

그저 신기할 뿐.

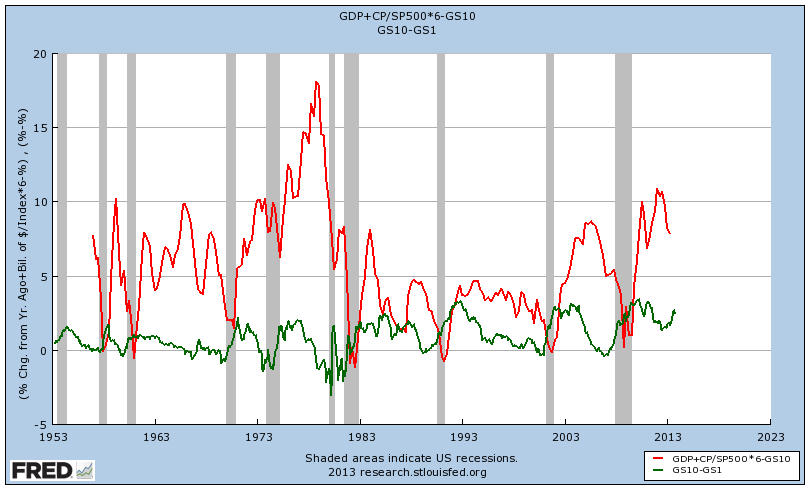

risk premium 20140819

http://runmoneyrun.blogspot.kr/2013/11/risk-premium-pseudo.html

http://runmoneyrun.blogspot.kr/2014/05/risk-premium-vs-term-spread-20140520.html

Rp = g + E/P - Rf

= (g - Rf) + E/P

명목gdp와 금리의 차이와 earning yield의 합.

미국 GDP통계 개편후 고점이 이전보다 낮아졌다.

명목 gdp 4%전후 유지, 10년물 금리 2% 대 유지. 차이 1.5%

per 20이면 earning yield 5%.

명목GDP가 2%가 되거나, 금리가 5%가 되거나, 기업이익이 감소해야.

아니면 동시에 발생하거나.

도대체 언제 이런 일이 가능할지 지금은 짐작조차 할 방법이 없다.

J-reit fund 가입후기

http://runmoneyrun.blogspot.kr/2014/07/div-growing-j-reit.html

http://runmoneyrun.blogspot.kr/2014/07/us-reits-vs-japan-reits.html

http://runmoneyrun.blogspot.kr/2014/07/japan-reits.html

http://runmoneyrun.blogspot.kr/2014/06/taiwan-commercial-property-boom.html

j-reit와 관련해서 두달 정도 관찰을 했다.

한화와 삼성의 엔화헤지 펀드에 균등하게 가입한 후 모니터링 중이다. 며칠 사이 두개 모두 플러스 수익율로 접어들었다.

일본의 reit 인덱스 펀드 1345와 1343도 차이가 나기는 하지만, 한화와 삼성의 펀드만큼은 아니다. 3년간 10%의 차이가 발생했고, 최근에도 기간에 비례해서 지속적으로 확대되고 있다.

삼성의 환헤지 능력에 문제가 있거나, 내부적으로 수수료를 연 3% 가까이 더 떼는 것은 아닌가 의심된다.

kodex200과 tiger200에서도 수수료와 배당의 차이가 지속적으로 수익율에 차이를 주고 있다. 삼성의 인덱스펀드는 비슷한 조건을 가진 다른 펀드가 존재하면 그것을 우선적으로 고려하는 것이 좋겠다.

삼성은 키움증권, 한화는 한화증권에서 가입했다. 키움은 많은 경우 선취수수료를 면제해주는데, 이 경우에도 그랬다. 그 정도면 충분히 좋다고 봤으나 한화는 펀드슈퍼마켓에서 가입하면 수수료가 더 싸다. 이제 펀드가입은 항상 펀드슈퍼마켓과 조건을 비교해야 한다.

j-reit는 경기에 대한 베팅이 아니고 배당수입을 보는 것이라면 선택의 순간에 있다.

향후의 상승은 일본 경제의 질적인 변화와 관련이 있을 것이다.

BOJ의 시장개입으로 인한 수급때문이든, 부동산시장의 펀더멘탈 변화때문이든 한국에서 구분하기는 어렵다.

간접투자를 하려면 한화j-reit를 펀드슈퍼마켓에서 가입하는 것이 가장 유리해 보인다.

피드 구독하기:

덧글 (Atom)