대우증권 보고서에서 미국 주가 상승을 리스크 프리미엄의 하락으로 설명한다.

P = E/(k-g), k = Rf + Rp

P: 주가, E: 이익

k: 할인율, Rf: 무위험 수익율, Rp: 리스크 프리미엄

g: 성장율

Rp가 하락해서 주가가 올라가면, 성장율이나 이익의 영향이 크지 않을 수도 있다.

납득은 되지만 실제 구할 수 없으니 그림의 떡이고, 이전 경기싸이클을 보여주지 않으니 아쉽다.

바꿔 써 보면

Rp = g + E/P - Rf

여기서 현재주가는 명백하지만, 나머지 숫자들은 명백하지 않다.

예상치 대신 과거치만을 쓰게 되면 이익도, 성장율도 명백해지고, 무위험 수익율을 국채10년물 금리를 쓰면 이것도 명백해진다.

그런데 이런 수치들을 구하는 것이 어렵다. 또한 단기간에는 변동이 크기도 하다.

그래서 이익증가율은 미국 GDP 통계 상의 기업이익(s&p500 기업이익이 아니다)을, 성장율은 명목GDP증가율(실질도 아니고, 이익증가율도 아니다)을, 가격은 S&P500을 사용했다. P는 순이익 계산에 포함된 시총을 써야하나 알 수 없으니 S&P지수를 쓰고 임의로 6을 곱해서 알려진 PER와 유사하도록 조정했다.

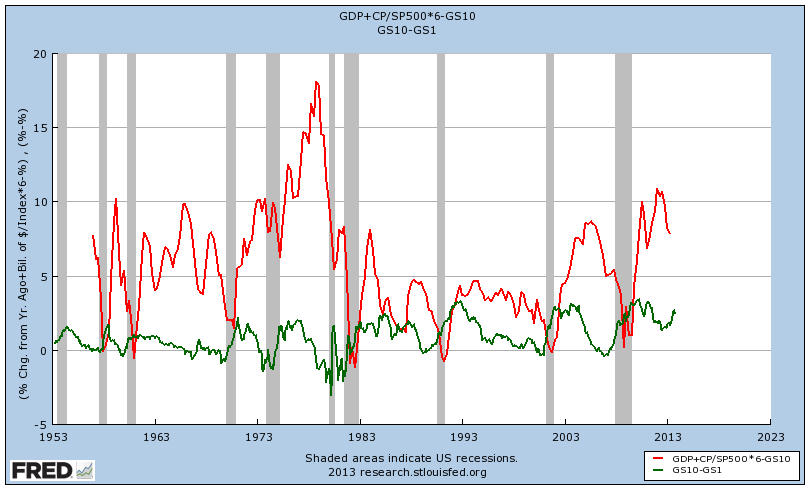

그러면 위와 같은 그림이 나온다.

빨간 선이 리스크 프리미엄이고, 감소하기 시작했다.

이것이 감소하는 시기는 대개 경기싸이클의 후반이고, 파란 선과 비교해 볼만하다.

이 그림은 리스크 프리미엄의 짝퉁버전이지만, 복잡한 가정이 포함되어 있지 않고 누구나 똑같은 숫자를 쓸 수 있다는 장점이 있다. 그리고 경기의 저점을 후행적으로 일정한 값에서 확인할 수 있다.

여러 지표들 중에서 일정한 값에서 경기의 고점을 확인하는데 실패할 확율이 적은 것이 금리차이다.

이익과 주가를 비교해보거나,

비율을 확인해보는 것도 현재가 경기싸이클 중반을 지나고 있다는 심증을 준다.

-------

추가

리스크프리미엄 vs 금리차

금리차는 누구에게나 매우 명백하다.

그러나 리스크 프리미엄은 백명의 사람이 백개의 프리미엄을 구할 수 있어서 전혀 명백하지 않다.

두개가 모두 리스크를 반영한다.

그러나 대표적인 경제지표는 대개 성장, 인플레이션, 리스크를 시기와 정도차이가 있을지언정 모두 반영한다. (금리, 환율, 주가 기타 모든 파생변수들...)

위의 두 지표의 장점은 실용적으로는 두개의 저점이 침체 시작의 전후에 명백히 다르게 나타난다는 것이고, 한 번을 제외하면 저점이 0 이하에서 나타난다는 것이다.

--------------

추가2

real GDP 사용시

false negative는 사라진다.

그런데 물가상승율이 빠지면서 성장율이 과소평가되는 것같기도 하다.

또한 금리도 실질로 바꾸게 되면 원래 그림으로 돌아간다.

그냥 리스크 프리미엄 은 장단기 금리차와 거의 흡사하다라고 보면 될거 같은데요? 원래 의미도 그거고..^^

답글삭제그런데 많이 다르네요. 그림 추가해볼께요.

삭제네.. 10-2년 vs Rp 로.. (밥살께요. ㅋㅋㅋ)

삭제경기가 지금 중반이라는 것은 물가로도 설명이 가능하죠.. 디플레 압력까지는 물가에서 경기의 정점은 좀 이상하잖아요?

답글삭제그래서 경기민감 commodity로 betting할라고요. 오늘 부터 사기 시작.

맞아요.

삭제더블딥은 아니어도 비슷한 저점을 지나고 있는 것 같고, 그게 뉴노말이라는 장기 저성장은 아닌 것 같아요.

코모디티는 너무 많아서 뭐 샀는지 얘기 안하면 무효임. ㅎㅎ.

중국이나 호주 관련된 것인가요?

아니요 xme하고 copx 요.. 나눠서 한 3~4달에 걸쳐서 분할 매수..

삭제추가한 그림 봤는데요.. 장단기 금리차 보다...우리가 추적해야 될 지표로서는 더 가치가 있어보인다는 생각이 드네요..

답글삭제단지 장단기 금리차가 좀 선행을 하니.. 둘다 보면 거의 완벽할거 같네요..

그쵸. 아까 그림을 보고는 혼자 뿌듯했네요. ㅎㅎ.

삭제뿌듯할만해요.. 인정!!!

삭제중요한 지점이 되면 리마인드해주면 술살께요..

어렵지만...

답글삭제저 그래프(맨 밑)에도 1970년대가 눈에 띄네요...

1차 오일쇼크 이후, 2차 오일쇼크 이전...

리스크 프리미엄이라고 이름을 붙여놓기는 했는데, 임의적인 것이라 숫자나 식을 조금 바꾸면 아마 모든 침체에서 신호가 발생하도록 할 수는 있을 것같습니다. 그런데 금리차가 워낙 강력하고 대부분의 지표에 선행하기 때문에 추가로 실업율을 보면 나머지는 부차적이라고 생각합니다. 다만 실업율은 지나치게 후행하는 경향이 있어서 투자목적으로는 유용성이 떨어지니 이것은 그냥 보조지표로 쓸 수 있는지 추적해 보려고 합니다. 그 70년대에는 오일쇼크덕에 물가가 너무 빠르게 올라서 다른 숫자들의 영향이 감소했는데, 만약 명목이 아니라 실질 GDP를 쓰면 달리 보일지도 모르겠네요.

삭제해 봤는데, 조금 다르게 보이네요.

삭제이런 재미난 자료들에 늘 감사드립니다. ^^

답글삭제재미있게 읽어주셔서 오히려 고맙습니다.

삭제