순환변동치는 통계청 자료에서 확인하면 된다.

원지수는 2009년부터 별일 없이 우상향하고 있고, 전년동월비는 작년 올해 사이에 하향싸이클에서 벗어났다.

그렇기는 한데 12년 초에 개편된 선행지수는 아직 믿기 어렵다.

믿을 필요도 없다.

대신 kospi yoy, 금리차, 재고지표를 보는 것으로 충분하다.

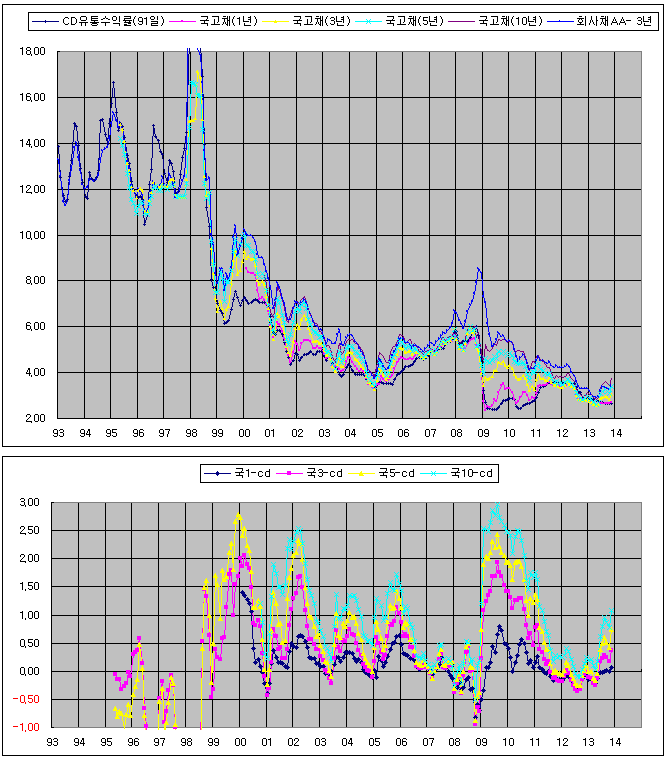

금리의 하락 추세가 바뀐 것인가? 혹은 바뀔 것인가?

미국에서만 중요한 것이 아니다.

금리차가 오랫동안 0 아래에 있었지만, 벗어난 지 오래다.

2000년대에 두드러졌던 한국의 2년짜리 단기 경기싸이클에서 금리차 역전은 확실한 경기 저점의 신호였다.

2년 싸이클은 완전히 사라진 것인가?

그럼 금리차의 신통력은 사라진 것인가?

혹시 이제는 3년물이 아니라 미국처럼 10년물이 중요해진 것인가?

관찰할 필요가 있다.

그런데 아직 크게 변한 것으로 보이지는 않는다.

확대해보고 겹쳐본 것이다.

새로운 싸이클이 짧을지 길지, 길면 90년대처럼 4-5년 이상일지 혹은 미국처럼 10년까지 연장될지 아직은 시작이기 때문에 알 수 없다.

그런데 그점이 매우 중요하다.

2년짜리에서는 거의 반이 지나 간 것이지만, 10년짜리에서는 시작도 안 한 것이다.

다른 지표들에서 자취를 찾기 어려운 2년짜리 싸이클이 금리yoy에 살아있다.

이것이 재고와 관련이 있다고 보기도 쉽지 않으니 신기한 일이다.

금리yoy의 감소가 진행될 가능성이 높지는 않겠지만, 무시하기에는 중요한 가능성이다.

만약 내년 초까지만 금리상승이 진행되고 이후에 멈추거나 하락한다면 어떤 상황에서 가능할까?

실질금리.

미국에서도, 한국에서도, 일본에서도 중요하다.

그런데 미국, 한국은 숙제를 끝냈으니, 한동안 일본에서 매우매우매우 중요한 역할을 할 것이다.

다만 실질금리는 엔달러 환율에 직접적인 영향을 주는 것으로 보이지 않는다.

명목 금리/금리차가 환율에서는 여전히 중요하다. 비록 시장이 인플레이션/기대심리로 몇발씩 앞서가더라도.

브라질처럼 물가가 6-7%씩 상승하면 실질성장이 마이너스라도 명목 성장은 6-7%가 될 수 있다.

명목성장도 성장인가?

교과서적으로는 아니다.

일본처럼 디플레이션이 진행되었던 나라에서는 실질보다 명목이 중요하다.

GDP도, 소득도, 소비도.

아베가 성공하면 명목성장 4% 이상이 가능할 것이다.

그러면 정말 한국에 무슨 일이 생길까?

미국과 한국지수의 차이가 크다.

올해들어서만 그런 것이 아니고 11년 미국의 신용등급이 하향되고, 유로가 해체된다고 할 때부터 그렇다.

그런데 아직도 전년동월비로는 여전히 상당히 비슷한 양상을 보이고, 수치도 그저20%에 불과하다.

마치 금융위기 이전 벌어졌던 차이를 따라 잡으려는 것처럼 보인다.

금융위기 이전에 전혀 관련이 없어 보이던 한국과 미국의 경기싸이클은 이후 비슷해졌다.

금리차에서 보다 명확히 드러난다.

그래서 미국의 금리차가 어찌 될 것인가?

연준이 단기금리를 바닥에 붙여놓을 수 있는 한, 고용/물가지표가 개선되어서 장기금리가 올라가는 한 벌어질 것이다.

이것은 가정법이다.

그래봐야 얼마 남은 것 같지도 않다...

pmi가 미국에서는 gdp나 주가와 비교하는데, 여러모로 쓸만하다고 한다.

아직 한국에서는 잘 모르겠다.

미국 pmi를 한국지수yoy와 비교하면, 차이가 벌어지는 것이 보인다.

이것이 좁혀지려면 뭐가 필요한가?

출하보다 재고가 먼저 늘고 있다.

그나마 다행인 것은 둘 간의 차이가 줄지 않고, 그저 미지근하다는 것이다.

더 안 떨어지면 올라가겠지.

재고순환을 주가지수와 겹쳐놓고 보면 그럴만하다는 생각도 든다.

재고지수와 선행지수를 겹쳐보면 별로 어울리지 않는다.

그러고 보면 금리는 좀 더 금융시장에, 주가지수는 좀 더 실물시장에 가까와지고 있던 셈이다.

왜 사이좋던 애들이 따로 놀게 되었을까?

댓글 없음:

댓글 쓰기