미국 주택 소유율 48년 만에 최저, 오르지 않는 임금이 문제 WSJ

미국의 주택 소유율이 48년만에 최저라고 한다.

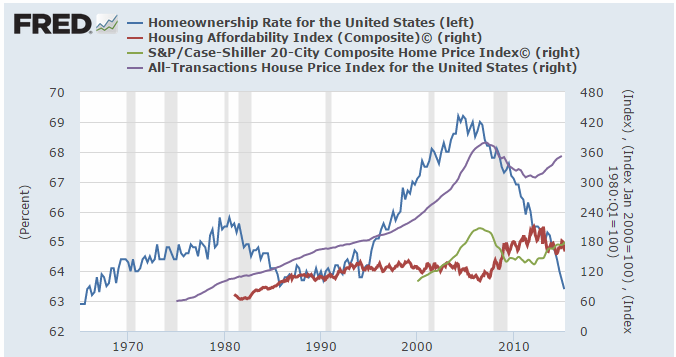

임금대비 임대료의 비율이 높아지지만, 모기지 지출의 비율은 낮아지고 있다.

세사는 것보다 대출을 받아서 집을 사는 것이 유리함에도 불구하고, 집을 사지 않게 하는 여러가지 요인들이 있을 것이다.

금융위기 이전처럼 노숙자에게도 마구 대출해주고 떼돈을 벌던 대형 은행들이 아직도 수조, 수십조의 배상, 보상, 벌금을 내고 있으니 전처럼 쉽게 대출해주지도 않을 것이다.

정부도 이전처럼 모든 국민이 주택을 소유할 수 있게 만들겠다는 망상을 버렸을 것이다.

모든 국민들이 은행에서 대출을 받을 헌법적인 권리가 있다는 생각을 하던 정치인, 사회사업가, 국민들도 이제는 많이 줄었을 것이다.

그러나 가장 큰 이유는 서브프라임 모기지 사태이후 집값이 폭락한 후 많이 회복했지만 아직 10년 전의 주택가격에 불과하기 때문일 것이다.

만약 집을 갖고 있기만 하면 부자가 되는 시기가 오고 한참 그렇게 지나면, 다시 빚내서 집을 사는 일이 반복될 것이라고 본다.집을 보유하지 않은 것이 집을 살 능력이 부족해서 그런 것은 아니다.

주택구입능력은 사상 최대수준을 기록한 3년 전보다 떨어지기는 했지만, 여전히 금융위기 이전 수 십년보다 높다.

주택구입능력은 집값, 소득, 모기지금리를 모두 고려해서 결정한다니 그렇게 믿자.

80년대 중반 지금과 비슷한 수준으로 주택소유율이 떨어졌을 때와 비교해 보자.

구입능력이 증가해도 소유율은 7-8년동안 증가하지 않는다.

소유율이 떨어지기 시작하는 80년부터 14년간 구입능력은 증가했다.

실제로 소유율이 증가하는 94년부터 구입능력은 횡보를 보이다 떨어진다.

더 중요한 것은 그 때부터 집값의 상승이 가속된다는 것이다.

집값과 비교했다.

케이스쉴러는 짧아서 비슷해 보이는 다른 주택가격지수를 겹쳤다.

어떻게 비교해도 최근 몇년간 상승한 집값이 10년 전과 같다.

이자와 물가상승을 고려하면 2000년대 중반 집을 산 사람들은 대개 투자로서는 실패한 것이다.

빚을 내서 집을 사는 것보다는 세를 사는 것이 득이라는 교훈을 뼈에 새기는 사람들이 늘어났을 것이다.

대충 봐도 집값과 주택구입능력이 대칭적으로 보인다.

집값이 높으면 구입에 부담되는 것이 당연하다.

집값 상승률과 소유율을 비교했다.

80년의 고점, 2005년의 고점이 대략 일치한다.

과거의 저점, 고점에서 집값이 선행하는 것이 보인다.

집값이 오르면 세입자가 주택을 구매하고, 내리면 판다고 생각하면 깔끔하다.

그러나 반대로 세입자가 어떤 이유로 주택을 매수하면 집값이 오르고, 매도하면 내린다고 생각해도 전혀 이상하지 않다.

최근 5년간의 집값상승에도 불구하고 소유율이 지속해서 감소하지만, 80년대에도 똑같은 일이 발생했다.

단기적인 움직임까지 일치할 필요는 없을 것으로 보지만, 반복될지 궁금하기는 하다.

집값상승률이 구입능력(역축)에 선행한다. 아주 잘.

금리, 임금, 물가같은 요소들의 영향에도 불구하고 구입능력을 결정하는 가장 중요하고 핵심적인 요소가 집값이라는 것은 전혀 이상할 것이 없다.

3년전 구입능력의 고점을 지났고, 앞으로 내려가게 된다면

집값이 오르거나,

모기지 금리가 오르거나,

소득이 감소하거나

혹은 이 모든 일이 복합적으로 발생하게 될 것이다.

http://www.mortgagenewsdaily.com/data/30-year-mortgage-rates.aspx

최근에 나타나는 일은 집값이 오르고, 모기지 금리가 오르고, 임금이 오르는 것이다.

그런데 wsj에서도 임금상승에 불만이 있는 것을 보면 주택구입능력이 향후 수년 이상 감소할 가능성이 높을 것이다.

사람들이 집을 보유하지 않으면 시장에 재고가 많을까?

그렇지는 않은 듯하다.

시장에 신규주택재고(착공전, 완공전, 완공후)는 금융위기 이후 최저치를 통과했지만, 이전 싸이클의 저점보다 낮다.

"The months' supply is the ratio of houses for sale to houses sold. This statistic provides an indication of the size of the for sale inventory in relation to the number of houses currently being sold."

판매량 대비 주택재고는 5월치에 불과하다.

금융위기 시에 1년치를 넘었던 것과 비교하면 매우 적고, 비교하자면 90년대 후반과 비슷한 위치이다.

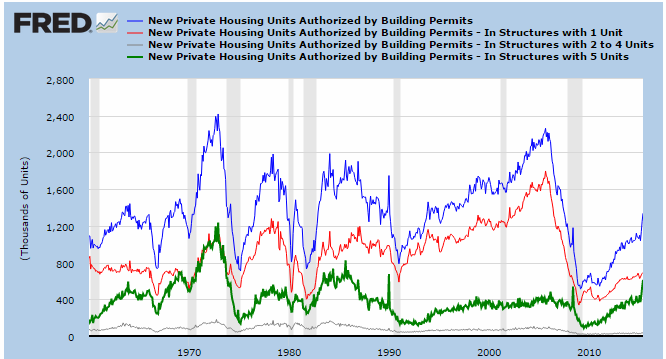

주택 건축 허가를 보면 최근 5가구 이상의 주택(아파트, 연립 등)에 대한 허가가 폭증하고 있다.

부족했던 공급이 공동주택을 중심으로 증가하고 있고, 세입자로 살기를 원하는 사람들이 증가하는 것에 부합한다.

지속된다면 미국 건설경기 회복은 이제부터라고 할 수 있고, 굳이 비교하자면 60년대와 비슷하다.

단독주택은 아직 바닥권이고 90년대부터 금융위기 이전까지의 공급량을 보면 공급과잉에서 벗어나는데 시간이 걸리는 것으로 보인다.

많은 미국 사람들이 주택구매자에게 가장 좋은 시절을 그냥 흘려 보냈다.

아직도 길게 보면 비싸기는 어려울 것으로 보인다.

한국은?

집사기에 가장 좋은 시절이 몇개월 전 안심전환대출같은 고소득자 세금퍼주기 정책 전후에 지나간 것으로 보인다.

지금도 그 다음으로 좋은 시절일 것이다.

그런데 가까운 사람이 집을 판다고 한다.

몇년 전세 살다 나중에 평수를 넓힐 생각을 하는 듯한데, 유명한 사이비 전문가들의 영향이 크지 않나 싶다.

자기가 멀쩡히 살고 있는 집을 파는 것을 보면 금융위기같은 것에 대비하는 것으로 보인다.

말려도 소용없다.

씁쓸하다.

동감합니다. 보통은 잠자코 있지만 아주 친한 후배부부가 있어서 집사라고 이야기 해주어도 소용이 없더군요. 현금흐름이라면 충분히 차고 넘치는데도 말입니다.

답글삭제우리나라에서 HAI는 작년 가을-겨울에 최고치를 찍은 것으로 파악하고 있습니다. 안심전환대출이라는 로또에 당첨된 분들이 부러울 따름입니다. 우리나라는 기업도 가계도 퇴출 장벽이 높지 않나하는 느낌입니다.

확인해보니 올해 1분기 HAI가 180으로 최고이군요. 2분기는 아직 안나온거 같은데 좀 떨어지지 않았을까 합니다.

삭제한국은 1분기 전후가 아닐까 추측만 했었는데 확인해보셨군요.

삭제집, 보험, 주식, 펀드, 예금 등 돈문제 관련해서는 이상하게 가까운 사람들이 고집이 세고, 대개는 문제가 생긴 다음에 얘기를 해서 안타까울 때가 많은데 아무래도 업보같네요.

"말려도 소용없다" 에 공감합니다.

삭제감정만 상해지는 경우도 있고해서... 적당히 얘기하다가 접게 되더라구요...

맞아요. 안 볼 사람이 아니라서, 이제부터는 아무것도 안 들은 척해야겠어요.

삭제