fed에서 금융 스트레스 지수나 금융 조건 지수를 발표한다.

3개 모두 한국 원화와 잘 일치한다.

미국, 세계의 금융상황을 결정하는 요소들이 위의 지수뿐 아니라 원화에도 직접적으로 영향을 준다고 볼 수 있다. 원화도 반대방향의 영향을 주겠지만, 상대적으로 매우 적을 것으로 가정할 수 있다.

신용스프레드도 위험을 반영하는 지표 중의 하나라고 할 수 있다.

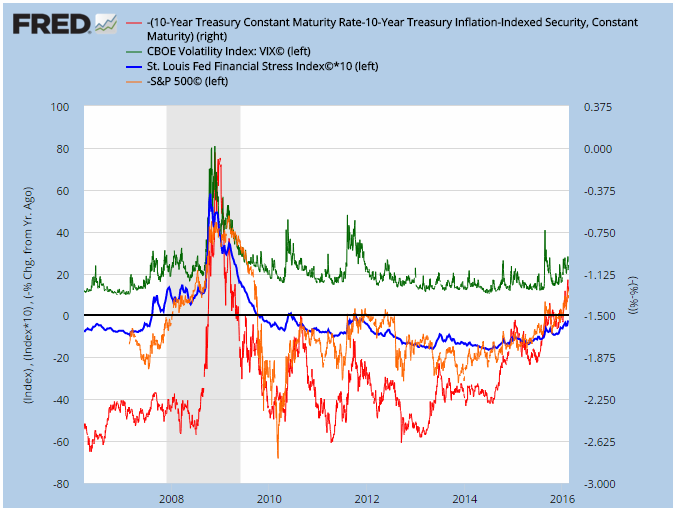

뿐만 아니라 주가, 변동성, tips spread도 시장의 위험을 반영한다.

만약 금융위기 시의 고점에 가까울 수록 시장의 위험을 더 민감하게 반영하는 것이라면 주가와 tips spread가 비슷하다고 볼 수 있다.

순서를 구분하자면

1) s&p500, tips spread

2) financial stress index 3개, usd/krw

3) vix

리보, ted 등 기타 fred에서 확인할 수 있는 지표들이 더 있지만 이 정도로도 충분하다.

그런데 유가와 달러를 빼면 이런 지표들을 전부 합쳐도 앙꼬없는 찐빵에 불과하다.

이 둘이 최근 시장의 위험을 가장 잘 나타내는 지표라는 것은 뉴스를 보는 누구라도 알 수 있다.

하지만 금융위기시의 고점 혹은 저점과 비교하면 더욱 명확하다.

순위를 매기면 당연히 달러가 1위, 기름이 2위이다.

그런데 그 1등이 최근 고개를 숙였다.

전년 동월비로 보면 한참 지났다.

왜?

미국 물가가 미국의 무역상대국과 비교시 더 높기 때문이다.

금리, 성장률, 국제수지, 정책 등은 관련성이 적거나 2차적으로 환율에 영향을 주거나 혹은 수동적으로 환율을 반영해서 물가에 비해 중요도가 덜 하다고 본다.

실효환율의 비로 물가를 구하는 것이 멀게 느껴진다면 달러 인덱스의 반 이상을 차지하는 유로/달러와 두 지역의 물가를 비교해 본다.

유로/달러는 한동안 바닥을 다졌다.

같은 시기에 물가 비율도 그러하다.

최근 미국 물가가 상승하고 있지만, 유럽물가는 그렇지 않다.

미국 물가가 유럽 물가보다 빠른 상승을 지속하면 유로 강세가 발생할 것이다.

달러 약세도 피할 수 없을 것이다.

유가 하락도 멈추게 될 것이다.

결국 위의 모든 위험 지표들이 물가의 하락, 디플레이션의 위험을 반영하고 있다.

1950년대 이후 미국에서 물가하락은 위험이 아니었다.

위험은 물가, 혹은 자산가격의 급격한 상승과 거의 같은 뜻이었다.

그러나 지금은 대공황 이후 2차대전 직후의 시기처럼 물가하락을 최고의 위험으로 반영하고 있다.

그것이 정말 시장이 두려워하는 것이라면 미국 물가가 오르면 현 상황은 정리될 것이다.

미국 소비자 물가의 뚜렷한 상승이 처음 발생했다.

지속되는지 보자.

---------------

추가

http://www.advisorperspectives.com/dshort/updates/Inflation-X-Ray-View

http://www.advisorperspectives.com/dshort/updates/Inflation-Since-1872

원화나 강세가 빨리 왔으면.

답글삭제오겠죠. 기름값이 안정된 후에.

삭제