미국 물가가 오르고 있고, 연준이 기준금리를 올려서 단기금리가 밀려올라가고 있고, 시장은 이에 부응해서 미국채 10년금리를 밀어올리고 있고, 이 와중에 장단기 금리차는 계속해서 축소되고 있다.

이러한 추세는 16년초 wti가 20불초반을 찍고 돌아섰을 때부터 시작된 것으로 볼 수 있다.

그럼 달러약세는 언제부터인가?

90년대 후반이후 유가와 달러인덱스가 대칭이니 16년초에 달러약세가 시작되었으면 좋겠으나 실제로 달러의 고점은 16년 말이고 이때부터 달러약세가 지속되었다.

달러인덱스의 60%전후를 차지하는 유로달러 eurusd환율이 4월을 고점으로 최근 꺾였고, 이것을 libor등과 관련짓는 사람들이 있다.

초단기 환율변화를 설명하려면 그런 지표들이 필요할 수 있을지 모른다.

그러나 몇개월 이상 몇십년에 걸친 변화를 설명하는 것은 가장 중요한 지표인 물가로 충분하다.

물가가 충분히 환율을 잘 설명하고 있는 시기에 금리 관련 지표와 꿰어맞추는 것은 불편하고 번잡스러운 일이다.

eurusd yoy

미국 cpi yoy-유럽 cpi yoy

미국 cpi yoy

유럽 cpi yoy

미국물가가 유럽물가보다 더 올라서 미국돈의 가치가 떨어지면 달러대비 유로의 가치(eur/usd or eurusd)는 올라간다.

환율을 yoy가 아니라 환율 그대로 보면 조금 덜 맞는 부분이 있다.

그러나 전체적으로 잘 일치한다.

최근 환율이 꺾인 것이 두 대륙간의 물가 변화를 그대로 반영하는 것인지 노이즈인지 고민할 필요가 있다.

어떤이들은 미국금리가 올라서 미국돈에 이자가 많이 붙으면 달러가 강해질 것으로 생각한다.

금리차가 그럭저럭 쓸만한 것은 사실이지만, 물가차와 비교하면 설명력이 전반적으로 많이 떨어진다.

그러니 한동안 금리차(초단기부터 장기금리까지)로 환율을 설명할 수 없다고 달러약세를 노골적으로 불만스러워 하거나, 비정상이고 왜곡된 것이라고 하던 사람들이 최근 몇주간의 달러강세를 환영하는 것처럼 보이기도 한다.

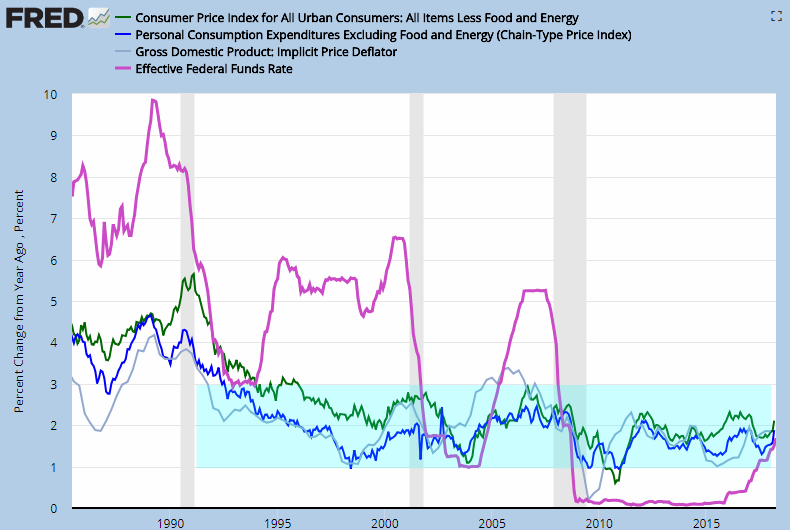

그러나 미국경제와 관련해서 관심을 둘 곳은 금리가 아니고 물가이다.

물가를 보고 있으면 연준의 발언같은 것은 크게 신경 쓸 필요가 없다.

미국물가는 오르고 있고, 당분간 오를 것이다.