카타르 정기예금 abcp

http://runmoneyrun.blogspot.com/2018/09/abcp.html

카타르국립은행qnb의 abcp에 투자한 mmf에서 펀드런이 발생했다.

이 펀드런때문에 한국이나 카타르나 전세계에 금융위기가 발생한 것은 아니다.

그러나 관련된 문제를 확인해 둘 필요가 있다.

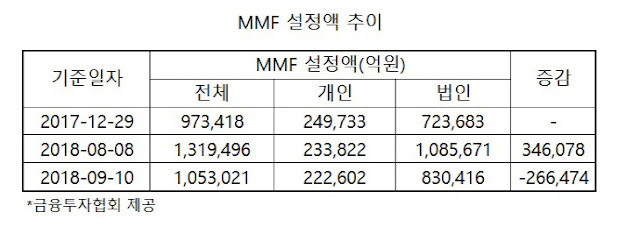

지난 8월 한국의 mmf에서 17.5조원이 이탈했다.

MMF 자금 한 달 새 26조 이탈…일시적 요인

http://www.viva100.com/main/view.php?key=20180913010004671

그런데 8월 8일부터 9월 10일까지만 확인하면 26.6조가 mmf에서 이탈했다고 한다.

전체 mmf설정액이 131.9조에서 105.3조로 급격히 축소되었다.

이중에 법인이 빼낸 자금은 25.5조이고, 개인이 빼낸 자금은 1.1조이다.

이전 기간과 비교하면 법인이 펀드런을 발생시키는 동안 개인은 아무것도 하지 않고 있던 것이다.

법인이든 개인이든 mmf에 넣어 둔 돈을 위험자산에 투자한 것으로 여기는 일은 거의 없다.

원금의 손실이 발생할 것을 예상하지도 않고, 필요하면 언제든지 인출할 수 있을 것이라고 여기는 경우가 대부분이다.

한국의 카타르은행 정기예금관련 abcp는 10조 전후라고 한다.

터키와 카타르에 위기가 발생해도 직접적인 영향을 받는 것은 mmf전체 132조 중에 10조 전후에 불과하나, 한국의 법인은 2.5배에 가까운 액수를 mmf에서 인출했다.

왜 그랬을까?

카타르관련 abcp를 편입한 mmf라면 전부 터키위기의 영향을 받을 수 있다.

만약 펀드런이 발생하면 인출제한이 생기고, 최악의 경우에는 원금손실이 발생할 수 있다.

위험의 확산이 의심되면 먼저 돈을 빼는 것이 최선이다.

26.6조가 전부 카타르 관련 mmf였을지는 알 수 없다.

만약 mmf에 편입된 상품의 정확한 내역을 알 수 없거나 운용사의 정보를 믿을 수 없다면 모든 mmf는 잠재적으로 같은 위험에 노출된 것으로 간주하고 전부 인출하는 것이 최선이다.

8월초 132조의 mmf중에 약 10조원의 카타르은행 abcp가 편입되어 있었지만, 이것은 우물에 독을 탄 것처럼 전체 mmf에 영향을 주었다.

향후에 유사한 위험이 발생하면 유사한 상황을 피할 수 없다.

왜 법인이 전체 mmf의 4분의 일을 인출하는 동안 개인은 거의 인출하지 않았을까?

냉정히 판단해 보니 터키의 위험이 카타르에 확산될 가능성은 낮고, 카타르국립은행의 신용도는 한국의 시중은행들보다 높고, 상품을 파는 증권사, 은행에 문제가 생기면 정부가 나서서 해결을 해 줄 것이라고 믿었을까?

그럴 가능성은 높지 않을 것이다.

개인들은 터키, 카타르의 위험이 mmf에 영향을 주고 있는 것은 아예 몰랐을 것이고 알게 되었을 때는 이미 인출이 제한되었을 시점이었을 것이다.

법인들이 펀드런을 발생시키면서 mmf를 환매, 해지하는 동안 개인은 아무것도 모르고 있었다면 mmf의 위기상황에서 자산운용사의 대응은?

db자산운용을 손자회사로 둔 db손해보험은 손해를 무릅쓰고 카타르은행 abcp를 매입했다.

DB 손보와 DB 운용의 수상한 QNB ABCP 거래

http://news.einfomax.co.kr/news/articleView.html?idxno=3467494

DB 손보가 매입한 자산의 평균 매입금리는 2.27% 수준이다. 유통시장 거래금리 대비 170bp가량 더 비싸게 사들인 셈이다.

한 업계관계자는 "시장에서는 4%에 거래가 돌고 거래도 거의 이뤄지지 않는 채권인데 DB 손보가 시장 호가 대비 너무 비싸게 받아준 건 문제가 있다"고 말했다.

한국에서 db그룹의 저런 거래를 일방적으로 욕하기 어렵다.

이미 2년 전에 동부증권에서 2조의 카타르abcp를 만들어 유통시켰었을만큼 동부그룹이 선도적이었기 때문에, 펀드런 관련해서 발생하는 투자자의 민원과 손실은 동부그룹이 무제한으로 감당해야 할 수 있고, 펀드런 환매제한을 초기에 해결하는 것이 길게 봐서 싸게 해결하는 방법일 수 있다.

그러나 db손해보험 투자자 입장에서는 그냥 독박을 쓴 것이다.

위험이 한 회사에서 다른 회사로 넘어가는 것을 피할 수 없는 것이다.

그럼 앞으로는 이런 일이 발생하지 않을 것인가?

전세계적인 위기가 아니더라도 경기하강국면, 경기침체국면은 경기순환과정에서 피할 수 없다.

적어도 몇개에서 몇십개의 국가는 주기적으로 국가부도를 겪게되고, 그런 시기에 개인은 금융사, 법인 대비 매우 취약한 상태에 놓이게 된다.

정부가 일부를 구제할 수 있으나, 전부를 구제할 수도 전액을 구제할 수도 없는 것은 명확하다.

향후 몇년은 안전자산의 범위는 매우 좁게, 위험자산의 범위는 매우 넓게 판단해야 할 것이다.

요약

전세계 어디에서든 위험이 발생하고 확산되는 과정에서 한국의 개인투자자는 매우 취약한 위치에 놓인다.

알아서 조심하자.

-----------

관련

카타르銀에 몰린 국내 MMF, 터키발 위기 뒤에 숨은 위험이 또 있다

http://withinnews.co.kr/news/view.html?section=1&category=163&item=&no=16352

실제로 국내 뿐만 아니라 제3 세계 개발도상국 등의 금융 포션을 보면 이번에 관심을 일으킨 ABCP와 같은 단일 투자 상품에 상당 부분 이른바 ‘몰빵’투자를 하는 경향이 있다. 상당히 위험성이 있는 일이지만 자행되고 있는 현실이다. 우리나라 역시 일부 MMF가 카타르 은행 ABCP에 30~40% 가량을 집중 투자한 상황이 드러났다. 공모펀드인 MMF의 취지를 무색하게 만드는 부분이다. 이런 취약성들은 매우 위험하고도 어려운 부분이라하지 않을 수 없다.

http://news.einfomax.co.kr/news/articleView.html?idxno=3465606

DB운용 '구원투수' 나선 DB손보, 카타르銀 ABCP 988억어치 매입

http://news.hankyung.com/article/2018091138131

DB자산·흥국운용 MMF, 듀레이션 규제 위반

http://www.thebell.co.kr/free/content/ArticleView.asp?key=201809120100020670001279&svccode=00&page=1&sort=thebell_check_time

터키발 금융위기에 MMF서 17.5조원 이탈...8월 전체 펀드 순자산도 감소

http://www.etoday.co.kr/news/section/newsview.php?idxno=1662545

위기의 진앙 ‘구조화 금융’ 몸집 커져… 더 큰놈 올 수도

http://www.hankookilbo.com/v/99644a57165047888bde1cf4e50e0c3f

중국이어 카타르 정기예금 ABCP, 괜찮을까

http://www.thebell.co.kr/free/content/ArticleView.asp?key=201605230100040130002440&svccode=00&page=1&sort=thebell_check_time

처음 글쓰실때 읽고는 이정도 일거라고는 상상도 못했습니다. 흥국 네오 MMF를 자주 이용했었는데... ㅠㅠ 정말 분노가 치밉니다.

답글삭제위기 상황에서도 투자자의 뒤통수를 치지 않을 금융사가 있으면 좋겠다는 생각이 듭니다.

삭제또 하나 배우고 가네요.

답글삭제별 말씀을요. 사건의 진행이 마치 다음에 올 위기의 예행연습을 하고 있는 것같은 느낌입니다.

삭제

답글삭제아직도 여파가 지속중인 모양

망가진 단기자금 시장, 추석 앞두고 아우성

http://www.thebell.co.kr/free/content/ArticleView.asp?key=201809120100018410001146&svccode=00&page=1&sort=thebell_check_time

적지 않은 기업 자금 담당자들이 예금을 인출하지 못해 발만 동동 구르고 있다. 환매 정지 사태가 언제쯤 정상화될 지도 불확실하다. 증권사 관계자는 "특히 카드사 등 일부 금융회사는 추석을 앞두고 유동성 구하기에 혈안이 돼 있을 것"이라고 말했다.

자금을 인출하지 못하면서 전자단기사채 등을 통한 별도의 자금 조달 작업도 이어지고 있다. 하지만 환매 정지로 CP나 전단채 등을 받아줄 곳이 많지 않다보니 금리가 오를 수밖에 없다. 증권사 CP 담당자는 "A1급을 중심으로 금리 상승세가 뚜렷하다"며 "최근 2주 사이에 3개월물 CP 금리가 20bp 가까이 올랐다"고 말했다.

한국투자증권, NH투자증권 등 초대형 IB가 발행어음 계정으로 해당 물량을 흡수할 수 있겠지만 한계는 분명해 보인다. 전문가들은 사별로 1000억~2000억원 안팎의 단기상품을 매입하는 게 전부일 것이라는 입장을 내놓는다. A1 급 크레딧물에 대한 수요 부족이 A2 이하급 전단채나 CP로까지 이어질 가능성도 배제할 수 없다.

시장 관계자는 "과거 LG카드 사태 당시 단기 유동성 이슈가 해소되는 데 걸린 시간이 6개월 이상이었다"며 "카타르에 대한 신용리스크가 곧바로 해소되지 않는 이상 지금의 자금 경색이 해소되는 데는 상당 기일이 소요될 것"이라고 말했다.

카타르 왕실 전용기, 에르도안 품에…선물이냐 구입이냐 '시끌'

답글삭제http://www.yonhapnews.co.kr/bulletin/2018/09/14/0200000000AKR20180914119000108.HTML?input=1195m

외환위기설이 나도는 터키에서 최근 카타르 왕실의 호화 전용기가 터키 대통령실 소속이 된 사실이 알려져 논란이 일고 있다.

일부 친정부 언론은 카타르 군주(에미르)의 선물이라고 보도했으나, 야당 의원은 매물로 나온 항공기를 대통령실이 구매했다고 주장한 탓이다.

선물여부와 관계없이 터키와 카타르의 관계는 더없이 밀접한 듯.

삭제